См. Документы Центрального Банка Российской Федерации

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 8 сентября 2017 г. N 4521-У

О ВНЕСЕНИИ ИЗМЕНЕНИЙ

В ИНСТРУКЦИЮ БАНКА РОССИИ ОТ 28 ИЮНЯ 2017 ГОДА N 180-И

"ОБ ОБЯЗАТЕЛЬНЫХ НОРМАТИВАХ БАНКОВ"

1. На основании статей 62, 64 - 67, 70 - 72 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954; N 53, ст. 7591, ст. 7607; 2013, N 11, ст. 1076; N 14, ст. 1649; N 19, ст. 2329; N 27, ст. 3438, ст. 3476, ст. 3477; N 30, ст. 4084; N 49, ст. 6336; N 51, ст. 6695, ст. 6699; N 52, ст. 6975; 2014, N 19, ст. 2311, ст. 2317; N 27, ст. 3634; N 30, ст. 4219; N 40, ст. 5318; N 45, ст. 6154; N 52, ст. 7543; 2015, N 1, ст. 4, ст. 37; N 27, ст. 3958, ст. 4001; N 29, ст. 4348, ст. 4357; N 41, ст. 5639; N 48, ст. 6699; 2016, N 1, ст. 23, ст. 46, ст. 50; N 26, ст. 3891; N 27, ст. 4225, ст. 4273, ст. 4295; 2017, N 1, ст. 46; N 14, ст. 1997; N 18, ст. 2661, ст. 2669; N 30, ст. 4456), статьи 24 Федерального закона "О банках и банковской деятельности" (в редакции Федерального закона от 3 февраля 1996 года N 17-ФЗ) (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, N 27, ст. 357; Собрание законодательства Российской Федерации, 1996, N 6, ст. 492; 1998, N 31, ст. 3829; 1999, N 28, ст. 3459, ст. 3469; 2001, N 26, ст. 2586; N 33, ст. 3424; 2002, N 12, ст. 1093; 2003, N 27, ст. 2700; N 50, ст. 4855; N 52, ст. 5033, ст. 5037; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 1, ст. 18, ст. 45; N 30, ст. 3117; 2006, N 6, ст. 636; N 19, ст. 2061; N 31, ст. 3439; N 52, ст. 5497; 2007, N 1, ст. 9; N 22, ст. 2563; N 31, ст. 4011; N 41, ст. 4845; N 45, ст. 5425; N 50, ст. 6238; 2008, N 10, ст. 895; 2009, N 1, ст. 23; N 9, ст. 1043; N 18, ст. 2153; N 23, ст. 2776; N 30, ст. 3739; N 48, ст. 5731; N 52, ст. 6428; 2010, N 8, ст. 775; N 27, ст. 3432; N 30, ст. 4012; N 31, ст. 4193; N 47, ст. 6028; 2011, N 7, ст. 905; N 27, ст. 3873, ст. 3880; N 29, ст. 4291; N 48, ст. 6730; N 49, ст. 7069; N 50, ст. 7351; 2012, N 27, ст. 3588; N 31, ст. 4333; N 50, ст. 6954; N 53, ст. 7605, ст. 7607; 2013, N 11, ст. 1076; N 19, ст. 2317, ст. 2329; N 26, ст. 3207; N 27, ст. 3438, ст. 3477; N 30, ст. 4084; N 40, ст. 5036; N 49, ст. 6336; N 51, ст. 6683, ст. 6699; 2014, N 6, ст. 563; N 19, ст. 2311; N 26, ст. 3379, ст. 3395; N 30, ст. 4219; N 40, ст. 5317, ст. 5320; N 45, ст. 6144, ст. 6154; N 49, ст. 6912; N 52, ст. 7543; 2015, N 1, ст. 37; N 17, ст. 2473; N 27, ст. 3947, ст. 3950; N 29, ст. 4355, ст. 4357, ст. 4385; N 51, ст. 7243; 2016, N 1, ст. 23; N 15, ст. 2050; N 26, ст. 3860; N 27, ст. 4294, ст. 4295; 2017, N 14, ст. 2000; N 18, ст. 2661, ст. 2669; N 25, ст. 3596; N 30, ст. 4456; N 31, ст. 4754) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 1 сентября 2017 года N 22) внести в Инструкцию Банка России от 28 июня 2017 года N 180-И "Об обязательных нормативах банков", зарегистрированную Министерством юстиции Российской Федерации 12 июля 2017 года N 47383, следующие изменения.

1.1. В подпункте 2.1.1 пункта 2.1:

абзац второй после слова "+РСК" дополнить словом "+КРФi";

дополнить абзацами следующего содержания:

"КРФi - величина кредитного риска по вложениям банка в акции и (или) паи акционерных инвестиционных фондов, паевых инвестиционных фондов, негосударственных пенсионных фондов, а также фондов, расположенных за пределами территории Российской Федерации (далее - вложения в фонд), в том числе переданным в доверительное управление, рассчитанная в соответствии с приложением 9 к настоящей Инструкции. Значения показателя КРФi рассчитываются отдельно для каждого норматива достаточности капитала банка: КРФ1 - для норматива Н1.1 (код 8761.1), КРФ2 - для норматива Н1.2 (код 8761.2), КРФ0 - для норматива Н1.0 (код 8761.0).

Балансовые активы, участвующие в расчете показателя КРФi, не включаются в активы I - III и V групп активов, а учитываются в IV группе активов с последующим исключением.".

1.2. В пункте 2.3:

абзац четвертый подпункта 2.3.4.1 после цифр "8756.1," дополнить цифрами "8760.1,";

абзац четвертый подпункта 2.3.4.2 после цифр "8756.2," дополнить цифрами "8760.2,";

абзац четвертый подпункта 2.3.4.3 после цифр "8756.0," дополнить цифрами "8760.0,";

подпункт 2.3.27 дополнить абзацем следующего содержания:

"По сделкам, совершаемым на возвратной основе с ценными бумагами фондов, указанными в абзаце двадцатом подпункта 2.1.1 пункта 2.1 настоящей Инструкции, переданными без прекращения признания, необеспеченная часть требования по возврату ценных бумаг взвешивается банком-заемщиком на коэффициент риска, рассчитываемый как отношение величины кредитного риска по вложениям в фонд, рассчитанной в соответствии с приложением 9 к настоящей Инструкции, к балансовой стоимости ценных бумаг данного фонда.".

1.3. В абзаце четвертом пункта 8.1 слова "и третьего" заменить словами ", второго и шестого", слова "подпункта 5.6.3 пункта 5.6 и" исключить.

1.4. В приложении 1:

графу 1 строки кода обозначения 8749 дополнить словами ", включая переданные в доверительное управление и являющиеся активами фондов, в которые банк осуществил вложения";

после строки кода обозначения 8759 дополнить строками следующего содержания:

"

|

Вложения в фонды (за исключением вложений в фонды в части активов, перечисленных в пункте 3 приложения 9 к настоящей Инструкции) (счета (их части): N N 47901, 50606, 50608, 50618, (50621 - 50620), 50706, 50708, 50709, 50718, (50721 - 50720), 60102, 60104, 60106, 60118, 60204).

|

8760.1, 8760.2, 8760.0

|

Н1.1 (А), Н1.2 (А), Н1.0 (А)

|

|

Величина кредитного риска по вложениям в фонды, рассчитанная в соответствии с приложением 9 к настоящей Инструкции.

|

8761.1, 8761.2, 8761.0

|

Н1.1 (КРФ1), Н1.2 (КРФ2), Н1.0 (КРФ0)

|

";

графу 1 строки кодов обозначения 8823.1, 8823.2, 8823.0 изложить в следующей редакции:

"Вложения в активы IV группы, переданные в доверительное управление (за исключением учтенных по кодам 8749, 8760.i, 8878.А, 8880, а также уменьшающих величину собственных средств (капитала) в соответствии с приложением к Положению Банка России N 395-П и уменьшающих сумму источников базового капитала, добавочного капитала, дополнительного капитала и сумму основного и дополнительного капитала согласно Положению Банка России N 395-П) (счет (часть счета): N 47901)";

графу 1 строки кода обозначения 8878.А дополнить абзацем следующего содержания:

"В расчет данного кода не включаются вложения в фонды, риск по которым оценивается в соответствии с подпунктом 4.3 пункта 4 приложения 9 к настоящей Инструкции".

1.5. Дополнить приложением 9 в редакции приложения к настоящему Указанию.

2. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования <1>.

--------------------------------

<1> Официально опубликовано на сайте Банка России 05.12.2017.

Председатель Центрального банка

Российской Федерации

Э.С.НАБИУЛЛИНА

Приложение

к Указанию Банка России

от 8 сентября 2017 года N 4521-У

"О внесении изменений

в Инструкцию Банка России

от 28 июня 2017 года N 180-И

"Об обязательных нормативах банков"

"Приложение 9

к Инструкции Банка России

от 28 июня 2017 года N 180-И

"Об обязательных нормативах банков"

МЕТОДИКА

РАСЧЕТА КРЕДИТНОГО РИСКА ПО ВЛОЖЕНИЯМ БАНКА В ФОНДЫ

1. В соответствии с настоящим приложением оценка кредитного риска осуществляется в отношении вложений в фонды, в том числе переданные в доверительное управление, в целях расчета нормативов достаточности капитала банка.

2. В целях расчета кредитного риска по вложениям в фонды применяются три подхода к оценке риска: сквозной подход, мандатный подход и резервный подход.

Риск по вложениям в фонды оценивается пропорционально осуществленным банком инвестициям исходя из оценки активов фонда.

3. Настоящее приложение не распространяется на следующие активы фонда:

активы, принимаемые в расчет показателей, уменьшающих сумму источников базового капитала, и (или) добавочного капитала, и (или) дополнительного капитала, и (или) сумму основного и дополнительного капитала в соответствии с требованиями подпунктов 2.2.1, 2.2.4, 2.2.6, 2.2.9, 2.4.1, 2.4.3 и 2.4.4 пункта 2, подпунктов 3.2.1, 3.2.3 и 3.2.4 пункта 3 Положения Банка России N 395-П;

активы, удовлетворяющие требованиям кодов 8749, 8878.А, 8880 приложения 1 к настоящей Инструкции.

В рамках подходов, указанных в пункте 2 настоящего приложения, с нулевым коэффициентом риска оцениваются следующие активы фонда:

остатки денежных средств в рублях на расчетных (текущих) счетах, депозитах, вкладах, размещенные в самом банке;

долговые ценные бумаги самого банка.

4. Величина кредитного риска по вложениям в фонды рассчитывается по формуле:

КРФi = КРФспi + КРФмпi + КРФрпi,

где:

КРФспi - величина, полученная в результате применения сквозного подхода;

КРФмпi - величина, полученная в результате применения мандатного подхода;

КРФрпi - величина, полученная в результате применения резервного подхода.

4.1. При оценке риска по вложениям в фонды по сквозному подходу каждый актив фонда взвешивается на коэффициент риска согласно подпункту 2.1.1 пункта 2.1 и пункту 2.3 настоящей Инструкции и приложениям 1 и 3 к настоящей Инструкции.

4.1.1. Сквозной подход применяется к вложениям в фонды (за исключением негосударственных пенсионных фондов (далее - НПФ) в случае, если справка о стоимости чистых активов, в том числе стоимости активов (имущества), акционерного инвестиционного фонда (паевого инвестиционного фонда) и приложения к ней, составленные в соответствии с Указанием Банка России от 24 марта 2017 года N 4323-У "О формах, порядке и сроках составления и представления в Банк России отчетов акционерными инвестиционными фондами, управляющими компаниями инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов", зарегистрированным Министерством юстиции Российской Федерации 6 июля 2017 года N 47322 (далее - Указание Банка России N 4323-У), предоставляются фондом (управляющей компанией) банку или раскрываются неограниченному кругу лиц не реже чем на ежемесячной основе, а фондом, расположенным за пределами территории Российской Федерации, в соответствии с требованиями надзорного органа страны места нахождения (регистрации), но не реже, чем установлено для кредитных организаций данной страны.

Сквозной подход применяется к вложениям в НПФ в случае, если отчетность по форме 0420256 "Отчет о составе портфеля собственных средств (имущества, предназначенного для осуществления уставной деятельности)", составленная в соответствии с Указанием Банка России от 7 февраля 2017 года N 4282-У "О формах, сроках и порядке составления и представления в Банк России отчетности о деятельности, в том числе требованиях к отчетности по обязательному пенсионному страхованию, негосударственных пенсионных фондов, порядке и сроках раскрытия бухгалтерской (финансовой) отчетности, аудиторского и актуарного заключений негосударственными пенсионными фондами", зарегистрированным Министерством юстиции Российской Федерации 10 апреля 2017 года N 46320, предоставляется НПФ банку не реже чем на ежемесячной основе, а НПФ, расположенным за пределами территории Российской Федерации, в соответствии с требованиями надзорного органа страны места нахождения (регистрации), но не реже, чем установлено для кредитных организаций данной страны.

4.1.2. Величина кредитного риска по вложениям в фонд при применении сквозного подхода рассчитывается по формуле:

,

,

где:

Крi - коэффициент риска i-го актива, определяемый в соответствии с подпунктом 4.1 настоящего пункта;

АФi - i-й актив фонда по данным отчетности, предоставляемой фондом (управляющей компанией) в соответствии с подпунктом 4.1.1 настоящего пункта;

Рi - величина резервов на возможные потери, сформированных в соответствии с подпунктами 2.6 и 2.7 пункта 2 Положения Банка России N 283-П, в отношении i-го актива фонда;

КРСФсп - величина кредитного риска по операциям фонда с ПФИ, рассчитанная по методике, установленной в приложении 3 к настоящей Инструкции. В целях определения КРСФсп по сделкам с ПФИ величина, подверженная риску, умножается на коэффициент 1,5 и взвешивается на коэффициент риска в зависимости от контрагента в соответствии с пунктом 2.3 настоящей Инструкции. При этом применяются коэффициенты риска, установленные в отношении балансовых активов, размещенных у соответствующего контрагента. Коэффициент 1,5 не применяется, если сделка заключена с кредитной организацией, осуществляющей функции центрального контрагента и соответствующей условиям кода 8846 приложения 1 к настоящей Инструкции;

ФР - финансовый рычаг, рассчитываемый:

для фондов (за исключением НПФ) - как отношение общей стоимости активов фонда к стоимости чистых активов фонда, определенных в соответствии с Указанием Банка России N 4323-У;

для НПФ - как отношение стоимости активов и собственных средств, рассчитанных в соответствии с Указанием Банка России от 30 мая 2016 года N 4028-У "О порядке расчета собственных средств негосударственных пенсионных фондов", зарегистрированным Министерством юстиции Российской Федерации 24 июня 2016 года N 42635;

АФсп - совокупные активы фонда по данным отчетов в соответствии с подпунктом 4.1.1 настоящего пункта, включая операции с ПФИ;

СВл - сумма вложений в фонд, включая переданные в доверительное управление, по балансовой стоимости.

Если значение показателя ((SUM Крi(АФi - Рi)i + КРСФсп) / АФсп) x ФР составит величину, превышающую 1250 процентов, при расчете величины риска вложений в данный фонд применяется максимальное значение коэффициента риска в размере 1250 процентов.

4.2. В случаях, когда не выполняются условия, приведенные в подпункте 4.1.1 настоящего пункта, применяется мандатный подход.

4.2.1. В соответствии с мандатным подходом банк рассчитывает кредитный риск по вложениям в фонды, которые составляют инвестиционную декларацию фонда:

инвестиционные фонды - в соответствии с требованиями статьи 35 Федерального закона от 29 ноября 2001 года N 156-ФЗ "Об инвестиционных фондах" (Собрание законодательства Российской Федерации, 2001, N 49, ст. 4562; 2004, N 27, ст. 2711; 2006, N 17, ст. 1780; 2007, N 50, ст. 6247; 2008, N 30, ст. 3616; 2009, N 48, ст. 5731; 2010, N 17, ст. 1988; N 31, ст. 4193; 2011, N 48, ст. 6728; N 49, ст. 7040, ст. 7061; 2012, N 31, ст. 4334; 2013, N 26, ст. 3207; N 27, ст. 3477; N 30, ст. 4084; N 51, ст. 6695, ст. 6699; 2014, N 11, ст. 1098; 2015, N 27, ст. 4001; N 29, ст. 4357; 2016, N 1, ст. 47; N 23, ст. 3301; N 27, ст. 4225, ст. 4294; 2017, N 18, ст. 2661);

фонды, расположенные за пределами территории Российской Федерации, - в соответствии с законодательством, регулирующим деятельность данных фондов.

Риск по вложениям в фонды в соответствии с мандатным подходом рассчитывается как сумма следующих двух показателей:

1) стоимости активов фонда, взвешенных по уровню риска, который определяется исходя из максимально возможной величины инвестиций, допустимой инвестиционной декларацией фонда, в активы с наибольшим коэффициентом риска. В случае если к активу может быть применен более чем один коэффициент риска, используется максимальный коэффициент, предусмотренный подпунктом 2.1.1 пункта 2.1 и пунктом 2.3 настоящей Инструкции и приложениями 1 и 3 к настоящей Инструкции;

2) стоимости договоров, являющихся ПФИ, риск по которым рассчитывается согласно приложению 3 к настоящей Инструкции с соблюдением следующих условий:

если базисный актив неизвестен, для расчета используется номинальная стоимость ПФИ;

если номинальная стоимость ПФИ неизвестна, она оценивается с использованием максимальной номинальной стоимости ПФИ, допустимой в соответствии с инвестиционной декларацией;

в случаях когда стоимость замещения неизвестна, используется номинальная стоимость ПФИ;

в случаях когда в целях расчета потенциального риска отсутствует возможность определения коэффициента по таблице, приведенной в пункте 5 приложения 3 к настоящей Инструкции, применяется коэффициент 15 процентов.

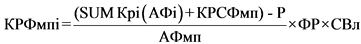

4.2.2. Величина кредитного риска по вложениям в фонд при применении мандатного подхода рассчитывается по формуле:

,

,

где:

Крi - коэффициент риска i-го актива, определяемый в соответствии с подпунктом 4.2 настоящего пункта;

АФi - i-й актив фонда, определенный в соответствии с подпунктом 4.2 настоящего пункта, с учетом требований к структуре активов фонда, исходя из максимально возможной величины инвестиций, установленных инвестиционной декларацией в соответствии с Указанием Банка России от 5 сентября 2016 года N 4129-У "О составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов", зарегистрированным Министерством юстиции Российской Федерации 15 ноября 2016 года N 44339, 11 мая 2017 года N 46679, для фонда, расположенного за пределами территории Российской Федерации, - в соответствии с законодательством, регулирующим деятельность данных фондов;

Р - величина резервов на возможные потери, сформированных в соответствии с подпунктами 2.6 и 2.7 пункта 2 Положения Банка России N 283-П, в отношении вложений в фонд. Банк вправе принять (пересматривать не чаще чем один раз в год) решение об использовании при расчете риска по вложениям в фонды по мандатному подходу величины риска либо за минусом общей суммы сформированного резерва на возможные потери в отношении вложений в фонд (по приведенной в настоящем подпункте формуле), либо производить расчет по формуле, приведенной в подпункте 4.1.2 настоящего пункта, за минусом сформированного резерва пропорционально каждому активу фонда с использованием значений показателей АФi и Крi, определенных в настоящем подпункте;

КРСФмп - величина кредитного риска по сделкам фонда с ПФИ, рассчитанная по методике, установленной в приложении 3 к настоящей Инструкции. В целях определения КРСФмп по сделкам с ПФИ величина, подверженная риску, умножается на коэффициент 1,5 и взвешивается на коэффициент риска в зависимости от контрагента в соответствии с пунктом 2.3 настоящей Инструкции. При этом применяются коэффициенты риска, установленные в отношении балансовых активов, размещенных у соответствующего контрагента. Коэффициент 1,5 не применяется, если сделка заключена с кредитной организацией, осуществляющей функции центрального контрагента и соответствующей условиям кода 8846 приложения 1 к настоящей Инструкции;

ФР - финансовый рычаг, рассчитываемый в соответствии с подпунктом 4.1.2 настоящего пункта;

АФмп - совокупная величина активов фонда, включая операции с ПФИ, по данным отчетов, указанных в абзаце пятом настоящего подпункта.

Если значение показателя ((SUM Крi (АФi) + КРСФмп) - Р) / АФмп после умножения на ФР составит величину, превышающую 1250 процентов, при расчете величины риска вложений в данный фонд применяется максимальное значение коэффициента риска в размере 1250 процентов.

4.3. Резервный подход применяется в случаях, когда не выполняются условия, приведенные в подпунктах 4.1.1 и 4.2.1 настоящего пункта.

Вложения в фонды, при оценке риска которых применяется резервный подход, взвешиваются на коэффициент риска 1250 процентов.

В расчет величины кредитного риска включаются вложения в фонды за минусом резерва на возможные потери, сформированного в соответствии с подпунктом 2.6 пункта 2 Положения Банка России N 283-П.

4.4. При оценке риска вложений в один фонд банк может использовать сочетание трех подходов в части вложений, в отношении которых выполняются условия, приведенные в подпунктах 4.1.1, 4.2.1 и 4.3 настоящего пункта.

5. В случае если банком осуществлены вложения в фонд (далее - фонд 1), который инвестировал средства в другой фонд, к оценке риска вложений в фонд 1 может быть применен один из трех подходов, приведенных в подпунктах 4.1, 4.2 и 4.3 пункта 4 настоящего приложения. Для оценки кредитного риска по вложениям, произведенным фондом 1 в иные фонды, необходимо применять резервный подход.