См. Документы Центрального Банка Российской Федерации

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 6 декабря 2017 г. N 4635-У

О ВНЕСЕНИИ ИЗМЕНЕНИЙ

В ИНСТРУКЦИЮ БАНКА РОССИИ ОТ 28 ИЮНЯ 2017 ГОДА N 180-И

"ОБ ОБЯЗАТЕЛЬНЫХ НОРМАТИВАХ БАНКОВ"

1. На основании статей 62, 64 - 67, 70 - 72 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954; N 53, ст. 7591, ст. 7607; 2013, N 11, ст. 1076; N 14, ст. 1649; N 19, ст. 2329; N 27, ст. 3438, ст. 3476, ст. 3477; N 30, ст. 4084; N 49, ст. 6336; N 51, ст. 6695, ст. 6699; N 52, ст. 6975; 2014, N 19, ст. 2311, ст. 2317; N 27, ст. 3634; N 30, ст. 4219; N 40, ст. 5318; N 45, ст. 6154; N 52, ст. 7543; 2015, N 1, ст. 4, ст. 37; N 27, ст. 3958, ст. 4001; N 29, ст. 4348, ст. 4357; N 41, ст. 5639; N 48, ст. 6699; 2016, N 1, ст. 23, ст. 46, ст. 50; N 26, ст. 3891; N 27, ст. 4225, ст. 4273, ст. 4295; 2017, N 1, ст. 46; N 14, ст. 1997; N 18, ст. 2661, ст. 2669; N 27, ст. 3950; N 30, ст. 4456), статьи 24 Федерального закона "О банках и банковской деятельности" (в редакции Федерального закона от 3 февраля 1996 года N 17-ФЗ) (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, N 27, ст. 357; Собрание законодательства Российской Федерации, 1996, N 6, ст. 492; 1998, N 31, ст. 3829; 1999, N 28, ст. 3459, ст. 3469; 2001, N 26, ст. 2586; N 33, ст. 3424; 2002, N 12, ст. 1093; 2003, N 27, ст. 2700; N 50, ст. 4855; N 52, ст. 5033, ст. 5037; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 1, ст. 18, ст. 45; N 30, ст. 3117; 2006, N 6, ст. 636; N 19, ст. 2061; N 31, ст. 3439; N 52, ст. 5497; 2007, N 1, ст. 9; N 22, ст. 2563; N 31, ст. 4011; N 41, ст. 4845; N 45, ст. 5425; N 50, ст. 6238; 2008, N 10, ст. 895; 2009, N 1, ст. 23; N 9, ст. 1043; N 18, ст. 2153; N 23, ст. 2776; N 30, ст. 3739; N 48, ст. 5731; N 52, ст. 6428; 2010, N 8, ст. 775; N 27, ст. 3432; N 30, ст. 4012; N 31, ст. 4193; N 47, ст. 6028; 2011, N 7, ст. 905; N 27, ст. 3873, ст. 3880; N 29, ст. 4291; N 48, ст. 6730; N 49, ст. 7069; N 50, ст. 7351; 2012, N 27, ст. 3588; N 31, ст. 4333; N 50, ст. 6954; N 53, ст. 7605, ст. 7607; 2013, N 11, ст. 1076; N 19, ст. 2317, ст. 2329; N 26, ст. 3207; N 27, ст. 3438, ст. 3477; N 30, ст. 4084; N 40, ст. 5036; N 49, ст. 6336; N 51, ст. 6683, ст. 6699; 2014, N 6, ст. 563; N 19, ст. 2311; N 26, ст. 3379, ст. 3395; N 30, ст. 4219; N 40, ст. 5317, ст. 5320; N 45, ст. 6144, ст. 6154; N 49, ст. 6912; N 52, ст. 7543; 2015, N 1, ст. 37; N 17, ст. 2473; N 27, ст. 3947, ст. 3950; N 29, ст. 4355, ст. 4357, ст. 4385; N 51, ст. 7243; 2016, N 1, ст. 23; N 15, ст. 2050; N 26, ст. 3860; N 27, ст. 4294, ст. 4295; 2017, N 14, ст. 2000; N 18, ст. 2661, ст. 2669; N 25, ст. 3596; N 30, ст. 4456; N 31, ст. 4754) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 27 ноября 2017 года N 30) внести в Инструкцию Банка России от 28 июня 2017 года N 180-И "Об обязательных нормативах банков", зарегистрированную Министерством юстиции Российской Федерации 12 июля 2017 года N 47383, 30 ноября 2017 года N 49055, следующие изменения.

1.1. В абзаце первом пункта 1.1 после слова "банков" дополнить словами "с универсальной лицензией", слова "обязательные нормативы" заменить словом "банки".

1.2. Пункт 1.2 после слов "обязательных нормативов для" дополнить словами "банков с базовой лицензией,".

1.3. Абзац первый пункта 1.3 после слов "Обязательные нормативы" дополнить словами "банков (далее - обязательные нормативы)".

1.4. В абзаце первом пункта 1.5 слова "и приложения 7" заменить словами ", приложений 7, 10".

1.5. В наименовании главы 2 слова "и норматив достаточности собственных средств (капитала) банка" заменить словами ", норматив достаточности собственных средств (капитала) банка и норматив достаточности собственных средств (капитала) банка с учетом взвешивания активов по уровню риска 100 процентов".

1.6. В пункте 2.1:

абзац первый после слов "Нормативы достаточности капитала банка" дополнить словами ", за исключением норматива достаточности собственных средств (капитала) банка с учетом взвешивания активов по уровню риска 100 процентов (далее - норматив финансового рычага (Н1.4),";

в подпункте 2.1.1:

абзац второй после слов "+ код 8772" дополнить словами "+ код 8784";

абзац двенадцатый после цифр "8767," дополнить цифрами "8783,";

абзац пятнадцатый после цифр "40165" дополнить словами "(далее - Положение Банка России N 372-П)";

дополнить подпунктом 2.1.2 следующего содержания:

"2.1.2. Норматив финансового рычага (Н1.4) рассчитывается как отношение величины основного капитала банка, определяемой по методике, предусмотренной Положением Банка России N 395-П, к сумме:

балансовых активов, взвешенных по уровню кредитного риска 100 процентов;

кредитного риска по условным обязательствам кредитного характера;

кредитного риска по операциям с ПФИ, рассчитанного в соответствии с приложением 10 к настоящей Инструкции;

кредитного риска по сделкам купли-продажи ценных бумаг без прекращения признания с обязательством обратной продажи (покупки) ценных бумаг и по операциям займа ценных бумаг (далее - кредитование ценными бумагами).

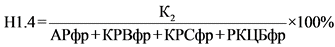

Норматив финансового рычага (Н1.4) рассчитывается по формуле:

,

,

где:

К2 - величина основного капитала банка, определенная в соответствии с методикой, предусмотренной Положением Банка России N 395-П;

АРфр - величина балансовых активов банка, отраженных на балансовых счетах бухгалтерского учета (за вычетом показателей, принимаемых в уменьшение величины источников основного капитала (в целях расчета норматива финансового рычага (Н1.4), а также сформированных резервов на возможные потери и (или) резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности), взвешенных по уровню риска 100 процентов (код 8773 за вычетом кодов 8774, 8775);

КРВфр - величина кредитного риска по условным обязательствам кредитного характера в целях расчета норматива финансового рычага (Н1.4) с учетом применения коэффициентов кредитного эквивалента (код 8780);

КРСфр - величина кредитного риска по ПФИ в целях расчета норматива финансового рычага (Н1.4), рассчитанная в соответствии с приложением 10 к настоящей Инструкции (код 8776);

РКЦБфр - величина кредитного риска по сделкам кредитования ценными бумагами (сумма кодов 8777, 8779 за вычетом кода 8778).".

1.7. Пункт 2.2 дополнить абзацем следующего содержания:

"Минимально допустимое числовое значение норматива финансового рычага (Н1.4) устанавливается в размере 3 процентов.".

1.8. В пункте 2.3:

абзац первый после слов "нормативов достаточности капитала" дополнить словами ", за исключением норматива финансового рычага (Н1.4),";

абзац четвертый подпункта 2.3.4.1, абзац четвертый подпункта 2.3.4.2, абзац четвертый подпункта 2.3.4.3 после цифр "8771," дополнить цифрами "8783,";

в абзаце втором подпункта 2.3.8 цифры "61702, 61703, 60302, 60310, 60336" заменить цифрами "60302, 60310, 60336, 60414, 60903, 61702, 61703, 61909, 61910";

абзац третий подпункта 2.3.23 изложить в следующей редакции:

"При расчете соотношения величины основного долга по ссуде к справедливой стоимости предмета залога по ипотечным ссудам, по которым первоначальный взнос заемщика за приобретаемое недвижимое имущество, выступающее в качестве залога по ссуде, осуществляется заемщиком за счет собственных средств и составляет более 20 процентов от справедливой стоимости предмета залога, величина основного долга по ссуде уменьшается на величину страховой суммы по договору страхования ответственности заемщика, являющегося залогодателем по договору об ипотеке, или по договору страхования финансового риска банка-кредитора, заключенному в соответствии с пунктами 4 и 5 статьи 31 Федерального закона "Об ипотеке (залоге недвижимости)" на основании типовых правил страхования, утвержденных стандартом саморегулируемой организации, объединяющей страховые организации, при заключении указанных договоров страхования со страховой организацией, имеющей кредитный рейтинг не ниже "ruAA+" по национальной рейтинговой шкале для Российской Федерации АО "Эксперт РА" либо "AA+(RU)" по национальной рейтинговой шкале для Российской Федерации АКРА (АО), либо на часть страховой суммы, если договор страхования заключен со страховой организацией, имеющей кредитный рейтинг не ниже "ruAA" по национальной рейтинговой шкале для Российской Федерации АО "Эксперт РА" либо "AA(RU)" по национальной рейтинговой шкале для Российской Федерации АКРА (АО), соответствующую размеру переданного в перестрахование риска выплаты страхового возмещения страховой (перестраховочной) организации, имеющей кредитный рейтинг не ниже "ruAA+" по национальной рейтинговой шкале для Российской Федерации АО "Эксперт РА" либо "AA+(RU)" по национальной рейтинговой шкале для Российской Федерации АКРА (АО), при условии передачи такой страховой (перестраховочной) организации не менее 70 процентов риска.".

1.9. Пункт 3.1 дополнить словами ", за исключением норматива финансового рычага (Н1.4)".

1.10. Пункт 11.5 изложить в следующей редакции:

"11.5. Банки осуществляют расчет обязательных нормативов и надбавок, установленных настоящей Инструкцией, в процентах с одним и тремя знаками после запятой соответственно (округление до одного (трех) знака (знаков) после запятой осуществляется по математическим правилам).".

1.11. В приложении 1:

графу 1 строки кода 8736 дополнить абзацем следующего содержания:

"В расчет настоящего кода не включаются кредитные требования и требования по получению начисленных (накопленных) процентов по ссудам, предоставленным физическим лицам на приобретение жилого помещения, удовлетворяющие требованиям кода 8783";

в графе 1 строки кода 8740:

абзацы первый и десятый после слов "субъектам малого" дополнить словами "и среднего";

в абзаце четвертом слова "не превышает 60 млн рублей и составляет не более 0,5 процента от величины собственных средств (капитала) банка" заменить словами "не превышает одновременно: 60 млн рублей и предельное максимально допустимое значение в процентах от величины собственных средств (капитала) кредитной организации, установленное главой 5 Положения Банка России N 590-П в целях формирования резерва по портфелю однородных ссуд";

после строки кода 8772 дополнить строками следующего содержания:

"

|

Величина балансовых активов банка по данным строки "Итого по активу (баланс)" раздела А формы отчетности 0409101 "Оборотная ведомость по счетам бухгалтерского учета кредитной организации", установленной Указанием Банка России N 4212-У, за вычетом:

сформированных резервов на возможные потери и (или) резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности;

остатков (их частей) на балансовых счетах 10601, 10605, 10610, 10620, 10623, 10625, 10901, 11101, 30202, 30204, 30208, 30210, 30211, 30228, 30235, 30238, 30302, 30304, 30306, 40109, 40111, 50905, 52601, 60414, 60805, 61401, 61403, 61909, 61910, 70606 - 70611, 70614, 70616, 70706 - 70711, 70714, 70716, 70802;

суммы средств, рассчитанной по кодам 8732, 8893.2, 8936, 8947;

суммы требований, включенных в расчет кода 8777, по балансовой стоимости, без вычета сформированных резервов.

Ценные бумаги, по которым осуществляется переоценка в порядке, предусмотренном Положением Банка России N 579-П, включаются в расчет данного кода с учетом суммы отрицательной и положительной разниц по переоценке

|

8773

|

Н1.4 (АРфр)

|

|

Величина балансовых активов, полученных банком в целях передачи третьему лицу (третьим лицам) - конечному получателю (конечным получателям) и переданных данному третьему лицу (третьим лицам) по сделкам, указанным в подпункте 2.3.28 пункта 2.3 настоящей Инструкции, в случае если данные активы удовлетворяют критериям прекращения признания финансовых активов, установленным Международным стандартом финансовой отчетности (IAS) 39 "Финансовые инструменты: признание и оценка", введенным в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 28 декабря 2015 года N 217н "О введении Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов (отдельных положений приказов) Министерства финансов Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 2 февраля 2016 года N 40940, 1 августа 2016 года N 43044, с поправками, введенными в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 27 июня 2016 года N 98н "О введении документов Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов Министерства финансов Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 15 июля 2016 года N 42869, по балансовой стоимости (без вычета сформированных резервов)

|

8774

|

Н1.4 (АРфр)

|

|

Показатели, уменьшающие сумму источников основного капитала в части, соответствующей подпунктам 2.2.1 - 2.2.6, 2.2.9, 2.2.10, 2.4.1 - 2.4.5 пункта 2 Положения Банка России N 395-П, подпунктам 2.1 - 2.6 пункта 2 приложения к Положению Банка России N 395-П, а также резерв (резервы), фактически недосозданный (недосозданные) банком в величине, определенной в соответствии с подпунктом 2.1.7 пункта 2 Положения Банка России N 395-П

|

8775

|

Н1.4 (АРфр)

|

|

Величина кредитного риска по ПФИ в целях расчета норматива финансового рычага (Н1.4), рассчитанная в соответствии с приложением 10 к настоящей Инструкции

|

8776

|

КРСфр

|

|

Величина требований по сделкам кредитования ценными бумагами (за вычетом сформированных резервов на возможные потери или резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности), в том числе:

требований к контрагенту по возврату денежных средств (счета (их части) 322(А), 323(А), 324(А), 32902, 45410, 45510, 45709, 458(А), 460(А) - 473(А);

требования по возврату ценных бумаг (счета (их части) 322(А), 323(А), 324(А), 460(А) - 473(А), 458(А), 50118, (50121 - 50120), 50218, (50221 - 50220), 50318, 50618, (50621 - 50620), 50718, (50721 - 50720), 91419).

В данный код не включается стоимость полученных от контрагента ценных бумаг.

Сделки по гарантийным операциям кредитования ценными бумагами по договорам, заключенным в соответствии с правом иностранного государства, нормами международного договора или обычаями делового оборота, когда банк, не являясь стороной сделки, гарантирует одной из сторон сделки ее исполнение другой стороной только в части превышения обязательств второй стороны над требованиями первой стороны, включаются в данный код в соответствии с условиями кода 8779

|

8777

|

Н1.4 (РКЦБфр)

|

|

Сумма подлежащих неттингу величин, рассчитанных по каждому договору, включенному в соглашение о неттинге, удовлетворяющему требованиям подпункта 2.6.1 пункта 2.6 настоящей Инструкции.

Под подлежащей неттингу величиной при расчете данного кода понимается общая сумма обязательств по возврату денежных средств, на которую подлежит уменьшению общая сумма требований по возврату денежных средств к тому же контрагенту при осуществлении расчетов по сделкам кредитования ценными бумагами в рамках соглашения о неттинге по операциям кредитования ценными бумагами, без учета сформированных резервов и стоимости ценных бумаг, приобретаемых и (или) передаваемых по данным сделкам.

В случае если на отчетную дату по отдельному соглашению о неттинге по операциям кредитования ценными бумагами общая сумма обязательств по возврату денежных средств превышает общую сумму требований по возврату денежных средств, в расчет кода включается общая сумма требований

|

8778

|

Н1.4 (РКЦБфр)

|

|

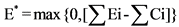

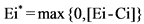

Величина кредитного риска на контрагента по сделкам кредитования ценными бумагами (E* + Ei*), определенная без учета величины сформированных резервов в следующем порядке:

по сделкам, совершенным в рамках соглашения о неттинге по операциям кредитования ценными бумагами, - в разрезе каждого соглашения по формуле:

, ,где:

по сделкам, совершенным вне соглашения о неттинге по операциям кредитования ценными бумагами, - в разрезе каждой i-й сделки по формуле:

, ,где:

Ei - требование к контрагенту по возврату денежных средств или стоимость переданных контрагенту ценных бумаг (требование по возврату ценных бумаг);

Ci - обязательство по возврату денежных средств контрагенту или стоимость полученных от контрагента ценных бумаг.

Кредитный риск на контрагента по сделкам кредитования ценными бумагами, по которым осуществляется переоценка в порядке, предусмотренном Положением Банка России N 579-П, определяется с учетом суммы отрицательной и положительной разниц по переоценке

|

8779

|

Н1.4 (РКЦБфр)

|

|

Величина кредитного риска по условным обязательствам кредитного характера в целях расчета норматива финансового рычага (Н1.4), рассчитанная в соответствии с пунктами 1 - 9 приложения 2 к настоящей Инструкции

|

8780

|

Н1.4 (КРВфр)

|

|

Кредитные требования и требования по получению начисленных (накопленных) процентов по ипотечным ссудам, предоставленным физическим лицам в рублях после 1 января 2018 года на приобретение жилого помещения, по которым исполнение обязательств заемщика обеспечено залогом жилого помещения (счета (их части) N N 455, 457, 458, 459, 47427, 47801), включаются в расчет настоящего кода при условии, если соотношение величины основного долга по ссуде к справедливой стоимости предмета залога на дату выдачи ссуды составляет более 90 процентов. Расчет соотношения величины основного долга по ссуде к справедливой стоимости предмета залога осуществляется без учета требований подпункта 2.3.23 пункта 2.3 настоящей Инструкции

|

8783

|

Н1.1 (А), Н1.2 (А), Н1.0 (А)

|

|

Сумма кредитных требований и требований по получению начисленных (накопленных) процентов по ссудам, предоставленным физическим лицам в рублях после 1 января 2018 года на приобретение жилого помещения, по которым исполнение обязательств заемщика обеспечено залогом жилого помещения, при соблюдении условия, указанного в строке кода 8783, умноженная на коэффициент 3

|

8784

|

Н1.1 (А), Н1.2 (А), Н1.0 (А)

|

";

в графе 1 строки кодов 8813.1, 8813.2, 8813.0:

абзац четвертый после слов "на приобретение" дополнить словами "долей, акций и иных";

дополнить абзацем следующего содержания:

"по кредитам и займам, предоставленным юридическим лицам в рамках реализации механизма проектного финансирования на базе Внешэкономбанка";

графу 1 строки кодов 8833.1, 8833.2, 8833.0 изложить в следующей редакции:

"Кредитные требования и требования по получению начисленных (накопленных) процентов к физическим лицам в рублях (счета (их части) N N 455А, 457А, 45815, 45817, 45915, 45917, 47427, 478А):

а) по ссудам величиной на дату выдачи и (или) дату расчета нормативов 50 млн рублей и более без обеспечения, указанного в пункте 6.2 Положения Банка России N 590-П;

б) по ипотечным ссудам величиной на дату выдачи и (или) дату расчета нормативов 50 млн рублей и более, выданным до 1 января 2018 года, и по ипотечным ссудам (вне зависимости от суммы), выданным после 1 января 2018 года, при одновременном соблюдении следующих условий:

первоначальный взнос заемщика за приобретаемое недвижимое имущество, выступающее в качестве залога по ссуде, осуществляется заемщиком за счет собственных средств и составляет менее 20 процентов от справедливой стоимости предмета залога;

соотношение величины основного долга по ссуде к справедливой стоимости предмета залога составляет на дату расчета нормативов более 80 процентов. Расчет соотношения величины основного долга по ссуде к справедливой стоимости предмета залога осуществляется без учета требований подпункта 2.3.23 пункта 2.3 настоящей Инструкции;

в) по ссудам, выданным после 1 января 2018 года, на финансирование по договору долевого участия в строительстве, по которому первоначальный взнос заемщика за счет собственных средств составляет менее 20 процентов.

В расчет настоящих кодов не включаются кредитные требования, которые удовлетворяют требованиям кодов 8736, 8783";

в абзаце первом графы 1 строки кода 8848 слово "средств" заменить словом "активов", после слов "клирингового обеспечения" дополнить словами ", ожидаемых к получению в форме, позволяющей отнести их к высоколиквидным и (или) ликвидным", после цифр "8911" дополнить словами ", а также учтенных по кодам 8895 и 8972";

абзац четвертый графы 1 строки кода 8858, абзац четвертый графы 1 строки кода 8858.x после слова "кодов" дополнить цифрами "8762";

в строках кодов 8863, 8863.x:

абзац второй графы 1 дополнить словами ", а также кода 8767 и по которым ПСК составляет более 20 процентов годовых и не превышает 25 процентов годовых";

графу 3 изложить в следующей редакции: "Н1.1 (А), Н1.2 (А), Н1.0 (А)";

графу 3 строки кода 8863.2 изложить в следующей редакции: "Н1.1 (А), Н1.2 (А), Н1.0 (А)";

абзац четвертый графы 1 строки кодов 8956.1, 8956.2, 8956.0 после цифр "8753.0," дополнить цифрами "8764, 8765, 8766, 8767,".

1.12. В приложении 2:

в пункте 1:

абзац первый после слов "а также" дополнить словами "в целях расчета нормативов Н1.1, Н1.2 и Н1.0 -";

абзац пятый после слов "этого обязательства, и" дополнить словами "в целях расчета нормативов Н1.1, Н1.2 и Н1.0 -";

абзац пятый пункта 2 дополнить словами ", в целях расчета норматива финансового рычага (Н1.4) - 0,1";

абзац второй пункта 9 после слов "нормативов достаточности капитала банка" дополнить словами ", за исключением расчета норматива финансового рычага (Н1.4)".

1.13. Дополнить приложением 10 в редакции приложения к настоящему Указанию.

2. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования <1>.

--------------------------------

<1> Официально опубликовано на сайте Банка России 16.01.2018.

Председатель Центрального банка

Российской Федерации

Э.С.НАБИУЛЛИНА

Приложение

к Указанию Банка России

от 6 декабря 2017 года N 4635-У

"О внесении изменений

в Инструкцию Банка России

от 28 июня 2017 года N 180-И

"Об обязательных нормативах банков"

"Приложение 10

к Инструкции Банка России

от 28 июня 2017 года N 180-И

"Об обязательных нормативах банков"

МЕТОДИКА

РАСЧЕТА КРЕДИТНОГО РИСКА ПО ПФИ В ЦЕЛЯХ РАСЧЕТА НОРМАТИВА

ФИНАНСОВОГО РЫЧАГА

1. В соответствии с настоящим приложением оценка кредитного риска осуществляется в целях расчета норматива финансового рычага Н1.4 по заключенным на биржевом и внебиржевом рынках договорам, являющимся ПФИ в соответствии с подпунктом 2.1.1 пункта 2.1 настоящей Инструкции, включая договоры, заключенные на срок до трех рабочих дней, и договоры, условия которых не предусматривают поставку базисного актива.

В величину кредитного риска по ПФИ не включается сумма расчетов банка - участника клиринга с центральным контрагентом, соответствующим условиям кода 8846, в части исполнения сделок клиентов, а именно сумма требований банка к центральному контрагенту, возникших в рамках осуществления брокерской деятельности по заключению договоров, являющихся ПФИ в соответствии с Федеральным законом "О рынке ценных бумаг", если в соответствии с заключенными договорами с клиентами банк не имеет перед ними обязательств по возмещению ущерба в случае банкротства такого центрального контрагента.

2. Кредитный риск по ПФИ (показатель КРСфр) рассчитывается по формуле:

КРСфр = ВТКР + ВПКР + ВКРб,

где:

ВТКР - текущий кредитный риск (стоимость замещения финансового инструмента), отражающий на отчетную дату величину потерь в случае неисполнения контрагентом своих обязательств;

ВПКР - потенциальный кредитный риск (риск неисполнения контрагентом своих обязательств в течение срока от отчетной даты до даты валютирования в связи с неблагоприятным изменением стоимости базисного актива);

ВКРб - кредитный риск в отношении базисного актива по выпущенным кредитным ПФИ.

3. Величина текущего кредитного риска по ПФИ (показатель ВТКР) определяется с учетом следующего.

Текущий кредитный риск по ПФИ, которые удовлетворяют требованиям пунктов 1 и 3 статьи 4.1 Федерального закона "О несостоятельности (банкротстве)" (соглашение о неттинге по ПФИ), равен превышению суммы справедливых стоимостей всех ПФИ, представляющих собой актив, над суммой справедливых стоимостей всех ПФИ, представляющих собой обязательство (разница между остатками на балансовых счетах N 52601 и N 52602).

Текущий кредитный риск по ПФИ, не включенным в соглашение о неттинге по ПФИ, равен величине справедливой стоимости ПФИ, представляющих собой актив (балансовый счет N 52601). По проданным опционам, не включенным в соглашение о неттинге, текущий кредитный риск не рассчитывается.

При расчете текущего кредитного риска по ПФИ не учитываются суммы обеспечения по ПФИ, указанного в пункте 6.1 Положения Банка России N 372-П, а также суммы прочих безвозвратных платежей и уплаченной вариационной маржи.

Полученная вариационная маржа принимается в уменьшение текущего кредитного риска по ПФИ, включенным в соглашение о неттинге по ПФИ, если одновременно выполняются следующие условия:

отсутствуют ограничения на использование полученной вариационной маржи по сделкам, не подлежащим клирингу лицом, осуществляющим функции центрального контрагента, соответствующим условиям кода 8846, а также лицом, признанным квалифицированным центральным контрагентом в соответствии с правилами, установленными в иностранной юрисдикции;

в соответствии с соглашением (договором) между сторонами вариационная маржа рассчитывается и уплачивается ежедневно в полном объеме;

вариационная маржа уплачивается в одной из валют, установленных в соглашении (договоре) между сторонами в качестве валют расчетов.

4. Величина потенциального кредитного риска по ПФИ (показатель ВПКР) определяется с учетом следующего.

Потенциальный кредитный риск по ПФИ, не включенным в соглашение о неттинге по ПФИ, рассчитывается путем умножения номинальной контрактной стоимости ПФИ на коэффициенты, дифференцированные в зависимости от вида базисного актива и срока, оставшегося от отчетной даты до даты валютирования.

Коэффициенты определяются в соответствии со следующей таблицей.

|

Номер п/п

|

Срок до даты валютирования

|

Процентные сделки

|

Золотовалютные сделки

|

Сделки с долевыми ценными бумагами

|

Сделки с драгоценными металлами (кроме золота)

|

Прочие товарные сделки

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1

|

Менее 1 года

|

0,0%

|

1,0%

|

6,0%

|

7,0%

|

10,0%

|

|

2

|

От 1 года до 5 лет

|

0,5%

|

5,0%

|

8,0%

|

7,0%

|

12,0%

|

|

3

|

Свыше 5 лет

|

1,5%

|

7,5%

|

10,0%

|

8,0%

|

15,0%

|

К валютно-процентным свопам применяются коэффициенты для золотовалютных сделок.

Для сделок, предусматривающих несколько обменов базисными активами, объем потенциальных потерь увеличивается кратно количеству оставшихся обменов базисными активами.

Величина потенциального риска не рассчитывается для проданных опционов, а также процентных свопов (за исключением валютно-процентных свопов), предусматривающих обязанность каждой из сторон выплачивать другой стороне суммы денежных средств в единой валюте, рассчитанные исходя из двух различных плавающих процентных ставок, начисляемых на сумму базисного актива.

По сделкам, условия которых пересматриваются на заранее определенные даты, за срок до даты валютирования принимается период, оставшийся до следующей даты пересмотра.

К кредитным ПФИ, под которыми понимаются ПФИ в соответствии с Федеральным законом "О рынке ценных бумаг" или ПФИ, признаваемые таковыми в соответствии с правом иностранного государства, нормами международного договора или обычаями делового оборота, предусматривающие обязанность сторон или стороны договора периодически или единовременно уплачивать денежные суммы в зависимости от наступления обстоятельства, свидетельствующего о неисполнении или ненадлежащем исполнении одним или несколькими юридическими лицами, государствами или муниципальными образованиями своих обязанностей (за исключением договора поручительства и договора страхования), применяется коэффициент 5 процентов, если базисный актив удовлетворяет одному из следующих критериев (далее - квалификационные критерии):

является долговой ценной бумагой, выпущенной международным банком развития или органом исполнительной власти любого уровня;

является долговой ценной бумагой, имеющей один из следующих рейтингов:

текущие рейтинги долгосрочной кредитоспособности по обязательствам в иностранной валюте или рублях, присвоенные как минимум двумя из иностранных кредитных рейтинговых агентств на уровне не ниже "BBB" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо "Baa" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

текущий рейтинг долгосрочной кредитоспособности, присвоенный одним иностранным кредитным рейтинговым агентством на уровне, установленном настоящим пунктом, и рейтинг соответствующего уровня, присвоенный российским кредитным рейтинговым агентством.

К кредитным ПФИ, базисный актив которых не удовлетворяет квалификационным критериям, применяется коэффициент 10 процентов.

К кредитным ПФИ с несколькими базисными активами применяется коэффициент 5 процентов только в случае, когда все базисные активы удовлетворяют квалификационным критериям. В ином случае применяется коэффициент 10 процентов.

К сделкам с базисными активами, не указанными выше, применяются коэффициенты для прочих товарных сделок.

Под номинальной контрактной стоимостью ПФИ понимается стоимость ПФИ, по которой они отражены на соответствующих внебалансовых счетах на дату расчета норматива. При этом за номинальную контрактную стоимость бивалютных сделок принимается та валюта, по которой у банка формируются требования.

Под номинальной контрактной стоимостью расчетных валютных форвардов и расчетных ПФИ, в которых суммы требований и обязательств сторон сделки эквивалентны сумме денежных потоков, понимается нетто-величина денежных потоков в каждой валюте, подлежащая получению в каждую дату валютирования.

Номинальная контрактная стоимость прочих расчетных ПФИ определяется по аналогии с договором (сделкой), предусматривающим (предусматривающей) поставку базисного актива.

Величина потенциального риска по ПФИ, включенным в соглашение о неттинге по ПФИ (показатель ВПРк), определяется по формуле:

ВПРк = 0,4 x ВПРв + 0,6 x k x ВПРв,

где:

ВПРв - величина потенциального риска по тем же самым инструментам, рассчитанная без учета соглашения о неттинге по ПФИ;

k - коэффициент, определяемый как отношение стоимости замещения по ПФИ, включенным в соглашение о неттинге по ПФИ (ЦЗв), к стоимости замещения по ПФИ, включенным в соглашение о неттинге по ПФИ без учета этого соглашения (ЦЗ):

.

.

Полученная вариационная маржа не принимается в уменьшение потенциального риска и не включается в расчет величин ЦЗв и ЦЗ.

В случае если величина ЦЗв меньше нуля, коэффициент "k" признается равным нулю.

5. Кредитный риск в отношении базисного актива по выпущенным кредитным ПФИ (показатель ВКРб) рассчитывается как совокупная сумма денежных обязательств банка, выпустившего кредитные ПФИ, в отношении базисных активов данных кредитных ПФИ (далее - проданная кредитная защита), за вычетом отрицательной справедливой стоимости данных кредитных ПФИ, которая принимается в расчет основного капитала в соответствии с подпунктами 2.1.7, 2.1.8, 2.2.7, 2.2.8 пункта 2 Положения Банка России N 395-П (на основании остатков по данным кредитным ПФИ на балансовом счете N 52602 по состоянию на отчетную дату, если убыток текущего года, рассчитанный в соответствии с подпунктом 2.2.8 пункта 2.2 Положения Банка России N 395-П, больше нуля по состоянию на отчетную дату, либо по состоянию на дату предыдущего аудита, если убыток текущего года по состоянию на отчетную дату равен нулю).

По кредитным ПФИ, для которых сумма величины, определенной в соответствии с абзацами третьим - пятым настоящего пункта, и величины вычета, определенного в абзаце первом настоящего пункта, меньше величины потенциального кредитного риска по данным кредитным ПФИ, сумма проданной кредитной защиты может быть дополнительно уменьшена на разницу данных величин.

Сумма проданной кредитной защиты уменьшается на сумму купленной банком кредитной защиты в отношении долговых обязательств того же лица, что и базисные активы выпущенных кредитных ПФИ, при одновременном выполнении следующих условий:

очередность исполнения обязательства, являющегося базисным активом купленного банком кредитного ПФИ, ниже или равна очередности исполнения обязательства, являющегося базисным активом проданного банком кредитного ПФИ;

оставшийся срок до погашения купленной кредитной защиты равен оставшемуся сроку до погашения проданной кредитной защиты или больше него.".