См. Документы Центрального Банка Российской Федерации

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 2 августа 2021 г. N 5873-У

ОБ УСТАНОВЛЕНИИ

ОБЯЗАТЕЛЬНОГО НОРМАТИВА ДОСТАТОЧНОСТИ КАПИТАЛА

ДЛЯ ПРОФЕССИОНАЛЬНЫХ УЧАСТНИКОВ РЫНКА ЦЕННЫХ БУМАГ,

ОСУЩЕСТВЛЯЮЩИХ ДИЛЕРСКУЮ, БРОКЕРСКУЮ ДЕЯТЕЛЬНОСТЬ,

ДЕЯТЕЛЬНОСТЬ ПО УПРАВЛЕНИЮ ЦЕННЫМИ БУМАГАМИ

И ДЕЯТЕЛЬНОСТЬ ФОРЕКС-ДИЛЕРОВ

Настоящее Указание на основании статьи 76.4 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2013, N 30, ст. 4084), пункта 3 статьи 42 Федерального закона от 22 апреля 1996 года N 39-ФЗ "О рынке ценных бумаг" (Собрание законодательства Российской Федерации, 1996, N 17, ст. 1918; 2021, N 27, ст. 5171) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 23 июля 2021 года N ПСД-16) устанавливает обязательный норматив достаточности капитала для профессиональных участников рынка ценных бумаг, осуществляющих дилерскую, брокерскую деятельность, деятельность по управлению ценными бумагами и деятельность форекс-дилеров.

Глава 1. Общие положения

1.1. Обязательный норматив достаточности капитала (далее - НДК) для профессиональных участников рынка ценных бумаг, осуществляющих брокерскую, дилерскую деятельность, деятельность по управлению ценными бумагами и деятельность форекс-дилера (далее - профессиональные участники), устанавливается в следующих минимально допустимых числовых значениях (далее - минимальное значение НДК):

4 процента с 1 октября 2021 года;

6 процентов с 1 апреля 2022 года;

8 процентов с 1 октября 2022 года.

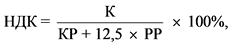

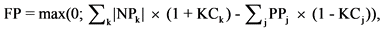

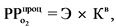

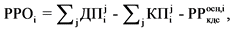

1.2. Расчет НДК должен осуществляться профессиональным участником по формуле:

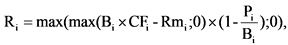

где:

К - величина капитала, рассчитанная профессиональным участником в соответствии с пунктом 2.1 настоящего Указания;

КР - величина кредитного риска, рассчитанная профессиональным участником в соответствии с пунктом 3.1 настоящего Указания;

РР - величина рыночного риска, рассчитанная профессиональным участником в соответствии с пунктом 4.1 настоящего Указания.

1.3. Профессиональный участник должен рассчитывать НДК ежемесячно на последнюю календарную дату месяца, а в случае направления требования Банка России в соответствии с пунктом 7 статьи 44 Федерального закона от 22 апреля 1996 года N 39-ФЗ "О рынке ценных бумаг" (Собрание законодательства Российской Федерации, 1996, N 17, ст. 1918; 2019, N 52, ст. 7772) (далее - Федеральный закон "О рынке ценных бумаг") - на дату, предусмотренную в указанном в настоящем пункте требовании (далее - дата расчета).

1.4 Профессиональный участник должен рассчитывать НДК, включая величину показателей, принимаемых к расчету НДК, по состоянию на дату расчета, обеспечив хранение информации о них, а также о значении рассчитанного НДК в течение пяти лет с даты расчета.

1.5. Профессиональный участник должен включать в расчет НДК в рублевом эквиваленте, рассчитанном по официальному курсу иностранной валюты по отношению к рублю, установленному Банком России в соответствии с пунктом 15 статьи 4 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2021, N 9, ст. 1467) (далее соответственно - Федеральный закон "О Центральном банке Российской Федерации (Банке России)", официальный курс иностранной валюты по отношению к рублю), на дату расчета НДК, номинированные в иностранной валюте:

балансовые активы и пассивы профессионального участника;

внебалансовые требования и обязательства профессионального участника;

величину активов клиента профессионального участника, отнесенного профессиональным участником в соответствии с договором о брокерском обслуживании к категории клиентов с особым уровнем риска, по сделкам, совершенным профессиональным участником в качестве брокера (комиссионера) от своего имени и за счет указанного клиента, рассчитанную в соответствии с пунктом 3.15 настоящего Указания (далее - позиция клиента с особым уровнем риска);

требования профессионального участника к клиенту, отнесенному профессиональным участником в соответствии с договором о брокерском обслуживании к категории клиентов с особым уровнем риска, по сделкам, совершенным профессиональным участником в качестве брокера (комиссионера) от своего имени и за счет клиента, определяемые в соответствии с пунктом 3.19 настоящего Указания (далее соответственно - клиент с особым уровнем риска, требования профессионального участника к клиенту с особым уровнем риска).

В случае если официальный курс иностранной валюты по отношению к рублю не устанавливается Банком России, профессиональный участник должен определять курс иностранной валюты с использованием официального курса доллара США по отношению к рублю, действующего на дату определения курса, и курса данной иностранной валюты к доллару США на дату, предшествующую дате определения курса.

1.6. Профессиональный участник должен обеспечить соблюдение минимального значения НДК на постоянной основе.

1.7. В случае если профессиональным участником было выявлено снижение НДК ниже минимального значения НДК, профессиональный участник должен устранить указанное в настоящем абзаце несоответствие в следующие сроки:

в течение одного месяца с даты повышения (понижения) клиринговой организацией ставки риска уменьшения (увеличения) цены ценной бумаги, драгоценных металлов или курса иностранной валюты, рассчитанной клиринговой организацией в соответствии с пунктом 17 приложения к Указанию Банка России от 26 ноября 2020 года N 5636-У "О требованиях к осуществлению брокерской деятельности при совершении брокером отдельных сделок за счет клиента", зарегистрированному Министерством юстиции Российской Федерации 29 декабря 2020 года N 61923 (далее - Указание Банка России N 5636-У), - в случае если снижение НДК ниже минимального значения НДК возникло в результате повышения (понижения) клиринговой организацией указанной в настоящем абзаце ставки риска;

в течение двух месяцев с даты опубликования на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет" информации об уровнях кредитных рейтингов, решение об установлении которых принято Советом директоров Банка России в соответствии с пунктом 17.5 части первой статьи 18 Федерального закона "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2021, N 24, ст. 4210) (далее - уровень, установленный Советом директоров Банка России), - в случае если снижение НДК ниже минимального значения НДК возникло в результате несоответствия активов, принимаемых в расчет величины кредитного риска профессионального участника, требованиям главы 3 настоящего Указания в связи с принятием Советом директоров Банка России указанного в настоящем абзаце решения.

1.8. Требования настоящего Указания не распространяются на следующие организации:

на профессиональных участников, являющихся кредитными организациями, государственной корпорацией развития "ВЭБ.РФ" (далее - ВЭБ.РФ), единым институтом развития в жилищной сфере, деятельность которого регулируется Федеральным законом от 13 июля 2015 года N 225-ФЗ "О содействии развитию и повышению эффективности управления в жилищной сфере и о внесении изменений в отдельные законодательные акты Российской Федерации" (Собрание законодательства Российской Федерации, 2015, N 29, ст. 4351; 2021, N 27, ст. 5101);

на профессиональных участников, имеющих лицензию управляющей компании на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

Глава 2. Расчет величины капитала профессионального участника, осуществляющего дилерскую, брокерскую деятельность, деятельность по управлению ценными бумагами и деятельность форекс-дилеров

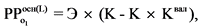

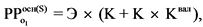

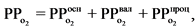

2.1. Профессиональный участник должен рассчитывать величину капитала как сумму величин основного и дополнительного капитала, рассчитываемых в соответствии с пунктами 2.2 и 2.3 настоящего Указания соответственно, за вычетом показателей, указанных в пункте 2.7 настоящего Указания.

2.2. Профессиональный участник должен рассчитывать величину основного капитала профессионального участника как сумму величин показателей, предусмотренных подпунктами 2.2.1 - 2.2.7 настоящего пункта, уменьшенную на величину показателей, предусмотренных пунктом 2.4 настоящего Указания, с соблюдением требования, установленного пунктом 2.6 настоящего Указания.

В расчет величины основного капитала профессиональный участник должен включать величины следующих показателей.

2.2.1. Уставный капитал профессионального участника, составленный из номинальной стоимости обыкновенных акций, приобретенных акционерами, в случае если профессиональный участник создан в организационно-правовой форме акционерного общества.

Уставный капитал профессионального участника, созданного в организационно-правовой форме акционерного общества, должен приниматься профессиональным участником в расчет величины основного капитала в части акций, отчет об итогах выпуска которых зарегистрирован Банком России или уведомление об итогах выпуска которых представлено в Банк России на дату расчета НДК.

Величину уставного капитала профессиональный участник должен определять исходя из номинальной стоимости обыкновенных акций, приобретенных акционерами, в том числе акций, эмиссия которых осуществлялась до дня вступления в силу Федерального закона "О рынке ценных бумаг".

В случае реорганизации профессионального участника, созданного в организационно-правовой форме акционерного общества, в форме присоединения к нему другого юридического лица увеличение уставного капитала профессионального участника, к которому осуществляется присоединение, осуществляемое путем размещения дополнительных акций, также должно приниматься профессиональным участником в расчет величины основного капитала профессионального участника. При этом указанное увеличение уставного капитала профессиональный участник должен принимать в расчет величины основного капитала профессионального участника с даты внесения в Единый государственный реестр юридических лиц записи о прекращении деятельности последнего из присоединенных юридических лиц.

При реорганизации профессионального участника, созданного в организационно-правовой форме акционерного общества, в форме преобразования в общество с ограниченной ответственностью до даты внесения в Единый государственный реестр юридических лиц записи о создании в результате реорганизации юридического лица в расчет величины основного капитала профессиональный участник должен включать величину уставного капитала составленного из номинальной стоимости обыкновенных акций, приобретенных акционерами указанного профессионального участника.

2.2.2. Уставный капитал профессионального участника, составленный из номинальной стоимости долей участников, в случае если профессиональный участник создан в организационно-правовой форме общества с ограниченной ответственностью.

В случае реорганизации профессионального участника, созданного в организационно-правовой форме общества с ограниченной ответственностью, в форме присоединения к нему другого юридического лица профессиональный участник должен принимать в расчет величины основного капитала профессионального участника увеличение уставного капитала профессионального участника, к которому осуществляется присоединение. При этом указанное увеличение уставного капитала профессиональный участник должен принимать в расчет величины основного капитала профессионального участника, к которому осуществляется присоединение, с даты внесения в Единый государственный реестр юридических лиц записи о прекращении деятельности последнего из присоединенных юридических лиц.

При реорганизации профессионального участника, созданного в организационно-правовой форме общества с ограниченной ответственностью, в форме преобразования в акционерное общество до дня регистрации Банком России отчета об итогах выпуска акций указанного акционерного общества в расчет величины основного капитала профессиональный участник должен включать величину уставного капитала, составленного из номинальной стоимости долей участников указанного профессионального участника.

2.2.3. Эмиссионный доход профессионального участника, определяемый по его выбору одним из следующих способов:

как величина разницы между ценой размещения акций (реализации долей) и их номинальной стоимостью, полученной при формировании (увеличении) уставного капитала профессионального участника;

как величина разницы между стоимостью акций (долей), рассчитанной профессиональным участником по официальному курсу иностранной валюты по отношению к рублю на день поступления иностранной валюты в оплату уставного капитала профессионального участника, и номинальной стоимостью акций (долей), установленной в решении профессионального участника о выпуске акций (в решении общего собрания участников (собрания учредителей) профессионального участника об оплате долей иностранной валютой).

Эмиссионный доход профессионального участника, созданного в организационно-правовой форме акционерного общества, должен приниматься профессиональным участником в расчет величины основного капитала профессионального участника в части акций, приобретенных его акционерами, в том числе акций, эмиссия которых осуществлялась до дня вступления в силу Федерального закона "О рынке ценных бумаг".

Эмиссионный доход профессионального участника, созданного в организационно-правовой форме общества с ограниченной ответственностью, который получен при увеличении уставного капитала профессионального участника, профессиональный участник должен включать в расчет величины основного капитала профессионального участника с даты, следующей за датой внесения в Единый федеральный реестр сведений о фактах деятельности юридических лиц записи об увеличении уставного капитала.

2.2.4. Прибыль текущего года профессионального участника, в случае если в отношении бухгалтерской (финансовой) отчетности, в которой отражается указанная прибыль, у профессионального участника имеется аудиторское заключение, указанное в статье 6 Федерального закона от 30 декабря 2008 года N 307-ФЗ "Об аудиторской деятельности" (Собрание законодательства Российской Федерации, 2009, N 1, ст. 15; 2014, N 49, ст. 6912), содержащее мнение аудиторской организации, индивидуального аудитора о достоверности бухгалтерской (финансовой) отчетности профессионального участника (далее - аудиторское заключение).

2.2.5. Прибыль предшествующих лет профессионального участника, в случае если в отношении бухгалтерской (финансовой) отчетности, в которой отражается указанная прибыль, у профессионального участника имеется аудиторское заключение.

2.2.6. Безвозмездное финансирование, предоставленное профессиональному участнику его акционерами (участниками), и вклады в имущество профессионального участника в случае наличия у профессионального участника документов, подтверждающих источники происхождения у акционеров (участников) профессионального участника средств (имущества), предоставленных (предоставленного) в качестве безвозмездного финансирования и (или) вкладов в имущество профессионального участника, а если таким имуществом является объект недвижимости - также в случае наличия регистрации прав профессионального участника на недвижимое имущество в Едином государственном реестре недвижимости.

2.2.7. Составные финансовые инструменты, эмитированные (выпущенные) профессиональным участником, определенные в соответствии с разделом "Составные финансовые инструменты" Международного стандарта финансовой отчетности (IAS) 32 "Финансовые инструменты: представление", введенного в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 28 декабря 2015 года N 217н "О введении Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов (отдельных положений приказов) Министерства финансов Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 2 февраля 2016 года N 40940, 1 августа 2016 года N 43044 (далее - приказ Минфина России N 217н), с поправками, введенными в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 27 июня 2016 года N 98н "О введении документов Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов Министерства финансов Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 15 июля 2016 года N 42869 (далее - приказ Минфина России N 98н), приказом Министерства финансов Российской Федерации от 11 июля 2016 года N 111н "О введении в действие и прекращении действия документов Международных стандартов финансовой отчетности на территории Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 1 августа 2016 года N 43044 (далее - приказ Минфина России N 111н), приказом Министерства финансов Российской Федерации от 4 июня 2018 года N 125н "О введении документа Международных стандартов финансовой отчетности в действие на территории Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 21 июня 2018 года N 51396 (далее - приказ Минфина России N 125н, приказом Министерства финансов Российской Федерации от 14 декабря 2020 года N 304н "О введении документа Международных стандартов финансовой отчетности "Поправки к МСФО (IFRS) 17 "Договоры страхования" в действие на территории Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 19 января 2021 года N 62135 (далее - МСФО (IAS) 32).

Составные финансовые инструменты профессиональным участником должны включаться в расчет величины основного капитала в величине, относимой на собственный капитал в порядке, установленном пунктом 32 МСФО (IAS) 32.

2.3. Профессиональный участник должен рассчитывать величину дополнительного капитала профессионального участника как сумму величин показателей, предусмотренных подпунктами 2.3.1 - 2.3.7 настоящего пункта, уменьшенную на величину показателей, предусмотренных пунктом 2.5 настоящего Указания, с соблюдением требования, установленного пунктом 2.6 настоящего Указания.

В расчет величины дополнительного капитала профессиональный участник должен включать величины следующих показателей.

2.3.1. Уставный капитал профессионального участника, составленный из номинальной стоимости привилегированных акций, приобретенных акционерами, не относящихся к кумулятивным, размер дивидендов по которым не определен уставом, в случае если профессиональный участник создан в организационно-правовой форме акционерного общества.

Величину указанного в абзаце первом настоящего подпункта уставного капитала профессиональный участник должен принимать в расчет величины дополнительного капитала профессионального участника в случае, когда профессиональным участником не принято решение о выплате дивидендов.

2.3.2. Часть уставного капитала профессионального участника, сформированного за счет прироста стоимости основных средств при их переоценке до выбытия основных средств.

2.3.3. Резервный фонд профессионального участника, сформированный в соответствии с пунктом 1 статьи 35 Федерального закона от 26 декабря 1995 года N 208-ФЗ "Об акционерных обществах" (Собрание законодательства Российской Федерации, 1996, N 1, ст. 1; 2018, N 18, ст. 2557), в случае если профессиональный участник создан в организационно-правовой форме акционерного общества.

Резервный фонд указанного профессионального участника, сформированный за счет прибыли текущего года, профессиональный участник должен принимать в расчет величины дополнительного капитала на основании данных бухгалтерской (финансовой) отчетности профессионального участника, содержащей сведения об указанном резервном фонде, если у профессионального участника имеется аудиторское заключение в отношении указанной отчетности.

Резервный фонд указанного профессионального участника, сформированный за счет прибыли предшествующих лет, профессиональный участник должен принимать в расчет величины дополнительного капитала на основании данных годовой бухгалтерской (финансовой) отчетности профессионального участника, содержащей сведения об указанном резервном фонде, если у профессионального участника имеется аудиторское заключение в отношении указанной отчетности.

2.3.4. Резервный фонд профессионального участника, сформированный в соответствии с пунктом 1 статьи 30 Федерального закона от 8 февраля 1998 года N 14-ФЗ "Об обществах с ограниченной ответственностью" (Собрание законодательства Российской Федерации, 1998, N 7, ст. 785; 2018, N 18, ст. 2557) (далее - Федеральный закон "Об обществах с ограниченной ответственностью"), в случае если профессиональный участник создан в организационно-правовой форме общества с ограниченной ответственностью.

Резервный фонд указанного профессионального участника, сформированный за счет прибыли текущего года, профессиональный участник должен включать в расчет величины дополнительного капитала на основании данных бухгалтерской (финансовой) отчетности профессионального участника, содержащей сведения об указанном резервном фонде, если у профессионального участника имеется аудиторское заключение в отношении указанной отчетности.

Резервный фонд указанного профессионального участника, сформированный за счет прибыли предшествующих лет, профессиональный участник должен включать в расчет величины дополнительного капитала на основании данных годовой бухгалтерской (финансовой) отчетности профессионального участника, содержащей сведения об указанном резервном фонде, если у профессионального участника имеется аудиторское заключение в отношении указанной отчетности.

2.3.5. Прибыль текущего года профессионального участника, если у профессионального участника отсутствует аудиторское заключение в отношении бухгалтерской (финансовой) отчетности, в которой отражается указанная прибыль.

2.3.6. Прибыль предшествующих лет профессионального участника, если у профессионального участника отсутствует аудиторское заключение в отношении бухгалтерской (финансовой) отчетности, в которой отражается указанная прибыль.

Прибыль предшествующих лет профессиональный участник должен принимать в расчет величины дополнительного капитала профессионального участника за период, за который в отношении бухгалтерской (финансовой) отчетности у профессионального участника отсутствует аудиторское заключение.

2.3.7. Прирост стоимости основных средств профессионального участника при переоценке, проводимой с периодичностью, определяемой профессиональным участником в учетной политике в соответствии с пунктом 2.23 Положения Банка России от 22 сентября 2015 года N 492-П "Отраслевой стандарт бухгалтерского учета основных средств, нематериальных активов, инвестиционного имущества, долгосрочных активов, предназначенных для продажи, запасов, средств труда и предметов труда, полученных по договорам отступного, залога, назначение которых не определено, имущества и (или) его годных остатков, полученных в связи с отказом страхователя (выгодоприобретателя) от права собственности на застрахованное имущество, в некредитных финансовых организациях", зарегистрированного Министерством юстиции Российской Федерации 15 октября 2015 года N 39335, 21 декабря 2016 года N 44851, 17 июня 2019 года N 54944, 21 октября 2020 года N 60497.

Прирост стоимости основных средств в форме объектов недвижимости профессиональный участник должен принимать в расчет величины дополнительного капитала при наличии регистрации прав профессионального участника на указанное недвижимое имущество в Едином государственном реестре недвижимости.

Величину прироста стоимости основных средств профессионального участника при переоценке профессиональный участник должен принимать в расчет величины дополнительного капитала, если в отношении бухгалтерской (финансовой) отчетности, в которой отражается указанная величина прироста стоимости основных средств профессионального участника, у профессионального участника имеется аудиторское заключение.

2.4. Величину основного капитала профессиональный участник должен уменьшить на величину следующих показателей.

2.4.1. Вложения профессионального участника в создание и приобретение нематериальных активов, а также стоимость нематериальных активов профессионального участника за вычетом накопленной амортизации.

2.4.2. Прирост стоимости нематериальных активов при переоценке.

2.4.3. Отложенные налоговые активы профессионального участника по перенесенным на будущее налоговым убыткам за вычетом суммы отложенных налоговых обязательств (далее - нетто-величина), кроме случаев, когда в соответствии с пунктом 2 статьи 274 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2018, N 45, ст. 6828) профессиональный участник ведет раздельный учет доходов (расходов) по операциям, по которым в соответствии с главой 25 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2021, N 27, ст. 5133) предусмотрен отличный от общего порядок учета прибыли и убытка.

В случае если нетто-величина, рассчитанная профессиональным участником в соответствии с абзацем первым настоящего подпункта, принимает отрицательное значение, в расчет НДК профессиональный участник должен принимать значение, равное нулю.

2.4.4. Выкупленные (приобретенные) профессиональным участником собственные акции (доли) у акционеров (участников), а также перешедшие к профессиональному участнику, созданному в организационно-правовой форме общества с ограниченной ответственностью, доли участников в случаях, установленных абзацем третьим пункта 3 статьи 15, пунктом 3 статьи 16, абзацем третьим пункта 18 статьи 21, пунктами 4 и 6.1 статьи 23 Федерального закона "Об обществах с ограниченной ответственностью" (Собрание законодательства Российской Федерации, 1998, N 7, ст. 785; 2009, N 31, ст. 3923; 2014, N 19, ст. 2334; 2016, N 1, ст. 11; 2020, 31, ст. 5011).

Приобретенные (перешедшие) профессиональным участником (к профессиональному участнику), созданным (созданному) в организационно-правовой форме общества с ограниченной ответственностью, доли профессиональный участник должен принимать для расчета величины основного капитала профессионального участника по их действительной стоимости.

Выкупленные (приобретенные) профессиональным участником, созданным в организационно-правовой форме акционерного общества, собственные акции профессиональный участник должен принимать для расчета величины основного капитала профессионального участника по их балансовой стоимости.

2.4.5. Убытки профессионального участника предшествующих лет.

2.4.6. Убытки профессионального участника текущего года.

2.4.7. Величину резерва на возможные потери, рассчитанную профессиональным участником в соответствии с главой 7 настоящего Указания, по активам, указанным в пункте 3.2 настоящего Указания, условным обязательствам кредитного характера, указанным в пункте 3.12 настоящего Указания, требованиям профессионального участника к клиенту с особым уровнем риска.

Величину резерва на возможные потери, рассчитанную профессиональным участником в соответствии с главой 7 настоящего Указания по позиции клиента с особым уровнем риска.

2.5. Величину дополнительного капитала профессиональный участник должен уменьшить на величину следующих показателей:

собственные привилегированные акции профессионального участника, созданного в организационно-правовой форме акционерного общества, выкупленные у акционеров;

вложения профессионального участника в акции (доли) его дочерних и зависимых обществ (в том числе нерезидентов).

2.6. В случае если при определении величины дополнительного капитала, рассчитанной профессиональным участником в соответствии с пунктом 2.3 настоящего Указания, после применения показателей, определенных в пункте 2.5 настоящего Указания, величина дополнительного капитала профессионального участника принимает отрицательное значение, профессиональный участник величину основного капитала должен уменьшить на величину показателей, определенных в пункте 2.5 настоящего Указания, в части, превышающей величину дополнительного капитала.

2.7. Сумма величин основного капитала профессионального участника и дополнительного капитала профессионального участника должна быть уменьшена профессиональным участником на величину следующих показателей:

просроченная задолженность перед профессиональным участником (если просрочка составляет более десяти рабочих дней) за вычетом суммы созданного резерва под ее обесценение;

вложения профессионального участника в сооружение (строительство), создание (изготовление) и приобретение (аренду) основных средств за вычетом накопленной амортизации основных средств в части, превышающей сумму величин основного капитала профессионального участника и дополнительного капитала профессионального участника;

вложения профессионального участника в инвестиционное имущество, в том числе вложения в сооружение (строительство) инвестиционного имущества, а также амортизация инвестиционного имущества, учитываемого по первоначальной стоимости, за вычетом накопленной амортизации и накопленных убытков от обесценения.

2.8. Величину капитала профессиональный участник должен рассчитывать на основании данных бухгалтерского учета профессионального участника, за исключением случая, предусмотренного подпунктом 2.4.7 пункта 2.4 настоящего Указания.

Глава 3. Расчет величины кредитного риска профессионального участника, осуществляющего дилерскую, брокерскую деятельность, деятельность по управлению ценными бумагами и деятельность форекс-дилеров

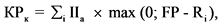

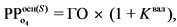

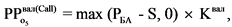

3.1. Профессиональный участник должен рассчитывать величину кредитного риска (далее - КР) по формуле:

КР = КРа + КРо + КРк,

где:

КРа - величина кредитного риска по активам профессионального участника, указанным в пункте 3.2 настоящего Указания, рассчитанная профессиональным участником в соответствии с пунктом 3.3 настоящего Указания;

КРо - величина кредитного риска по условным обязательствам кредитного характера профессионального участника, рассчитанная профессиональным участником в соответствии с пунктом 3.10 настоящего Указания;

КРк - величина кредитного риска в отношении клиента с особым уровнем риска, рассчитанная профессиональным участником по его выбору одним из следующих методов расчета:

метод расчета кредитного риска в отношении клиента с особым уровнем риска, предусмотренный пунктом 3.14 настоящего Указания (далее - позиционный метод);

метод расчета кредитного риска в отношении клиента с особым уровнем риска, предусмотренный пунктом 3.18 настоящего Указания (далее - стандартизированный метод).

Выбранный профессиональным участником метод расчета кредитного риска в отношении клиента с особым уровнем риска изменяется по решению профессионального участника не чаще одного раза в год. Расчет величины риска по вновь выбранному методу расчета должен осуществляться профессиональным участником с очередной даты расчета НДК.

КРк - величина кредитного риска в отношении клиента с особым уровнем риска, рассчитанная профессиональным участником методом расчета кредитного риска, предусмотренным пунктом 3.18 настоящего Указания (далее - стандартизированный метод).

3.2. Величина кредитного риска по активам профессионального участника должна рассчитываться профессиональным участником в отношении следующих видов активов:

денежных средств, включая денежные средства в иностранной валюте, и драгоценных металлов профессионального участника и его клиентов на счетах и во вкладах (депозитах) в кредитных организациях, иностранных банках, международных финансовых организациях (далее - МФО) и международных банках развития (далее - МБР);

требований профессионального участника, предметом которых являются денежные средства, включая денежные средства в иностранной валюте, ценные бумаги, товары (включая драгоценные металлы), за исключением требований, принимаемых к расчету величины кредитного риска в соответствии с пунктами 3.14 и 3.18 настоящего Указания (далее - требования профессионального участника);

требований профессионального участника, предметом которых являются денежные средства, включая денежные средства в иностранной валюте, ценные бумаги, товары (включая драгоценные металлы), за исключением требований, принимаемых к расчету величины кредитного риска в соответствии с пунктом 3.18 настоящего Указания (далее - требования профессионального участника);

просроченной задолженности перед профессиональным участником, за исключением просроченной задолженности, принимаемой к расчету величины капитала в соответствии с абзацем вторым пункта 2.7 настоящего Указания;

вложений профессионального участника в долговые ценные бумаги, учитываемые профессиональным участником по амортизированной стоимости.

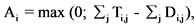

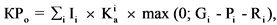

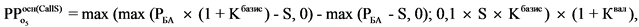

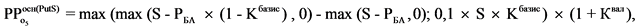

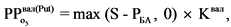

3.3. Величина кредитного риска по активам (КРа) профессионального участника, указанным в пункте 3.2 настоящего Указания, должна рассчитываться профессиональным участником по формуле:

где:

Ii - показатель риска в отношении контрагента по i-ому активу профессионального участника, установленный подпунктами 3.4.1 - 3.4.5 пункта 3.4 настоящего Указания;

Ai - величина i-ого актива профессионального участника, определяемая в соответствии с пунктом 3.9 настоящего Указания;

Pi - величина обеспечения по i-ому активу профессионального участника, определяемая в соответствии с абзацами восьмым - двадцать пятым настоящего пункта;

Ri - величина резервов на возможные потери по i-ому активу профессионального участника, рассчитанная в соответствии с главой 7 настоящего Указания.

Величина обеспечения ( ) по активу профессионального участника должна определяться профессиональным участником по формуле:

) по активу профессионального участника должна определяться профессиональным участником по формуле:

где:

- стоимость j-ого актива, предоставленного контрагентом профессиональному участнику в качестве i-ого обеспечения;

- стоимость j-ого актива, предоставленного контрагентом профессиональному участнику в качестве i-ого обеспечения;

- корректирующий коэффициент равный:

- корректирующий коэффициент равный:

нулю, если профессиональному участнику в качестве обеспечения актива профессионального участника его контрагентом предоставлены денежные средства в рублях;

ставке риска уменьшения курса иностранной валюты, рассчитанной клиринговой организацией в соответствии с абзацем третьим пункта 17 приложения к Указанию Банка России N 5636-У, если профессиональному участнику в качестве обеспечения актива профессионального участника контрагентом предоставлены денежные средства в иностранной валюте. В случае отсутствия указанной ставки риска по решению профессионального участника в расчет величины обеспечения по активу профессионального участника может приниматься корректирующий коэффициент, установленный пунктом 3.8 настоящего Указания;

ставке риска уменьшения цены ценной бумаги, рассчитанной клиринговой организацией в соответствии с абзацем третьим пункта 17 приложения к Указанию Банка России N 5636-У, если профессиональному участнику в качестве обеспечения актива профессионального участника контрагентом предоставлены ценные бумаги. В случае отсутствия указанной ставки риска по решению профессионального участника в расчет величины обеспечения по активу профессионального участника могут приниматься корректирующие коэффициенты, установленные абзацами вторым, третьим, четвертым и шестым пункта 3.6 и подпунктами 3.7.1 - 3.7.8 пункта 3.7 настоящего Указания соответственно;

ставке риска уменьшения цены драгоценных металлов, рассчитанной клиринговой организацией в соответствии с абзацем третьим пункта 17 приложения к Указанию Банка России N 5636-У, если профессиональному участнику в качестве обеспечения актива профессионального участника контрагентом предоставлены драгоценные металлы.

В расчет величины кредитного риска профессионального участника не допускается включение предоставленного контрагентом профессиональному участнику по активу или условному обязательству кредитного характера обеспечения, не предусмотренного абзацами тринадцатым - шестнадцатым настоящего пункта.

Величина обеспечения по активу профессионального участника должна определяться профессиональным участником на основании данных бухгалтерского учета профессионального участника, за исключением случая, предусмотренного абзацем девятнадцатым настоящего пункта.

В случае отсутствия в бухгалтерском учете профессионального участника данных об обеспечении, величина обеспечения должна определяться профессиональным участником по справедливой стоимости, определенной в соответствии с разделом "Оценка" Международного стандарта финансовой отчетности (IFRS) 13 "Оценка справедливой стоимости", введенного в действие на территории Российской Федерации приказом Минфина России N 217н с поправками, введенными в действие на территории Российской Федерации приказом Минфина России N 98н, приказом Минфина России N 111н (далее - МСФО (IFRS) 13), и приложением В к МСФО (IFRS) 13 (далее - справедливая стоимость).

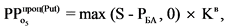

В случае если обеспечение предоставлено по договорам репо, заключенным на условиях генерального соглашения (единого договора) и (или) договоров, заключенных на условиях правил организованных торгов и (или) правил клиринга, и удовлетворяющим требованиям пункта 1 статьи 4.1 Федерального закона от 26 октября 2002 года N 127-ФЗ "О несостоятельности (банкротстве)" (Собрание законодательства Российской Федерации, 2002, N 43, ст. 4190; 2021, N 27, ст. 5181) (далее - Федеральный закон "О несостоятельности (банкротстве)"), а также требованиям пунктов 3 и (или) 4 статьи 4.1 Федерального закона "О несостоятельности (банкротстве)" (далее - финансовые договоры, включенные в соглашение о неттинге), величина указанного обеспечения (Pi) должна определяться профессиональным участником по формуле:

где:

- обязательство профессионального участника по j-му финансовому договору в отношении i-ого актива, включенному в соглашение о неттинге в отношении k-ых ценных бумаг;

- обязательство профессионального участника по j-му финансовому договору в отношении i-ого актива, включенному в соглашение о неттинге в отношении k-ых ценных бумаг;

- требования профессионального участника по j-му финансовому договору в отношении i-ого актива, включенному в соглашение о неттинге в отношении k-ых ценных бумаг;

- требования профессионального участника по j-му финансовому договору в отношении i-ого актива, включенному в соглашение о неттинге в отношении k-ых ценных бумаг;

- корректирующий коэффициент, применяемый к k-ым ценным бумагам в соответствии с абзацем пятнадцатым настоящего пункта.

- корректирующий коэффициент, применяемый к k-ым ценным бумагам в соответствии с абзацем пятнадцатым настоящего пункта.

3.4. В отношении контрагентов профессиональный участник должен применять следующие значения показателя риска.

3.4.1. 0, если активом являются:

денежные средства и драгоценные металлы профессионального участника и его клиентов на счетах и во вкладах (депозитах) в МФО (Банк международных расчетов, Международный валютный фонд, Европейский центральный банк) и МБР (Всемирный банк (Международный банк реконструкции и развития, Международная финансовая корпорация, Многостороннее агентство по гарантированию инвестиций), Азиатский банк развития, Африканский банк развития, Европейский банк реконструкции и развития, Межамериканский банк развития, Европейский инвестиционный банк, Северный инвестиционный банк, Карибский банк развития, Исламский банк развития, Банк развития при Совете Европы, Европейский инвестиционный фонд);

номинированные в рублях требования профессионального участника к федеральным органам исполнительной власти, Банку России, МФО и МБР;

требования профессионального участника к центральным банкам или правительствам стран, имеющих рейтинги долгосрочной кредитоспособности, присвоенные рейтинговыми агентствами "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо "Мудис Инвесторс Сервис" (Moody's Investors Service) (далее при совместном упоминании - иностранные кредитные рейтинговые агентства) на уровне от "AAA" до "AA-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Aaa" до "Aa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service), к организациям, которым в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени государства;

номинированные в рублях требования профессионального участника в части, обеспеченной залогом номинированных в рублях государственных долговых ценных бумаг Российской Федерации, долговых ценных бумаг Банка России, гарантиями (поручительствами, резервными аккредитивами) МФО, МБР или центральных банков или правительств стран, имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами на уровне от "AAA" до "AA-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Aaa" до "Aa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service), организаций, которые в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени государства, или в части, обеспеченной залогом долговых ценных бумаг МФО и МБР;

вложения профессионального участника в долговые ценные бумаги Банка России, федеральных органов исполнительной власти, МФО и МБР.

3.4.2. 5 процентов, если активом являются:

денежные средства и драгоценные металлы профессионального участника и его клиентов на счетах и во вкладах (депозитах) в кредитных организациях, осуществляющих функции центральных контрагентов, качество управления которых признано Банком России удовлетворительным в соответствии с пунктом 1.1 статьи 2 Федерального закона от 7 февраля 2011 года N 7-ФЗ "О клиринге, клиринговой деятельности и центральном контрагенте" (Собрание законодательства Российской Федерации, 2011, N 7, ст. 904; 2017, N 30, ст. 4456), информация о которых размещается на официальном сайте Банка России в информационно-телекоммуникационной сети Интернет (далее - центральный контрагент, качество управления которого признано Банком России удовлетворительным);

требования профессионального участника к центральному контрагенту, качество управления которого признано Банком России удовлетворительным;

номинированные в рублях требования профессионального участника в части, обеспеченной залогом номинированных в рублях долговых ценных бумаг центрального контрагента, качество управления которого признано Банком России удовлетворительным;

вложения профессионального участника в долговые ценные бумаги центрального контрагента, качество управления которого признано Банком России удовлетворительным.

3.4.3. 20 процентов, если активом являются:

денежные средства и драгоценные металлы профессионального участника и его клиентов на счетах и во вкладах (депозитах) в следующих организациях:

в организациях, осуществляющих клиринговую деятельность и (или) осуществляющих функции центрального контрагента, за исключением центрального контрагента, качество управления которого признано Банком России удовлетворительным;

в центральном депозитарии;

в кредитных организациях, осуществляющих денежные расчеты по итогам клиринга;

в центральных банках стран, имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами на уровне от "A+" до "A-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "A1" до "A3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service), в организациях, которым в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени государства;

в кредитных организациях, имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами, и являющихся резидентами стран, имеющих страновые оценки "0" или "1" по классификации экспортных кредитных агентств, участвующих в Соглашении стран - членов Организации экономического сотрудничества и развития (далее - ОЭСР) "Об основных принципах предоставления и использования экспортных кредитов, имеющих официальную поддержку" (далее - страновые оценки) (информация о страновых оценках размещается на сайте ОЭСР в информационно-телекоммуникационной сети "Интернет"), или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Европейского союза, перешедших на единую денежную единицу Европейского союза (далее - Еврозона);

денежные средства и драгоценные металлы профессионального участника и его клиентов на счетах и во вкладах (депозитах) со сроком размещения до 90 календарных дней в кредитных организациях, некредитных финансовых организациях Российской Федерации, имеющих кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

номинированные в рублях требования профессионального участника к субъектам Российской Федерации, муниципальным образованиям Российской Федерации;

требования профессионального участника к организациям, осуществляющим клиринговую деятельность и (или) функции центрального контрагента, за исключением центрального контрагента, качество управления которого признано Банком России удовлетворительным, к центральному депозитарию, к кредитным организациям, осуществляющим денежные расчеты по итогам клиринга, к центральным банкам и правительствам стран, имеющим рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами на уровне от "A+" до "A-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "A1" до "A3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service), к кредитным организациям, имеющим рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами, и являющимся резидентами стран, имеющих страновые оценки "0" или "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, к организациям, которым в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени указанных стран;

требования профессионального участника к кредитным организациям, имеющим рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами, и являющимся резидентами стран, имеющих страновые оценки "0" или "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, к организациям, которым в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени указанных стран;

номинированные в рублях требования профессионального участника со сроком исполнения до 90 календарных дней к организациям или иностранному лицу, имеющим (имеющему) право в соответствии с личным законом осуществлять брокерскую деятельность и (или) деятельность по доверительному управлению на рынке ценных бумаг, имеющим кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, или к "ВЭБ.РФ";

требования профессионального участника в части, обеспеченной номинированными в рублях гарантиями субъектов Российской Федерации или муниципальных образований Российской Федерации, залогом номинированных в рублях долговых ценных бумаг субъектов Российской Федерации или муниципальных образований Российской Федерации, гарантиями (поручительствами) единого института развития в жилищной сфере, которому предоставляется государственная поддержка в соответствии с бюджетным законодательством Российской Федерации (далее - единый институт развития), или ВЭБ.РФ, гарантиями (поручительствами, резервными аккредитивами) правительств или центральных банков стран, имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами на уровне от "A+" до "A-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "A1" до "A3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service), гарантиями кредитных организаций, имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами, и являющихся резидентами стран, имеющих страновые оценки "0" или "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, организаций, которым в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени указанных стран;

вложения профессионального участника в долговые ценные бумаги субъектов Российской Федерации, муниципальных образований Российской Федерации, единого института развития и ВЭБ.РФ, номинированные в рублях;

вложения профессионального участника в долговые ценные бумаги организаций, осуществляющих клиринговую деятельность и (или) функции центрального контрагента, за исключением центрального контрагента, качество управления которого признано Банком России удовлетворительным, а также центрального депозитария, кредитных организаций, осуществляющих денежные расчеты по итогам клиринга, центральных банков и правительств стран, имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами на уровне от "A+" до "A-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "A1" до "A3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service), кредитных организаций, имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами, и являющихся резидентами стран, имеющих страновые оценки "0" или "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, организаций, которым в соответствии с законодательством этих стран предоставлено право осуществлять заимствования от имени указанных стран.

3.4.4. 50 процентов, если активом являются:

денежные средства и драгоценные металлы профессионального участника и его клиентов на счетах и во вкладах (депозитах) в кредитных организациях, некредитных финансовых организациях Российской Федерации, имеющих кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, за исключением случая, предусмотренного абзацем восьмым подпункта 3.4.3 настоящего пункта;

номинированные в иностранной валюте требования профессионального участника к Российской Федерации, федеральным органам исполнительной власти, субъектам Российской Федерации, муниципальным образованиям Российской Федерации, Банку России, МФО и МБР;

требования к организациям, иностранному лицу, имеющему право в соответствии с его личным законом осуществлять брокерскую деятельность и (или) деятельность по доверительному управлению на рынке ценных бумаг, имеющим кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, за исключением случая, предусмотренного абзацем двенадцатым подпункта 3.4.3 настоящего пункта;

требования к центральным банкам или правительствам стран (кроме Российской Федерации), имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами на уровне от "BBB+" до "BBB-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Baa1" до "Baa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service), к организациям, которым в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени указанных стран, к кредитным организациям, не имеющим рейтингов долгосрочной кредитоспособности, присвоенных иностранными кредитными рейтинговыми агентствами, и являющимся резидентами стран, имеющих страновую оценку "0" - "2", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны;

требования профессионального участника в части, обеспеченной залогом номинированных в той же, что и требования профессионального участника, валюте государственных долговых ценных бумаг Российской Федерации, долговых ценных бумаг субъектов Российской Федерации, муниципальных образований Российской Федерации, гарантиями организации, имеющей кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, центральных банков или правительств стран (кроме Российской Федерации), имеющих рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами на уровне от "BBB+" до "BBB-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Baa1" до "Baa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service), организаций, которым в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени указанных стран, кредитных организаций, не имеющих рейтингов долгосрочной кредитоспособности, присвоенных иностранными кредитными рейтинговыми агентствами, и являющихся резидентами стран, имеющих страновую оценку "0" - "2", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны;

вложения профессионального участника в долговые ценные бумаги организации, имеющей кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России.

3.4.5. 100 процентов, если актив не предусмотрен в подпунктах 3.4.1 - 3.4.4 настоящего пункта.

3.5. В отношении клиентов с особым уровнем риска профессиональный участник должен применять следующие значения показателя риска.

3.5.1. 20 процентов, если клиентом с особым уровнем риска являются следующие организации:

кредитные организации, имеющие рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами, и являющиеся резидентами стран, имеющих страновые оценки "0" или "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, организации, которым в соответствии с законодательством указанных стран предоставлено право осуществлять заимствования от имени указанных стран;

организации, имеющие кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, или "ВЭБ.РФ", если требования профессионального участника к клиенту с особым уровнем риска номинированы в рублях и срок их исполнения не превышает 90 календарных дней.

3.5.2. 50 процентов, если клиентом с особым уровнем риска являются следующие организации:

кредитные организации, некредитные финансовые организации Российской Федерации, имеющие кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

иностранное лицо, имеющее право в соответствии с его личным законом осуществлять брокерскую деятельность и (или) деятельность по доверительному управлению на рынке ценных бумаг, имеющее кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

организации, имеющие кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, за исключением организаций, указанных в абзаце третьем подпункта 3.5.1 настоящего пункта и абзацах втором и третьем настоящего подпункта.

3.5.3. 100 процентов, если клиентом с особым уровнем риска являются организации, не предусмотренные в подпунктах 3.5.1 и 3.5.2 настоящего пункта.

3.6. Корректирующий коэффициент для долевых ценных бумаг, российских депозитарных расписок, удостоверяющих право собственности на долевые ценные бумаги, инвестиционных паев паевых инвестиционных фондов и ценных бумаг, которые удостоверяют право собственности на определенное количество представляемых долевых ценных бумаг иностранного или российского эмитента либо долевых ценных бумаг иного иностранного эмитента, удостоверяющих права в отношении долевых ценных бумаг иностранного эмитента (далее - иностранные депозитарные расписки на долевые ценные бумаги), устанавливается равным следующим значениям:

10 процентам, если указанные ценные бумаги включены в котировальный список первого (высшего) или второго уровня российской биржи или в основной (официальный) список иностранной биржи, соответствующей критериям, установленным подпунктами 1.1 и 1.2 пункта 1 Указания Банка России от 11 ноября 2019 года N 5312-У "О критериях, которым должна соответствовать иностранная биржа, прохождение процедуры листинга на которой ценными бумагами, представляемыми российскими депозитарными расписками, является условием для эмиссии российских депозитарных расписок, по которым эмитент представляемых ценных бумаг не принимает на себя обязательства перед владельцами российских депозитарных расписок, или на которой начата либо завершена процедура листинга ценных бумаг иностранных эмитентов, за исключением ценных бумаг международных финансовых организаций, для принятия российской биржей решения об их допуске к организованным торгам", зарегистрированного Министерством юстиции Российской Федерации 12 декабря 2019 года N 56775 (далее - Указание Банка России N 5312-У), и кредитный рейтинг эмитента по указанным ценным бумагам не ниже уровня, установленного Советом директоров Банка России;

12 процентам при соблюдении одного из следующих условий:

указанные ценные бумаги включены в котировальный список первого (высшего) уровня российской биржи или в основной (официальный) список иностранной биржи, соответствующей критериям, установленным подпунктами 1.1 и 1.2 пункта 1 Указания Банка России N 5312-У, и кредитный рейтинг эмитента по указанным ценным бумагам отсутствует или ниже уровня, установленного Советом директоров Банка России;

указанные ценные бумаги включены в некотировальную часть списка ценных бумаг, допущенных к организованным торгам на российской бирже, и кредитный рейтинг эмитента по указанным ценным бумагам не ниже уровня, установленного Советом директоров Банка России;

15 процентам, если указанные ценные бумаги включены в котировальный список второго уровня российской биржи и кредитный рейтинг эмитента по указанным ценным бумагам отсутствует или ниже уровня, установленного Советом директоров Банка России;

32 процентам, если указанные ценные бумаги включены в некотировальную часть списка ценных бумаг, допущенных к организованным торгам на российской бирже, или к организованным торгам на российской и иностранной биржах не допущены;

50 процентам, если указанные ценные бумаги не предусмотрены абзацами вторым - седьмым настоящего пункта.

3.7. Корректирующий коэффициент для долговых ценных бумаг, российских депозитарных расписок, удостоверяющих право собственности на долговые ценные бумаги, ценных бумаг, которые удостоверяют право собственности на определенное количество представляемых долговых ценных бумаг иностранного или российского эмитента либо ценных бумаг иного иностранного эмитента, удостоверяющих права в отношении долговых ценных бумаг иностранного эмитента (далее - иностранные депозитарные расписки на долговые ценные бумаги), договора кредитно-дефолтного свопа, базисным активом которого является наступление обстоятельства, предусмотренного абзацем вторым пункта 1 Указания Банка России от 16 февраля 2015 года N 3565-У "О видах производных финансовых инструментов", зарегистрированного Министерством юстиции Российской Федерации 27 марта 2015 года N 36575 (далее соответственно - Указание Банка России N 3565-У, договор кредитно-дефолтного свопа), устанавливается равным следующим значениям.

3.7.1. 5 процентам, если срок до погашения долговых ценных бумаг (досрочного погашения долговых ценных бумаг по усмотрению эмитента или по требованию владельцев), срок, оставшийся до истечения договора кредитно-дефолтного свопа, составляет до одного года и соблюдается одно из следующих условий:

долговые ценные бумаги эмитированы Правительством Российской Федерации или Банком России и номинированы в рублях;

долговые ценные бумаги эмитированы правительствами стран, имеющих страновые оценки "0" и "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, и номинированы в валюте страны места нахождения эмитента;

долговые ценные бумаги номинированы в рублях и исполнение обязательств по ним полностью обеспечивается гарантиями Правительства Российской Федерации или Банка России, номинированными в рублях;

долговые ценные бумаги эмитированы организацией, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "AAA" до "AA-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Aaa" до "Aa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

исполнение обязательств по долговым ценным бумагам полностью обеспечивается гарантией организации, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "AAA" до "AA-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Aaa" до "Aa3 по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

долговые ценные бумаги номинированы в валюте страны места нахождения эмитента и исполнение обязательств по ним полностью обеспечивается гарантиями правительств или центральных банков стран, имеющих страновые оценки "0" и "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, номинированными в валюте страны места нахождения эмитента;

валютой, в которой выражены обязательства по договору кредитно-дефолтного свопа, является рубль и лицом, в отношении которого указанным договором в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах втором и четвертом настоящего подпункта;

лицом, в отношении которого договором кредитно-дефолтного свопа в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах третьем - седьмом настоящего подпункта.

3.7.2. 7 процентам при соблюдении одного из следующих условий:

3.7.2.1. срок до погашения долговых ценных бумаг (досрочного погашения долговых ценных бумаг по усмотрению эмитента или по требованию владельцев), срок, оставшийся до истечения договора кредитно-дефолтного свопа, составляет менее одного года и соблюдается одно из следующих условий:

долговые ценные бумаги эмитированы Правительством Российской Федерации или Банком России и номинированы в иностранной валюте;

долговые ценные бумаги эмитированы субъектами Российской Федерации и муниципальными образованиями Российской Федерации и номинированы в рублях;

долговые ценные бумаги эмитированы правительствами или центральными банками стран, имеющих страновые оценки "2" и "3";

долговые ценные бумаги эмитированы МФО и МБР;

долговые ценные бумаги эмитированы организацией, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "A+" до "A-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "A1" до "A3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

исполнение обязательств по долговым ценным бумагам полностью обеспечивается гарантией организации, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "A+" до "A-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "A1" до "A3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

долговые ценные бумаги эмитированы юридическими лицами и исполнение обязательств по ним полностью обеспечивается независимой гарантией (банковской гарантией), поручительством юридического лица, имеющего кредитные рейтинги не ниже уровня, установленного Советом директоров Банка России;

долговые ценные бумаги номинированы в валюте, отличной от валюты страны места нахождения эмитента, и исполнение обязательств по ним полностью обеспечивается гарантиями правительств или центральных банков стран, имеющих страновые оценки "0" - "2", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, номинированными в валюте, отличной от валюты страны места нахождения эмитента;

валютой, в которой выражены обязательства по договору кредитно-дефолтного свопа, является рубль и лицом, в отношении которого указанным договором в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент, указанный в абзаце третьем настоящего подпункта;

лицом, в отношении которого договором кредитно-дефолтного свопа в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах втором, четвертом - восьмом настоящего подпункта.

3.7.2.2. срок до погашения долговых ценных бумаг (досрочного погашения долговых ценных бумаг по усмотрению эмитента или по требованию владельцев), срок, оставшийся до истечения договора кредитно-дефолтного свопа, составляет менее четырех лет и соблюдается одно из следующих условий:

долговые ценные бумаги эмитированы Правительством Российской Федерации или Банком России и номинированы в рублях;

долговые ценные бумаги эмитированы правительствами и центральными банками стран, имеющих страновые оценки "0" и "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, и номинированы в валюте страны места нахождения эмитента;

долговые ценные бумаги номинированы в рублях и исполнение обязательств по ним полностью обеспечивается гарантиями Правительства Российской Федерации или Банка России, номинированными в рублях;

долговые ценные бумаги эмитированы организацией, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "AAA" до "AA-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Aaa" до "Aa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

исполнение обязательств по долговым ценным бумагам полностью обеспечивается гарантией организации, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "AAA" до "AA-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Aaa" до "Aa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

долговые ценные бумаги номинированы в валюте страны места нахождения эмитента и исполнение обязательств по ним полностью обеспечивается гарантиями правительств или центральных банков стран, имеющих страновые оценки "0" и "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, номинированными в валюте страны места нахождения эмитента;

валютой, в которой выражены обязательства по договору кредитно-дефолтного свопа, является рубль и лицом, в отношении которого указанным договором в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах втором и четвертом настоящего подпункта;

лицом, в отношении которого договором кредитно-дефолтного свопа в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах третьем, пятом - седьмом настоящего подпункта.

3.7.3. 9 процентам, если срок до погашения долговых ценных бумаг (досрочного погашения долговых ценных бумаг по усмотрению эмитента или по требованию владельцев), срок, оставшийся до истечения договора кредитно-дефолтного свопа, составляет менее четырех лет и соблюдается одно из следующих условий:

долговые ценные бумаги эмитированы Правительством Российской Федерации или Банком России и номинированы в иностранной валюте;

долговые ценные бумаги эмитированы субъектами Российской Федерации и муниципальными образованиями Российской Федерации и номинированы в рублях;

долговые ценные бумаги эмитированы правительствами или центральными банками стран, имеющих страновые оценки "2" и "3";

долговые ценные бумаги эмитированы МФО или МБР;

долговые ценные бумаги эмитированы юридическими лицами, имеющими кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

долговые ценные бумаги эмитированы юридическими лицами и исполнение обязательств по ним полностью обеспечивается независимой гарантией (банковской гарантией), поручительством юридического лица, имеющего кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

долговые ценные бумаги эмитированы организацией, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "A+" до "A-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "A1" до "A3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

исполнение обязательств по долговым ценным бумагам полностью обеспечивается гарантией организации, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "A+" до "A-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "A1" до "A3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

долговые ценные бумаги номинированы в валюте, отличной от валюты страны места нахождения эмитента, и исполнение обязательств по ним полностью обеспечивается гарантиями правительств или центральных банков стран, имеющих страновые оценки "0" - "3", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, номинированными в валюте, отличной от валюты страны места нахождения эмитента;

валютой, в которой выражены обязательства по договору кредитно-дефолтного свопа, является рубль и лицом, в отношении которого указанным договором в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзаце третьем настоящего пункта;

лицом, в отношении которого договором кредитно-дефолтного свопа в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах втором, четвертом - десятом настоящего пункта.

3.7.4. 9 процентам при соблюдении одного из условий, указанных в подпунктах 3.7.4.1 и 3.7.4.2 настоящего пункта:

3.7.4.1. срок до погашения долговых ценных бумаг (досрочного погашения долговых ценных бумаг по усмотрению эмитента или по требованию владельцев), срок, оставшийся до истечения договора кредитно-дефолтного свопа, составляет менее одного года и соблюдается одно из следующих условий:

долговые ценные бумаги эмитированы юридическими лицами и исполнение обязательств по ним полностью обеспечивается гарантиями субъектов Российской Федерации или муниципальных образований Российской Федерации, номинированными в рублях;

долговые ценные бумаги эмитированы правительствами или центральными банками стран, имеющих страновые оценки "4" - "6";

долговые ценные бумаги эмитированы организациями, имеющими рейтинги долгосрочной кредитоспособности, присвоенные иностранными кредитными рейтинговыми агентствами на уровне от "BBB+" до "BBB-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Baa1" до "Baa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

исполнение обязательств по долговым ценным бумагам полностью обеспечивается гарантией организации, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "BBB+" до "BBB-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Baa1" до "Baa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

долговые ценные бумаги номинированы в иностранной валюте и исполнение обязательств по ним полностью обеспечивается гарантиями Правительства Российской Федерации или Банка России;

валютой, в которой выражены обязательства по договору кредитно-дефолтного свопа, является рубль и лицом, в отношении которого указанным договором в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент, указанный в абзаце втором настоящего подпункта;

лицом, в отношении которого договором кредитно-дефолтного свопа в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах третьем - шестом настоящего подпункта.

3.7.4.2. срок до погашения долговых ценных бумаг (досрочного погашения долговых ценных бумаг по усмотрению эмитента или по требованию владельцев), срок, оставшийся до истечения договора кредитно-дефолтного свопа, составляет до двенадцати лет и соблюдается одно из следующих условий:

долговые ценные бумаги эмитированы Правительством Российской Федерации или Банком России и номинированы в рублях;

долговые ценные бумаги эмитированы правительствами стран, имеющих страновые оценки "0" и "1", стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны и номинированы в валюте страны места нахождения эмитента;

долговые ценные бумаги номинированы в рублях и исполнение обязательств по ним полностью обеспечивается гарантиями Правительства Российской Федерации или Банка России, номинированными в рублях;

долговые ценные бумаги эмитированы организацией, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "AAA" до "AA-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Aaa" до "Aa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

исполнение обязательств по долговым ценным бумагам полностью обеспечивается гарантией организации, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "AAA" до "AA-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Aaa" до "Aa3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

долговые ценные бумаги номинированы в валюте страны места нахождения эмитента, и исполнение обязательств по ним полностью обеспечивается гарантиями правительств или центральных банков стран, имеющих страновые оценки "0" и "1", или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, номинированными в валюте страны места нахождения эмитента;

валютой, в которой выражены обязательства по договору кредитно-дефолтного свопа, является рубль и лицом, в отношении которого указанным договором в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах втором и четвертом настоящего подпункта;

лицом, в отношении которого договором кредитно-дефолтного свопа в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах третьем пятом - седьмом настоящего подпункта.

3.7.5. 11 процентам, если срок до погашения долговых ценных бумаг (досрочного погашения долговых ценных бумаг по усмотрению эмитента или по требованию владельцев), срок, оставшийся до истечения договора кредитно-дефолтного свопа, составляет менее одного года и соблюдается одно из следующих условий:

долговые ценные бумаги эмитированы организацией, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "BB+" до "B+" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Ba1" до "B1" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service);

исполнение обязательств по долговым ценным бумагам полностью обеспечивается гарантией организации, имеющей рейтинг долгосрочной кредитоспособности, присвоенный иностранными кредитными рейтинговыми агентствами на уровне от "BB+" до "B+" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне от "Ba1" до "B1" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody's Investors Service)

лицом, в отношении которого договором кредитно-дефолтного свопа в качестве базисного актива предусмотрено наступление обстоятельств, указанных в пункте 1 Указания Банка России N 3565-У, является эмитент ценных бумаг, указанных в абзацах втором и четвертом третьем настоящего подпункта.

3.7.6. 11 процентам при соблюдении одного из условий, указанных в подпунктах 3.7.6.1 - 3.7.6.3 настоящего пункта:

3.7.6.1. срок до погашения долговых ценных бумаг (досрочного погашения долговых ценных бумаг по усмотрению эмитента или по требованию владельцев), срок, оставшийся до истечения договора кредитно-дефолтного свопа, составляет менее четырех лет и соблюдается одно из следующих условий:

долговые ценные бумаги эмитированы юридическими лицами и номинированы в рублях, а исполнение обязательств по ним полностью обеспечивается гарантиями субъектов Российской Федерации или муниципальных образований Российской Федерации, номинированными в рублях;