См. Документы Министерства строительства и жилищно-коммунального хозяйства Российской Федерации

МИНИСТЕРСТВО СТРОИТЕЛЬСТВА И ЖИЛИЩНО-КОММУНАЛЬНОГО

ХОЗЯЙСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 9 августа 2024 г. N 528/пр

ОБ УТВЕРЖДЕНИИ МЕТОДИКИ

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВЫХ РАСХОДОВ

РОССИЙСКОЙ ФЕДЕРАЦИИ, СВЯЗАННЫХ С ПРИМЕНЕНИЕМ ОСОБОГО РЕЖИМА

ОСУЩЕСТВЛЕНИЯ ПРЕДПРИНИМАТЕЛЬСКОЙ И ИНОЙ ДЕЯТЕЛЬНОСТИ

В СВОБОДНОЙ ЭКОНОМИЧЕСКОЙ ЗОНЕ НА ТЕРРИТОРИЯХ ДОНЕЦКОЙ

НАРОДНОЙ РЕСПУБЛИКИ, ЛУГАНСКОЙ НАРОДНОЙ РЕСПУБЛИКИ,

ЗАПОРОЖСКОЙ ОБЛАСТИ И ХЕРСОНСКОЙ ОБЛАСТИ

В соответствии с пунктом 2 постановления Правительства Российской Федерации от 12 апреля 2019 г. N 439 "Об утверждении Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации", пунктами 5 и 11 Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439, пунктом 1, подпунктами 5.4.113 и 5.4.118 пункта 5 Положения о Министерстве строительства и жилищно-коммунального хозяйства Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 18 ноября 2013 г. N 1038, и постановлением Правительства Российской Федерации от 22 декабря 2023 г. N 2255 "Об утверждении государственной программы Российской Федерации "Восстановление и социально-экономическое развитие Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области" приказываю:

утвердить прилагаемую методику оценки эффективности налоговых расходов Российской Федерации, связанных с применением особого режима осуществления предпринимательской и иной деятельности в свободной экономической зоне на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области.

Министр

И.Э.ФАЙЗУЛЛИН

Приложение

Утверждена

приказом Министерства строительства

и жилищно-коммунального хозяйства

Российской Федерации

от 9 августа 2024 г. N 528/пр

МЕТОДИКА

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВЫХ РАСХОДОВ

РОССИЙСКОЙ ФЕДЕРАЦИИ, СВЯЗАННЫХ С ПРИМЕНЕНИЕМ ОСОБОГО РЕЖИМА

ОСУЩЕСТВЛЕНИЯ ПРЕДПРИНИМАТЕЛЬСКОЙ И ИНОЙ ДЕЯТЕЛЬНОСТИ

В СВОБОДНОЙ ЭКОНОМИЧЕСКОЙ ЗОНЕ НА ТЕРРИТОРИЯХ ДОНЕЦКОЙ

НАРОДНОЙ РЕСПУБЛИКИ, ЛУГАНСКОЙ НАРОДНОЙ РЕСПУБЛИКИ,

ЗАПОРОЖСКОЙ ОБЛАСТИ И ХЕРСОНСКОЙ ОБЛАСТИ

I. Общие положения

1. Оценка эффективности налоговых расходов Российской Федерации, связанных с применением особого режима осуществления предпринимательской и иной деятельности в свободной экономической зоне (далее - СЭЗ) на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области (далее - налоговые расходы Российской Федерации), осуществляется в соответствии с Правилами формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденными постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439 (далее - Правила), а также настоящей Методикой.

Настоящая Методика определяет совокупность мероприятий, подходов, позволяющих сделать вывод о целесообразности и результативности предоставления плательщикам льгот, связанных с применением особого режима осуществления предпринимательской и иной деятельности в СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, исходя из целевых характеристик налоговых расходов Российской Федерации.

2. Настоящая Методика используется в отношении следующих налоговых расходов Российской Федерации:

освобождение от уплаты налога на добавленную стоимость участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области в соответствии со статьей 18 Федерального закона от 24 июня 2023 г. N 266-ФЗ "О свободной экономической зоне на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области";

освобождение от уплаты ввозной таможенной пошлины участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области в соответствии со статьей 18 Федерального закона от 24 июня 2023 г. N 266-ФЗ "О свободной экономической зоне на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области";

пониженная ставка налога на прибыль для участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области при зачислении в федеральный бюджет и в бюджет субъекта Российской Федерации в соответствии с пунктом 1.7-1 статьи 284 Налогового кодекса Российской Федерации (далее - Кодекс);

пониженная ставка налога на добычу полезных ископаемых при добыче угля и (или) железной руды, добытых в рамках реализации инвестиционного проекта в СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области в соответствии с подпунктом 22 пункта 1 статьи 342 Кодекса;

освобождение от уплаты налога на имущество организаций участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области в соответствии с пунктом 29 статьи 381 Кодекса;

освобождение от уплаты земельного налога участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области в соответствии с подпунктом 14 пункта 1 статьи 395 Кодекса;

пониженные тарифы страховых взносов для организаций и индивидуальных предпринимателей, получивших статус участника СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области в соответствии с подпунктом 22 пункта 1 статьи 427 Кодекса.

3. Оценка эффективности налоговых расходов Российской Федерации включает в себя оценку целесообразности налоговых расходов Российской Федерации и оценку результативности налоговых расходов Российской Федерации.

4. Оценка эффективности налоговых расходов Российской Федерации, указанных в пункте 2 настоящей Методики, проводится агрегировано.

5. Целевая категория налоговых расходов Российской Федерации, указанных в пункте 2 настоящей Методики, относится к стимулирующим налоговым расходам Российской Федерации.

6. В качестве источников информации о нормативных, целевых и фискальных характеристиках налоговых расходов Российской Федерации, подлежащей включению в паспорта налоговых расходов Российской Федерации, а также используемой для проведения оценки эффективности налоговых расходов Российской Федерации, в соответствии с настоящей Методикой могут использоваться данные Министерства финансов Российской Федерации, иных федеральных органов исполнительной власти, а также публично-правовой компании "Фонд развития территорий", необходимые для оценки эффективности налоговых расходов Российской Федерации.

II. Оценка эффективности налоговых расходов

Российской Федерации

7. Налоговые расходы Российской Федерации должны соответствовать критериям целесообразности, указанным в настоящем пункте. Если налоговые расходы Российской Федерации не соответствуют хотя бы одному из таких критериев, и (или) при недостижении положительных значений оценки вклада, предусмотренных для плательщиков льгот в изменение значения показателя (индикатора) достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, и (или) достижения более высоких показателей результативности применения альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, по результатам оценки бюджетной эффективности налоговых расходов Российской Федерации, и (или) недостижения положительных значений оценки совокупного бюджетного эффекта (самоокупаемости) налоговых расходов Российской Федерации, Министерство строительства и жилищно-коммунального хозяйства Российской Федерации представляет в Министерство финансов Российской Федерации предложения о сохранении (уточнении, отмене) льготы, обуславливающей налоговый расход Российской Федерации.

Оценка целесообразности налоговых расходов Российской Федерации проводится в порядке, предусмотренном настоящим пунктом, в соответствии со следующими критериями:

соответствие налоговых расходов Российской Федерации целям государственных программ Российской Федерации и (или) целям социально-экономической политики Российской Федерации, не относящимся к государственным программам Российской Федерации;

востребованность плательщиками предоставленных льгот, которая характеризуется соотношением численности плательщиков, воспользовавшихся правом на льготы, и численности плательщиков, обладающих потенциальным правом на применение льготы, за 5-летний период.

В рамках проведения оценки эффективности налоговых расходов Российской Федерации, связанных с применением особого режима осуществления предпринимательской и иной деятельности в СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, устанавливается их соответствие целям государственной программы Российской Федерации "Восстановление и социально-экономическое развитие Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области", утвержденной постановлением Правительства Российской Федерации от 22 декабря 2023 г. N 2255 (далее - государственная программа).

Численность плательщиков, обладающих потенциальным правом на применение льготы определяется как количество участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области на основании данных единого реестра участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, ведение которого осуществляется в соответствии с Федеральным законом от 24 июня 2023 г. N 266-ФЗ "О свободной экономической зоне на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области и на прилегающих территориях".

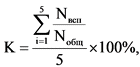

Для определения востребованности плательщиками предоставленных льгот используется следующая формула:

где:

К - коэффициент, характеризующий востребованность плательщиками предоставленных льгот за 5-летний период (если налоговая льгота действует менее 5 лет, то оценка ее востребованности проводится за фактический и прогнозный периоды действия льготы, сумма которых составляет 5 лет);

Nвсп - количество плательщиков, воспользовавшихся льготами в году i;

Nобщ - численность плательщиков, обладающих потенциальным правом на применение льготы в году i;

i - порядковый номер года, имеющий значение от 1 до 5.

Налоговая льгота считается востребованной в случае, если ей воспользовались не менее 51 процента плательщиков от их общего количества.

8. В соответствии с пунктами 16 - 18 Правил оценка результативности налоговых расходов Российской Федерации состоит из:

оценки вклада налоговой льготы, обуславливающей налоговый расход Российской Федерации, в изменение значения показателя (индикатора) достижения цели и задачи государственной программы;

оценки бюджетной эффективности;

оценки совокупного бюджетного эффекта.

8.1. Для оценки вклада налоговых льгот проводится сравнительный анализ разности общего объема инвестиций в основной капитал на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области (за исключением инвестиций в основной капитал, осуществленных за счет средств бюджетов бюджетной системы Российской Федерации) с учетом льгот, предоставленных участникам СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, и аналогичного показателя без учета льгот по отношению к общему объему инвестиций в основной капитал на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области (за исключением инвестиций в основной капитал, осуществленных за счет средств бюджетов бюджетной системы Российской Федерации) с учетом льгот.

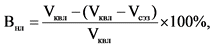

Вклад налоговых льгот в достижение показателя государственной программы (Внл) рассчитывается по следующей формуле:

где:

Vквл - общий объем инвестиций в основной капитал на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области с учетом льгот (за исключением инвестиций в основной капитал, осуществленных за счет средств бюджетов бюджетной системы Российской Федерации);

Vсэз - объем инвестиций в основной капитал, осуществленный участниками СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области.

Все показатели для расчета вклада налоговых льгот в изменение значения показателя государственной программы (Внл) за отчетный период применяются нарастающим итогом начиная с базового периода.

8.2. В целях проведения оценки бюджетной эффективности налоговых расходов Российской Федерации осуществляется сравнительный анализ результативности предоставления налоговых льгот и результативности применения альтернативных механизмов достижения цели и задачи государственной программы. Сравнительный анализ включает оценку куратора налоговых расходов Российской Федерации по сопоставлению объемов предоставленных налоговых льгот и объемов расходов федерального бюджета в случае применения альтернативных механизмов достижения цели и задачи государственной программы на 1 рубль налоговых расходов Российской Федерации и на 1 рубль расходов федерального бюджета для достижения того же показателя.

Альтернативным механизмом достижения цели и задачи государственной программы настоящая Методика рассматривает предоставление в порядке, установленном бюджетным законодательством Российской Федерации, субсидий на возмещение затрат участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, связанных с осуществлением инвестиционной деятельности.

При этом при рассмотрении указанного механизма объем предоставляемой субсидии предполагается равным объему капитальных вложений, осуществленному участниками СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области.

Все показатели для проведения оценки бюджетной эффективности налоговых расходов Российской Федерации за отчетный период применяются нарастающим итогом начиная с базового периода.

8.3. Для проведения оценки бюджетной эффективности налоговых расходов Российской Федерации используется следующая формула:

А = Vн.р. - Vсуб.,

где:

А - показатель, характеризующий анализ соотношения механизма предоставления налоговых льгот и альтернативного механизма достижения цели и задачи государственной программы;

Vн.р. - объем налоговых расходов Российской Федерации бюджетов бюджетной системы Российской Федерации, возникших в связи с применением особого режима осуществления предпринимательской и иной деятельности в СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области;

Vсуб. - объем средств федерального бюджета, направленных на предоставление субсидий на возмещение затрат участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, связанных с осуществлением инвестиционной деятельности.

В соответствии с пунктом 20 Правил оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов Российской Федерации, указанных в пункте 2 настоящей Методики, проводится агрегировано в отношении участников СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, имеющих право на получение соответствующих льгот в рамках особого режима осуществления предпринимательской и иной деятельности в СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области.

Оценка совокупного бюджетного эффекта (самоокупаемости), производится в порядке, определенном пунктами 20 - 21 Правил.

9. Выводы по результатам оценки эффективности налоговых расходов Российской Федерации должны включать в себя:

выводы о достижении целевых характеристик налоговых расходов Российской Федерации;

выводы о вкладе налоговых расходов Российской Федерации в достижение цели государственной программы и (или) целей социально-экономической политики Российской Федерации;

выводы о наличии или об отсутствии более результативных (менее затратных для федерального бюджета) альтернативных механизмов достижения целей государственной программы и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации.

При формировании выводов принимаются во внимание результаты оценки эффективности функционирования СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области за отчетный год, а также информация, содержащаяся в ежегодных отчетах Министерства строительства и жилищно-коммунального хозяйства Российской Федерации о результатах функционирования СЭЗ на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, сформированных в соответствии с Правилами ежегодной оценки эффективности функционирования свободной экономической зоны на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, утвержденными постановлением Правительства Российской Федерации от 30 июня 2023 г. N 1088.

По итогам оценки эффективности налоговых расходов Российской Федерации Министерство строительства и жилищно-коммунального хозяйства Российской Федерации формулирует вывод о достижении целевых характеристик налогового расхода Российской Федерации, о вкладе налогового расхода Российской Федерации в достижение целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, а также о наличии или об отсутствии более результативных (менее затратных для федерального бюджета) альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации.

III. Отчеты по результатам проведения оценки эффективности

налоговых расходов Российской Федерации и рекомендации

по результатам оценки эффективности налоговых

расходов Российской Федерации

10. По результатам оценки эффективности налоговых расходов Российской Федерации Министерством строительства и жилищно-коммунального хозяйства Российской Федерации формируется отчет, содержащий сведения о результатах оценки эффективности налоговых расходов Российской Федерации, а также рекомендации по результатам указанной оценки, включая рекомендации Министерству финансов Российской Федерации о необходимости сохранения (уточнения, отмены) предоставленных плательщикам льгот.

11. Указанные в пункте 23 Правил сведения совместно с паспортами налоговых расходов Российской Федерации направляются Министерством строительства и жилищно-коммунального хозяйства Российской Федерации ежегодно в Министерство финансов Российской Федерации до 15 декабря, уточненные данные направляются до 1 марта, в Министерство финансов Российской Федерации и в Министерство экономического развития Российской Федерации, а также размещаются на официальном сайте Министерства строительства и жилищно-коммунального хозяйства Российской Федерации в информационно-телекоммуникационной сети "Интернет" не позднее 5 рабочих дней со дня направления уточненных данных в Министерство финансов Российской Федерации.

12. Все результаты оценки эффективности налоговых расходов Российской Федерации должны соответствовать требованиям, отраженным в Правилах. Рекомендации по результатам оценки налоговых расходов Российской Федерации включают в себя обоснование необходимости сохранения, уточнения или отмены налоговых льгот.