См. Документы Министерства строительства и жилищно-коммунального хозяйства Российской Федерации

МИНИСТЕРСТВО СТРОИТЕЛЬСТВА И ЖИЛИЩНО-КОММУНАЛЬНОГО

ХОЗЯЙСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 9 июня 2023 г. N 412/пр

ОБ УТВЕРЖДЕНИИ МЕТОДИКИ

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВОГО РАСХОДА РОССИЙСКОЙ

ФЕДЕРАЦИИ, СВЯЗАННОГО С НАЛОГОВЫМ ВЫЧЕТОМ ИЗ НАЛОГОВОЙ БАЗЫ

ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В РАЗМЕРЕ ФАКТИЧЕСКИ

ПРОИЗВЕДЕННЫХ РАСХОДОВ НА НОВОЕ СТРОИТЕЛЬСТВО

ИЛИ ПРИОБРЕТЕНИЕ ЖИЛЬЯ

В соответствии с пунктом 2 постановления Правительства Российской Федерации от 12 апреля 2019 г. N 439 "Об утверждении Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации", пунктами 5 и 11 Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439, и пунктом 1 Положения о Министерстве строительства и жилищно-коммунального хозяйства Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 18 ноября 2013 г. N 1038, приказываю:

утвердить методику оценки эффективности налогового расхода Российской Федерации, связанного с налоговым вычетом из налоговой базы по налогу на доходы физических лиц в размере фактически произведенных расходов на новое строительство или приобретение жилья, согласно приложению к настоящему приказу.

Министр

И.Э.ФАЙЗУЛЛИН

Приложение

Утверждена

приказом Министерства строительства

и жилищно-коммунального хозяйства

Российской Федерации

от 9 июня 2023 г. N 412/пр

МЕТОДИКА

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВОГО РАСХОДА РОССИЙСКОЙ

ФЕДЕРАЦИИ, СВЯЗАННОГО С НАЛОГОВЫМ ВЫЧЕТОМ ИЗ НАЛОГОВОЙ БАЗЫ

ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В РАЗМЕРЕ ФАКТИЧЕСКИ

ПРОИЗВЕДЕННЫХ РАСХОДОВ НА НОВОЕ СТРОИТЕЛЬСТВО

ИЛИ ПРИОБРЕТЕНИЕ ЖИЛЬЯ

I. Общие положения

1. Оценка эффективности налогового расхода Российской Федерации, связанного с налоговым вычетом из налоговой базы по налогу на доходы физических лиц в размере фактически произведенных расходов на новое строительство или приобретение жилья, осуществляется в соответствии с Правилами формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439 (далее - Правила), и настоящей Методикой.

2. Настоящая Методика определяет совокупность мероприятий, подходов, позволяющих сделать вывод о целесообразности и результативности предоставления плательщикам налоговой льготы.

3. Настоящая Методика используется в отношении налогового расхода Российской Федерации, связанного с имущественным налоговым вычетом в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, предусмотренного положениями подпункта 3 пункта 1 статьи 220 Налогового кодекса Российской Федерации (далее соответственно - налоговый расход Российской Федерации, налоговая льгота).

4. Понятия, используемые в настоящей Методике, соответствуют понятиям, предусмотренным статьей 6 Бюджетного кодекса Российской Федерации и пунктом 2 Правил.

5. Оценка эффективности налогового расхода Российской Федерации включает в себя оценку целесообразности налогового расхода Российской Федерации и оценку результативности налогового расхода Российской Федерации.

6. Целевая категория налогового расхода Российской Федерации относится к социальным налоговым расходам Российской Федерации.

7. В качестве источников информации о нормативных, целевых и фискальных характеристиках налогового расхода Российской Федерации, подлежащей включению в паспорт налогового расхода Российской Федерации, а также используемой для проведения оценки эффективности налогового расхода Российской Федерации, в соответствии с настоящей Методикой могут использоваться данные федеральных органов исполнительной власти и организаций, необходимые для оценки эффективности налогового расхода Российской Федерации.

II. Оценка эффективности налогового расхода

Российской Федерации

8. Оценка целесообразности налогового расхода Российской Федерации проводится в порядке, предусмотренном настоящим пунктом, в соответствии со следующими критериями:

а) соответствие налогового расхода Российской Федерации целям государственных программ Российской Федерации и (или) целям социально-экономической политики Российской Федерации, не относящимся к государственным программам Российской Федерации;

б) востребованность плательщиками налоговой льготы, которая характеризуется соотношением численности плательщиков, воспользовавшихся правом на налоговую льготу, и численности плательщиков, обладающих потенциальным правом на применение налоговой льготы, за пятилетний период.

Налоговый расход Российской Федерации оказывает косвенное влияние на достижение цели "Улучшение жилищных условий к 2030 году не менее 5 млн. семей" государственной программы Российской Федерации "Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации", утвержденной постановлением Правительства Российской Федерации от 30 декабря 2017 г. N 1710, и выражается в дополнительном финансовом стимулировании улучшения жилищных условий семей при приобретении (строительстве) ими жилья.

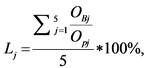

Востребованность плательщиками налоговой льготы определяется как соотношение количества граждан, получивших налоговый вычет, и количества граждан, купивших жилое помещение по договорам купли-продажи или зарегистрировавших право собственности на основании договора участия долевого строительства, за пять лет, по следующей формуле:

где:

Lj - востребованность плательщиками налоговой льготы в j-м году;

OBj - количество граждан, обратившихся впервые и получивших налоговый вычет в j-м году, определяется на основании сведений, представляемых Министерством финансов Российской Федерации, в соответствии с пунктом 12 Правил;

Opj - количество граждан, являющихся налогоплательщиками налога на доходы физических лиц (далее - НДФЛ) и купивших жилое помещение по договору купли-продажи или зарегистрировавших право собственности на основании договора участия долевого строительства в j-м году, определяется на основании сведений, представляемых Министерством финансов Российской Федерации, в соответствии с пунктом 12 Правил;

j - порядковый номер года, имеющий значение от 1 до 5 (j = 1 при расчете показателей в рамках отчетного года).

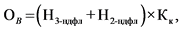

Количество граждан, обратившихся впервые и получивших налоговый вычет (OB), определяется по следующей формуле:

где:

Н3-ндфл - количество налогоплательщиков, которым предоставлены имущественные налоговые вычеты по расходам на новое строительство либо приобретение объектов недвижимого имущества, по декларациям о доходах, определяемое на основании сведений Федеральной налоговой службы;

Н2-ндфл - количество физических лиц, которым предоставлены имущественные налоговые вычеты по коду вычета 311, определяемое на основании сведений Федеральной налоговой службы;

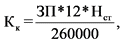

Кк - корректировочный коэффициент, учитывающий средний расчетный срок (количество лет) получения налогового вычета в размере 260 тысяч рублей, исходя из среднегодового дохода налогоплательщика, рассчитываемый по формуле:

где:

ЗП - среднемесячная номинальная начисленная заработная плата работников по полному кругу организаций в отчетном году, в рублях, определяемое на основании сведений Федеральной службы государственной статистики;

Нст - ставка налога на доходы физических лиц, установленная в соответствии с Налоговым кодексом Российской Федерации.

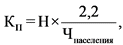

Количество граждан, купивших жилое помещение по договорам купли-продажи или зарегистрировавших право собственности на основании договора участия долевого строительства (Op), определяется на основании данных по показателю федерального проекта "Жилье", "Количество семей, купивших жилое помещение по договорам купли-продажи или зарегистрировавших право собственности на основании договора участия долевого строительства" по формуле:

где:

Oc - количество семей, купивших жилое помещение по договорам купли-продажи или зарегистрировавших право собственности на основании договора участия долевого строительства, определяемое на основании данных Министерства строительства и жилищно-коммунального хозяйства Российской Федерации;

КП - коэффициент пересчета, показывающий количество граждан, являющихся налогоплательщиками НДФЛ, приходящихся в среднем на 1 семью в отчетном году, рассчитываемый по формуле:

где:

Н - общее количество физических лиц, получивших доходы в отчетном году, определяемое на основании сведений Федеральной налоговой службы;

Чнаселения - численность населения Российской Федерации на конец отчетного года, по данным Федеральной службы государственной статистики;

2,2 - средний размер частного домохозяйства по данным Всероссийской переписи населения 2020 года, рассчитанный в соответствии с распоряжением Правительства Российской Федерации от 6 мая 2008 г. N 671-р.

Налоговая льгота считается востребованной в случае, если ей воспользовались не менее 30 процентов плательщиков от их общего количества.

Налоговый расход Российской Федерации должен соответствовать критериям целесообразности, указанным в настоящем пункте. Если налоговый расход Российской Федерации не соответствует хотя бы одному из таких критериев, Министерство строительства и жилищно-коммунального хозяйства Российской Федерации представляет в Министерство финансов Российской Федерации предложения о сохранении (уточнении, отмене) льготы, обуславливающей налоговый расход Российской Федерации.

9. Оценка результативности налогового расхода Российской Федерации включает:

а) оценку вклада предусмотренных для плательщиков льгот в изменение значения показателя (индикатора) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации;

б) оценку бюджетной эффективности налоговых расходов Российской Федерации;

в) оценка совокупного бюджетного эффекта (самоокупаемости) налогового расхода Российской Федерации не производится в соответствии с пунктом 17 Правил.

Для целей оценки результативности налогового расхода Российской Федерации, указанной в подпункте "а" настоящего пункта, в качестве показателя, на значение которого оказывает влияние налоговый расход Российской Федерации, используется показатель "Количество семей, улучшивших жилищные условия".

Оценка результативности налогового расхода Российской Федерации, указанная в подпункте "а" настоящего пункта, в значение показателя "Количество семей, улучшивших жилищные условия" (Ij) проводится по следующей формуле:

Ij = Sбаз - Sne,

где:

Sбаз - количество семей, улучшивших жилищные условия в отчетном году, определяемое в соответствии с методикой расчета показателя "Количество семей, улучшивших жилищные условия" за отчетный период (прошедший год), утвержденной постановлением Правительства Российской Федерации от 3 апреля 2021 г. N 542.

Sne - количество семей, улучшивших жилищные условия в отчетном году без учета лиц, получивших налоговую льготу.

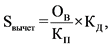

Количество семей, улучшивших жилищные условия в отчетном году без учета лиц, получивших налоговую льготу (Sne), определяется по следующей формуле:

Sne = Sбаз - Sвычет,

где:

где:

Sвычет - количество семей, улучшивших жилищные условия, получивших налоговый вычет в отчетном году;

OB - количество граждан, обратившихся впервые и получивших налоговый вычет, рассчитанное в соответствии с пунктом 8 настоящей Методики;

КП - коэффициент пересчета, показывающий количество граждан, являющихся налогоплательщиками НДФЛ, приходящихся в среднем на 1 семью в отчетном году, рассчитанный в соответствии с пунктом 8 настоящей Методики;

КД - коэффициент пересчета, учитывающий долю домохозяйств, собирающихся улучшить жилищные условия за счет ипотечного кредита (определяется на основании данных ежегодного комплексного наблюдения условий жизни населения, осуществляющегося Федеральной службой государственной статистики. При отсутствии данных за отчетный период расчет производится на основании данных последнего наблюдения).

В целях проведения оценки бюджетной эффективности налоговых расходов Российской Федерации осуществляется сравнительный анализ результативности предоставления льгот и результативности применения альтернативных механизмов достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации.

Сравнительный анализ результативности предоставления льгот осуществляется путем сравнения объемов расходов федерального бюджета в случае применения альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, и объемов предоставленных льгот в случае предоставления и (или) планируемого предоставления льгот.

В качестве альтернативных механизмов достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, могут учитываться субсидии или иные формы непосредственной финансовой поддержки плательщиков, имеющих право на льготы, за счет федерального бюджета.

Вывод о бюджетной эффективности налогового расхода Российской Федерации определяется на основе расчета бюджетной эффективности, по следующей формуле:

B = AI - NI,

где:

B - бюджетная эффективность налогового расхода Российской Федерации;

AI - объем расходов федерального бюджета, определяемый с учетом принципа адресности и (или) критерия нуждаемости (с учетом средств, предусмотренных на администрирование альтернативного механизма при необходимости), направленный получателям по альтернативному механизму поддержки, обеспечивший достижение показателя в отчетном году;

NI - общий объем налоговых льгот, полученных плательщиками, обеспечивший достижение показателя в отчетном году.

Налоговый расход Российской Федерации признается эффективным, если показатель бюджетной эффективности принимает значение больше либо равное нулю.

Вывод по результатам оценки эффективности налогового расхода Российской Федерации должен включать в себя:

вывод о достижении целевых характеристик (критериев целесообразности) налогового расхода Российской Федерации;

вывод о вкладе налогового расхода Российской Федерации в достижение целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации;

вывод о наличии или об отсутствии более результативных (менее затратных для федерального бюджета) альтернативных механизмов достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации.

По итогам оценки эффективности налогового расхода Российской Федерации Министерство строительства и жилищно-коммунального хозяйства Российской Федерации формирует вывод о необходимости сохранения, уточнения или отмены налоговой льготы, обуславливающей налоговый расход Российской Федерации.

III. Отчет по результатам проведения оценки эффективности

налогового расхода Российской Федерации

10. По результатам оценки налогового расхода Российской Федерации Министерством строительства и жилищно-коммунального хозяйства Российской Федерации формируется отчет, содержащий сведения о результатах оценки эффективности налогового расхода Российской Федерации, а также рекомендации по результатам указанной оценки, включая рекомендации Министерству финансов Российской Федерации о необходимости сохранения (уточнения, отмены) предоставленных плательщикам налоговых льгот.

11. В соответствии с пунктом 23 Правил указанные сведения совместно с Паспортом налогового расхода Российской Федерации направляются Министерством строительства и жилищно-коммунального хозяйства Российской Федерации в Министерство финансов Российской Федерации ежегодно до 15 декабря (уточненные данные - до 1 марта) и в Министерство экономического развития Российской Федерации ежегодно до 1 марта. Рекомендуемый образец Паспорта налогового расхода Российской Федерации приведен в приложении к настоящей Методике.

IV. Паспорт налогового расхода Российской Федерации

и рекомендации по результатам оценки эффективности

налогового расхода Российской Федерации

12. Паспорт налогового расхода Российской Федерации должен содержать информацию, предусмотренную Правилами.

13. Все результаты оценки эффективности налогового расхода Российской Федерации должны соответствовать требованиям, отраженным в Правилах. Рекомендации по результатам оценки эффективности налогового расхода Российской Федерации включают в себя обоснование необходимости сохранения, уточнения или отмены налоговой льготы.

Приложение

к Методике оценки эффективности

налогового расхода Российской

Федерации, связанного с налоговым

вычетом из налоговой базы по налогу

на доходы физических лиц в размере

фактически произведенных расходов

на новое строительство или приобретение

жилья, утвержденной приказом

Министерства строительства

и жилищно-коммунального хозяйства

Российской Федерации

от 9 июня 2023 г. N 412/пр

(рекомендуемый образец)

ПАСПОРТ НАЛОГОВОГО РАСХОДА РОССИЙСКОЙ ФЕДЕРАЦИИ

|

Паспорт налогового расхода Российской Федерации

"Краткое наименование налогового расхода Российской Федерации"

|

||||

|

N п/п

|

Предоставляемая информация

|

Рекомендации по заполнению

|

Источник данных

|

|

|

Нормативные характеристики налогового расхода Российской Федерации

|

||||

|

1

|

Наименования налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по которым предусматриваются налоговые льготы, освобождения и иные преференции

|

Наименование

|

Перечень налоговых расходов

|

|

|

2

|

Нормативные правовые акты, международные договоры, их структурные единицы, которыми предусматриваются налоговые льготы, освобождения и иные преференции по налогам, сборам, таможенным платежам и страховым взносам на обязательное социальное страхование

|

Наименование

Ст. X/п. X/пп. X/абз. X

|

Перечень налоговых расходов

|

|

|

3

|

Категории плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции

|

Выбор одного из вариантов:

|

Перечень налоговых расходов

|

|

|

1)

|

Юридические лица

|

|||

|

2)

|

Юридические лица/индивидуальные предприниматели

|

|||

|

3)

|

Физические лица

|

|||

|

4

|

Условия предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

При наличии особых условий.

|

Куратор налогового расхода

|

|

|

Пример: размер осуществленных инвестиций, сумма уплаченных налогов.

|

||||

|

5

|

Целевая категория плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции

|

Детализация по категориям должна соответствовать установленным категориям согласно НПА.

|

Куратор налогового расхода

|

|

|

Категории налогоплательщиков, которым предоставлена льгота.

|

||||

|

Примеры:

|

||||

|

(1) сельскохозяйственные товаропроизводители

|

||||

|

(2) резиденты технопарков

|

||||

|

(3) казенные, автономные и бюджетные учреждения

|

||||

|

(4) пенсионеры

|

||||

|

(5) ветераны ВОВ

|

||||

|

(..)

|

||||

|

6

|

Даты вступления в силу нормативных правовых актов, международных договоров, устанавливающих налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

XX.XX.XXXX

|

Куратор налогового расхода

|

|

|

7

|

Даты вступления в силу нормативных правовых актов, международных договоров, отменяющих налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

XX.XX.XXXX

|

Куратор налогового расхода

|

|

|

Целевые характеристики налогового расхода Российской Федерации

|

||||

|

8

|

Целевая категория налоговых расходов Российской Федерации

|

Выбор одного из вариантов:

|

Куратор налогового расхода

|

|

|

1) стимулирующая

|

||||

|

2) социальная

|

||||

|

3) техническая

|

||||

|

9

|

Цели предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

Содержание цели

|

Куратор налогового расхода

|

|

|

10

|

Наименования государственных программ Российской Федерации, наименования нормативных правовых актов, международных договоров, определяющих цели социально-экономической политики Российской Федерации, не относящиеся к государственным программам Российской Федерации, в целях реализации которых предоставляются налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

Наименование государственной программы

|

Перечень налоговых расходов и данные куратора налогового расхода

|

|

|

11

|

Наименования целей государственных программ Российской Федерации, целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, определяемых нормативными правовыми актами, международными договорами, для реализации которых предоставляются налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

Наименование цели государственных программ

|

Данные куратора налогового расхода

|

|

|

12

|

Показатели (индикаторы) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование <*>

|

Наименование показателей

|

Куратор налогового расхода

|

|

|

13

|

Значения показателей (индикаторов) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование <*>

|

X ед.

|

Куратор налогового расхода

|

|

|

14

|

Прогнозные (оценочные) значения показателей (индикаторов) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование на текущий финансовый год, очередной финансовый год и плановый период <*>

|

X ед.

|

Куратор налогового расхода

|

|

|

Информация представляется по годам

|

||||

|

Фискальные характеристики налогового расхода Российской Федерации

|

||||

|

15

|

Объем налоговых льгот, освобождений и иных преференций, предоставленных для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование за отчетный финансовый год (тыс. рублей)

|

X тыс. рублей

|

Главный администратор доходов федерального бюджета, Минфин России

|

|

|

Если льгота действовала, но плательщики, воспользовавшиеся льготой, отсутствовали в периоде, указывается 0. В случае, если льгота не действовала, указывается знак X

|

||||

|

16

|

Оценка объема предоставленных налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование на текущий финансовый год, очередной финансовый год и плановый период (тыс. рублей)

|

X тыс. рублей

|

Минфин России

|

|

|

Информация представляется по годам

|

||||

|

17

|

Общая численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование в отчетном финансовом году (единиц)

|

X ед.

|

Главный администратор доходов федерального бюджета

|

|

|

18

|

Численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, воспользовавшихся правом на получение налоговых льгот, освобождений и иных преференций в отчетном финансовом году (единиц)

|

X ед.

|

Главный администратор доходов федерального бюджета

|

|

|

19

|

Базовый объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированный для уплаты в бюджеты бюджетной системы Российской Федерации плательщиками налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по видам налога, сбора, таможенного платежа и страхового взноса на обязательное социальное страхование (тыс. рублей) <*>

|

X тыс. рублей

|

Главный администратор доходов федерального бюджета

|

|

|

20

|

Объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированный для уплаты в бюджеты бюджетной системы Российской Федерации плательщиками налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, лицами, имеющими право на налоговые льготы, освобождения и иные преференции, за 6 лет, предшествующих отчетному финансовому году (тыс. рублей) <*>

|

X тыс. рублей

|

Главный администратор доходов федерального бюджета

|

|

|

Информация представляется по годам

|

||||

--------------------------------

<*> Указанную информацию допускается не отражать в Паспортах налоговых расходов Российской Федерации, соответствующих критерию, предусмотренному пунктом 18(1) Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439.