См. Документы Министерства природных ресурсов и экологии Российской Федерации

МИНИСТЕРСТВО ПРИРОДНЫХ РЕСУРСОВ И ЭКОЛОГИИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 5 июня 2020 г. N 340

ОБ УТВЕРЖДЕНИИ МЕТОДИКИ

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВОГО РАСХОДА

РОССИЙСКОЙ ФЕДЕРАЦИИ "НАЛОГОВЫЙ ВЫЧЕТ ИЗ НАЛОГОВОЙ БАЗЫ

ПО НАЛОГУ НА ПРИБЫЛЬ В СУММЕ РАСХОДОВ НА СТРОИТЕЛЬСТВО

(БУРЕНИЕ) РАЗВЕДОЧНОЙ СКВАЖИНЫ НА МЕСТОРОЖДЕНИЯХ

УГЛЕВОДОРОДНОГО СЫРЬЯ, КОТОРАЯ ОКАЗАЛАСЬ НЕПРОДУКТИВНОЙ"

В соответствии с пунктом 2 постановления Правительства Российской Федерации от 12.04.2019 N 439 "Об утверждении Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации" (Собрание законодательства Российской Федерации, 2019, N 16, ст. 1946; 2020, N 1, ст. 100) приказываю:

1. Утвердить прилагаемую Методику оценки эффективности налогового расхода Российской Федерации "Налоговый вычет из налоговой базы по налогу на прибыль в сумме расходов на строительство (бурение) разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной" (далее соответственно - Методика, налоговый расход).

2. Департаменту финансово-экономического обеспечения (Р.Г. Земцов) обеспечить ежегодное проведение оценки эффективности налогового расхода Российской Федерации.

3. Федеральному агентству по недропользованию (Е.А. Киселев) ежегодно в срок до 15 ноября представлять в Департамент финансово-экономического обеспечения (Р.Г. Земцов) информацию в соответствии с пунктом 14 Методики, утвержденной настоящим приказом.

4. Контроль за исполнением настоящего приказа возложить на первого заместителя Министра природных ресурсов и экологии Российской Федерации Д.Г. Храмова.

Министр

Д.Н.КОБЫЛКИН

Утверждено

приказом Минприроды России

от 05.06.2020 N 340

МЕТОДИКА

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВОГО РАСХОДА

РОССИЙСКОЙ ФЕДЕРАЦИИ "НАЛОГОВЫЙ ВЫЧЕТ ИЗ НАЛОГОВОЙ БАЗЫ

ПО НАЛОГУ НА ПРИБЫЛЬ В СУММЕ РАСХОДОВ НА СТРОИТЕЛЬСТВО

(БУРЕНИЕ) РАЗВЕДОЧНОЙ СКВАЖИНЫ НА МЕСТОРОЖДЕНИЯХ

УГЛЕВОДОРОДНОГО СЫРЬЯ, КОТОРАЯ ОКАЗАЛАСЬ НЕПРОДУКТИВНОЙ"

I. Общие положения об оценке эффективности

налогового расхода

1. Настоящая Методика оценки эффективности налогового расхода Российской Федерации "Налоговый вычет из налоговой базы по налогу на прибыль в сумме расходов на строительство (бурение) разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной" (далее - Методика) разработана в соответствии Правилами формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденными постановлением Правительства Российской Федерации от 12.04.2019 N 439 (Собрание законодательства Российской Федерации, 2019, N 16, ст. 1946; 2020, N 1, ст. 100) (далее - Правила).

2. Налоговый расход "Налоговый вычет из налоговой базы по налогу на прибыль в сумме расходов на строительство (бурение) разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной" (далее - налоговый расход) предусмотрен пунктом 4 статьи 261 Налогового Кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2019, N 39, ст. 5375).

3. Настоящая Методика устанавливает порядок оценки налогового расхода.

4. Налоговый расход относится к стимулирующим налоговым расходам Российской Федерации, то есть целевой категории налоговых расходов Российской Федерации, предполагающих стимулирование экономической активности субъектов предпринимательской деятельности и последующее увеличение доходов бюджетов бюджетной системы Российской Федерации.

5. Настоящая Методика предназначена для использования Министерством природных ресурсов и экологии Российской Федерации, являющимся куратором налогового расхода (далее - Куратор) согласно Перечню налоговых расходов Российской Федерации на 2020 год и плановый период 2021 и 2022 годов (пункт 133), подготовленному Министерством финансов Российской Федерации и размещенному на официальном сайте Министерства финансов Российской Федерации в информационно-телекоммуникационной сети "Интернет", и Федеральным агентством по недропользованию, являющимся соисполнителем Куратора налогового расхода.

6. Методика включает в себя комплекс мероприятий, позволяющих сделать вывод о целесообразности и результативности предоставления плательщикам налога на прибыль организаций (далее - плательщик) налоговых льгот исходя из целевых характеристик налогового расхода.

7. Оценка эффективности налогового расхода проводится ежегодно в срок до 15 декабря за отчетный год, который предшествует году проведения оценки. В случае получения уточненных данных проводится дополнительная оценка эффективности налогового расхода в срок до 1 марта года, следующего за годом проведения оценки.

8. Оценка эффективности налоговых расходов включает в себя:

- оценку целесообразности налогового расхода;

- оценку результативности налогового расхода.

II. Оценка эффективности налогового расхода

2.1 Оценка целесообразности налогового расхода

9. Оценка целесообразности налогового расхода проводится по следующим критериям:

- соответствие налогового расхода целям государственных программ Российской Федерации, структурных элементов государственных программ и (или) целям социально-экономической политики Российской Федерации, не относящимся к государственным программам (далее - социально-экономическая политика);

- востребованность плательщиками предоставленных налоговых льгот, характеризующаяся соотношением численности плательщиков, воспользовавшихся правом на налоговые льготы, и общей численности плательщиков, за 5-летний период.

10. В случае соответствия налогового расхода обоим критериям целесообразности, указанным в пункте 9 настоящей Методики, делается вывод о целесообразности налогового расхода.

В случае несоответствия налогового расхода одному или обоим критериям целесообразности, указанным в пункте 9 настоящей Методики, делается вывод о нецелесообразности налогового расхода. При этом Куратор направляет в Министерство финансов Российской Федерации предложения о сохранении (уточнении, отмене) налоговой льготы, обуславливающей налоговый расход.

2.1.1 Оценка соответствия налогового расхода целям

государственных программ Российской Федерации, структурных

элементов государственных программ Российской Федерации

и (или) целям социально-экономической политики

Российской Федерации, не относящимся к государственным

программам Российской Федерации

2.1.1.1 Оценка соответствия налогового расхода целям

государственных программ Российской Федерации

11. При оценке соответствия налогового расхода целям государственных программ необходимо выявить его прямое или косвенное влияние на достижение целей государственной программы, ее структурных элементов.

Проводится оценка соответствия налогового расхода целям и задачам подпрограммы 1 "Воспроизводство минерально-сырьевой базы, геологическое изучение недр" Государственной программы Российской Федерации "Воспроизводство и использование природных ресурсов", утвержденной постановлением Правительства Российской Федерации от 15.04.2014 N 322 (Собрание законодательства Российской Федерации, 2014, N 18, ст. 2168; 2020, N 14, ст. 2131) (далее - Государственная программа).

|

Краткое наименование налогового расхода

|

Наименование государственной программы

|

Цель государственной программы

|

Задачи государственной программы

|

|

Налоговый вычет из налоговой базы по налогу на прибыль в сумме расходов на строительство (бурение) разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной

|

Государственная программа Российской Федерации "Воспроизводство и использование природных ресурсов", утвержденная постановлением Правительства Российской Федерации от 15.04.2014 N 322 (подпрограмма 1 "Воспроизводство минерально-сырьевой базы, геологическое изучение недр")

|

Устойчивое обеспечение экономики страны запасами минерального сырья и геологической информацией о недрах

|

Воспроизводство минерально-сырьевой базы на основе повышения геологической изученности территории Российской Федерации, ее континентального шельфа, Арктики, Антарктики и Мирового океана

|

2.1.1.2 Оценка соответствия налогового расхода целям

структурных элементов государственных программ

12. Куратор проводит оценку соответствия налогового расхода цели структурного элемента подпрограммы 1 "Воспроизводство минерально-сырьевой базы, геологическое изучение недр" Государственной программы: "Обеспечение сбалансированного развития минерально-сырьевой базы для удовлетворения потребностей экономики страны и выполнения экспортных обязательств Российской Федерации на основе современной геологической изученности".

|

Краткое наименование налогового расхода

|

Наименование государственной программы

|

Наименование структурного элемента государственной программы

|

Цель структурного элемента государственной программы

|

|

Налоговый вычет из налоговой базы по налогу на прибыль в сумме расходов на строительство (бурение) разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной

|

Государственная программа Российской Федерации "Воспроизводство и использование природных ресурсов", утвержденная постановлением Правительства Российской Федерации от 15.04.2014 N 322.

|

Подпрограмма 1 "Воспроизводство минерально-сырьевой базы, геологическое изучение недр".

|

Обеспечение сбалансированного развития минерально-сырьевой базы для удовлетворения потребностей экономики страны и выполнения экспортных обязательств Российской Федерации на основе современной геологической изученности.

|

2.1.1.3 Оценка соответствия налогового расхода целям

социально-экономической политики

13. Куратор проводит оценку соответствия налогового расхода целям социально-экономической политики в области геологии и недропользования, обозначенным в основных стратегических документах, в том числе в Основных направлениях деятельности Правительства Российской Федерации на период до 2024 года, утвержденных Правительством Российской Федерации 29.09.2018 N 8028п-П13 (далее - ОНДП), направленных на реализацию положений Указа Президента Российской Федерации от 07.05.2018 N 204 "О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года" и в Стратегии развития минерально-сырьевой базы Российской Федерации до 2035 года, утвержденной распоряжением Правительства Российской Федерации от 22.12.2018 N 2914-р.

2.1.2 Оценка востребованности налоговой льготы

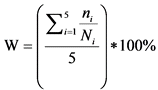

14. Востребованность плательщиками предоставленных льгот характеризуется соотношением численности плательщиков, воспользовавшихся правом на льготу, и общей численности плательщиков (количество плательщиков, потенциально имеющих право на получение данной налоговой льготы), за 5-летний период и рассчитывается по формуле:

,

,

где:

W - востребованность плательщиками предоставленных налоговых льгот, %;

i - порядковый номер года, имеющий значение от 1 до 5;

ni - численность плательщиков, воспользовавшихся правом на получение налоговой льготы, шт.;

Ni - общее количество плательщиков, потенциально имеющих право на получение данной налоговой льготы, шт.

Налоговая льгота считается востребованной в случае, если значение W >= 25%.

|

Налоговый расход, которым обусловлена налоговая льгота

|

Общее количество плательщиков, потенциально имеющих право на получение данной налоговой льготы (Ni)

|

Источники информации

|

|

Налоговый вычет из налоговой базы по налогу на прибыль в сумме расходов на строительство (бурение) разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной.

|

Организации, которые в отчетном году проводили бурение разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной.

|

Федеральное агентство по недропользованию на основе Годовой формы федерального государственного статистического наблюдения N 1-ЛС "Сведения о выполнении условий пользования недрами при добыче углеводородного сырья", утвержденной постановлением Росстата от 04.06.2007 N 43 "Об утверждении статистического инструментария для организации МПР России статистического наблюдения за выполнением условий пользования недрами при добыче углеводородного сырья и твердых полезных ископаемых".

|

Федеральное агентство по недропользованию ежегодно в срок до 15 ноября представляет в Министерство природных ресурсов и экологии Российской Федерации перечень организаций, которые в отчетном году проводили бурение разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной за 5-летний период, предшествующий году проведения оценки, и об их количестве.

2.2 Оценка результативности налогового расхода

15. Критерием результативности налогового расхода является показатель достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики.

16. Оценка результативности налогового расхода включает в себя:

- оценку вклада налогового расхода в изменение значения показателя (индикатора) достижения целей социально-экономической политики;

- оценку бюджетной эффективности налогового расхода;

- оценку совокупного бюджетного эффекта налогового расхода.

2.2.1 Оценка вклада налогового расхода в изменение значения

показателя (индикатора) достижения целей

социально-экономической политики

17. Для оценки вклада налогового расхода в изменение значения показателя (индикатора) достижения целей социально-экономической политики используется показатель (индикатор) "Объем инвестиций в основной капитал в сфере геологоразведки" (по виду экономической деятельности 71.12.3 "Работы геологоразведочные, геофизические и геохимические в области изучения недр и воспроизводства минерально-сырьевой базы"), предусмотренный Планом действий по ускорению темпов роста инвестиций в основной капитал и повышению до 25 процентов их доли в валовом внутреннем продукте (от 13.02.2019 N 1315п-П13), разработанным для достижения шестой национальной цели "Вхождение Российской Федерации в число пяти крупнейших экономик мира, обеспечение темпов экономического роста выше мировых при сохранении макроэкономической стабильности, в том числе инфляции на уровне, не превышающем 4 процентов", определенной в ОНДП.

Куратор при проведении оценки вклада налогового расхода в изменение значения показателя (индикатора) достижения целей социально-экономической политики ежегодно оценивает значение указанного показателя с учетом косвенного влияния налогового расхода (путем стимулирования проведения работ по разведочному бурению скважин) и без учета такого влияния по формуле:

I = (Pt - Pбл) / Pt * 100%,

где:

I - вклад налогового расхода в изменение значения показателя (индикатора) достижения целей социально-экономической политики;

Pt - значение показателя (индикатора) достижения целей социально-экономической политики в отчетном году. Берутся данные по показателю, ежегодно формируемые Федеральной службой государственной статистики, тыс. руб.;

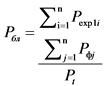

Pбл - оценка значения показателя (индикатора) достижения целей социально-экономической политики в случае отсутствия налогового расхода в отчетном году, оказывающего влияние на соответствующий показатель (индикатор), тыс. руб. Значение определяется экспертным путем. Для этого Куратор ежегодно направляет соответствующий запрос в организации, которые в отчетном году проводили бурение разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной (далее - организации), с целью получения информации о потенциальном снижении объема инвестиций организации в основной капитал в сфере геологоразведки по виду экономической деятельности 71.12.3 "Работы геологоразведочные, геофизические и геохимические в области изучения недр и воспроизводства минерально-сырьевой базы" (далее - инвестиции) в случае отсутствия налоговой льготы в отчетном году. На основе полученной от экспертов информации экстраполируется влияние экспертной оценки каждой организации, представившей данную информацию, на отрасль в целом. Значение показателя Pбл определяется по формуле:

,

,

где:

Pexp1i - выраженная i-ым экспертом оценка объема инвестиций организации в отчетном году в случае отсутствия налоговой льготы, тыс. руб;

Pфj - фактическое значение объема инвестиций j-ой организации в отчетном году, тыс. руб;

n - количество экспертов (организаций), представивших мнение. Количество экспертов - это количество организаций, опрошенных и представивших экспертную оценку влияния налоговой льготы на объем инвестиций организации в отчетном году. Значение опрошенных организаций не должно быть менее 10. В случае, если количество организаций, которые в отчетном году проводили бурение разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной, менее 10, то опрашиваются все организации, которые в отчетном году проводили бурение разведочной скважины на месторождениях углеводородного сырья.

2.2.2 Оценка бюджетной эффективности налогового расхода

18. В целях проведения оценки бюджетной эффективности налогового расхода осуществляется сравнительный анализ результативности в случае предоставления налоговых льгот и результативности применения альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики (далее - альтернативный механизм), включающий сравнение объемов расходов федерального бюджета в случае применения альтернативного механизма, и объемов налогового расхода.

В качестве альтернативного механизма рассматривается механизм субсидирования части расходов организаций на бурение разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной, в размере 20% от расходов на бурение данной разведочной скважины, учитывая, что успешность бурения составляет в среднем 80%. Таким образом, государство разделит геологические риски, связанные с бурением непродуктивных разведочных скважин на месторождениях углеводородного сырья.

Оценка бюджетной эффективности налогового расхода производится по формуле:

B = Pt - Pа,

где:

B - бюджетная эффективность налогового расхода, тыс. руб.;

Pt - значение показателя (индикатора) достижения целей социально-экономической политики в отчетном году - при условии применения налогового расхода. Берутся данные по показателю, ежегодно формируемые Федеральной службой государственной статистики, тыс. руб.;

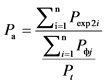

Pа - значение показателя (индикатора) достижения целей социально-экономической политики в отчетном году - при условии применения альтернативного механизма, тыс. руб. Значение определяется экспертным путем. Для этого Куратор направляет соответствующий запрос в организации, которые в отчетном году проводили бурение разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной, с целью получения информации о возможном увеличении объема инвестиций в основной капитал в сфере геологоразведки в случае введения альтернативного механизма. Значение показателя Pа определяется по формуле:

,

,

где:

Pexp2i - выраженная i-ым экспертом оценка объема инвестиций организации в отчетном году в случае отсутствия налоговой льготы при условии применения альтернативного механизма, тыс. руб;

Pфj - фактическое значение объема инвестиций j-ой организации в отчетном году, тыс. руб.;

n - количество экспертов (организаций), представивших мнение. Количество экспертов - это количество организаций, опрошенных и представивших экспертную оценку влияния отмены налоговой льготы и применения альтернативного механизма на объем инвестиций организации в отчетном году. Значение опрошенных организаций не должно быть менее 10. В случае, если количество организаций, которые в отчетном году проводили бурение разведочной скважины на месторождениях углеводородного сырья, которая оказалась непродуктивной, менее 10, то опрашиваются все организации, которые в отчетном году проводили бурение разведочной скважины на месторождениях углеводородного сырья.

19. Бюджетная эффективность признается положительной при достижении показателя B положительного значения.

2.2.3 Оценка совокупного бюджетного эффекта

налогового расхода

20. Осуществление расчета совокупного бюджетного эффекта производится в соответствии с пунктами 19 - 21 Правил.

III. Порядок формирования выводов по результатам оценки

эффективности налогового расхода

21. Сформированные по результатам оценки эффективности выводы должны включать в себя:

- выводы о достижении целевых характеристик (критериев целесообразности) налогового расхода;

- выводы о вкладе налогового расхода в достижение целей государственной программы и (или) целей социально-экономической политики;

- выводы о наличии или об отсутствии более результативных (менее затратных для федерального бюджета) альтернативных механизмов достижения целей государственной программы и (или) целей социально-экономической политики.

Выводы должны отражать, является ли налоговый расход эффективным или неэффективным. По итогам оценки эффективности Куратор формирует вывод о необходимости сохранения, уточнения или отмене налоговых льгот, обуславливающих налоговые расходы.

IV. Форматы отчетов по результатам проведения оценки

эффективности налоговых расходов

22. По результатам оценки эффективности налогового расхода Куратором ежегодно в срок до 15 декабря в Министерство финансов Российской Федерации направляются следующие материалы:

электронная таблица, содержащая паспорт налогового расхода и краткое описание результатов оценки эффективности налогового расхода и рекомендаций по ее результатам (по форме согласно приложению к настоящей Методике);

результаты оценки эффективности налогового расхода;

рекомендации по результатам оценки эффективности налогового расхода.

23. В случае получения уточненных данных Куратор в срок до 1 марта года, следующего за годом проведения оценки, проводит дополнительную оценку эффективности налогового расхода и направляет в Министерство финансов Российской Федерации уточненные данные в составе материалов, указанных в пункте 27 настоящей Методики.

24. Паспорт налогового расхода, результаты оценки эффективности налогового расхода и рекомендации по ее результатам направляются Куратором в Министерство экономического развития Российской Федерации ежегодно, до 1 марта года, следующего за годом проведения оценки.

25. Результаты оценки эффективности налоговых расходов должны максимально подробно отражать результаты оценки целесообразности и результативности налоговых расходов, а также оценки совокупного бюджетного эффекта.

26. Рекомендации по результатам оценки эффективности налоговых расходов должны содержать обоснование необходимости сохранения, уточнения или отмены налоговой льготы.

Приложение

к Методике, утвержденной приказом

Минприроды России

от 05.06.2020 г. N 340

|

Наименование столбца

|

N п/п в соответствии с Перечнем налоговых расходов Российской Федерации на 2020 - 2022 годы

|

Краткое наименование налогового расхода Российской Федерации

|

Полное наименование налогового расхода Российской Федерации

|

Куратор налогового расхода Российской Федерации

|

Соисполнитель налогового расхода Российской Федерации

|

|

Пункт паспорта налогового расхода Российской Федерации по Постановлению Правительства РФ от 12.04.2019 N 439

|

-

|

-

|

-

|

-

|

-

|

|

Источник информации

|

Перечень НР

|

Перечень НР

|

Перечень НР

|

Перечень НР

|

Перечень НР

|

|

Столбец

|

1

|

2

|

3

|

4

|

5

|

|

<*> Допускается несколько значений указанного атрибута для одного налогового расхода. В этом значения каждого атрибута указываются в новой строке, при этом в этой строке дублируются значения столбцов 1 - 5.

|

|||||

|

Вид налогового расхода Российской Федерации

|

Наименования налога, сбора, таможенного платежа и страховых взносов на обязательное социальное страхование

|

Реквизиты законодательного акта (нормативного правового акта) Российской Федерации, международного соглашения (договора), устанавливающего налоговый расход

|

Категории плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции

|

Условия предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

Целевая категория плательщиков

|

|

1

|

2

|

3

|

4

|

5

|

|

|

Минфин

|

Перечень НР

|

Перечень НР

|

Перечень НР

|

Куратор

|

Куратор

|

|

6

|

7

|

8

|

9

|

10

|

11

|

|

Даты вступления в силу НПА, международных договоров, устанавливающих налоговые льготы, освобождения и иные преференции (дата начала действия налогового расхода Российской Федерации)

|

Даты вступления в силу НПА, международных договоров, отменяющих налоговые льготы, освобождения и иные преференции (дата прекращения действия налогового расхода Российской Федерации)

|

Целевая категория налогового расхода Российской Федерации

|

Цели предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

Код государственной программы Российской Федерации

|

Наименование государственной программы Российской Федерации, наименование НПА, международного договора, определяющего цели социально-экономической политики Российской Федерации, не относящиеся к государственным программам Российской Федерации

|

Наименование подпрограммы государственной программы Российской Федерации

|

Наименование структурного элемента подпрограммы государственной программы Российской Федерации

|

|

6

|

7

|

8

|

9

|

10

|

10

|

11

|

11

|

|

Куратор

|

Куратор

|

Куратор

|

Куратор

|

Перечень НР + куратор

|

Перечень НР + куратор

|

Перечень НР + куратор

|

Перечень НР + куратор

|

|

12

|

13

|

14

|

15

|

16

|

17

|

18

|

19

|

|

Показатели (индикаторы) достижения целей государственных программ и (или) целей социально-экономической политики (целевые показатели) <*>

|

Значения целевых показателей

|

Объем налоговых льгот, освобождений и иных преференций, предоставленных для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование,

тыс. рублей

|

Общая численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

|

|||||||||||||

|

2018 год

|

2019 год

|

2020 год

|

2021 год

|

2022 год

|

2016 год

|

2017 год

|

2018 год

|

2019 год

|

2020 год

|

2021 год

|

2022 год

|

2023 год

|

2012 год

|

2013 год

|

2014 год

|

|

|

12

|

13

|

14

|

14

|

14

|

14

|

15

|

15

|

15

|

16

|

16

|

16

|

16

|

16

|

17

|

17

|

17

|

|

Куратор

|

Куратор

|

ФНС, ФТС, Минфин

|

Минфин

|

|||||||||||||

|

20

|

21

|

22

|

23

|

24

|

25

|

26

|

27

|

28

|

29

|

30

|

31

|

32

|

33

|

34

|

35

|

36

|

|

Численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, воспользовавшихся правом на получение налоговых льгот, освобождений и иных преференций

|

Получатели льгот, обуславливающих стимулирующие налоговые расходы, в 2013 году

|

Получатели льгот, обуславливающих стимулирующие налоговые расходы, в 2014 году

|

Получатели льгот, обуславливающих стимулирующие налоговые расходы, в 2015 году

|

|||||||||||||||

|

2015 год

|

2016 год

|

2017 год

|

2018 год

|

2012 год

|

2013 год

|

2014 год

|

2015 год

|

2016 год

|

2017 год

|

2018 год

|

Ni (2013)

|

Льгота (2013)

|

База (2012)

|

Ni (2014)

|

Льгота (2014)

|

База (2013)

|

База (2012)

|

Ni (2015)

|

|

17

|

17

|

17

|

17

|

18

|

18

|

18

|

18

|

18

|

18

|

18

|

20

|

15

|

19

|

20

|

15

|

19

|

19

|

20

|

|

ФНС, ФТС

|

ФНС, ФТС

|

ФНС, ФТС

|

ФНС, ФТС

|

|||||||||||||||

|

37

|

38

|

39

|

40

|

41

|

42

|

43

|

44

|

45

|

46

|

47

|

48

|

49

|

50

|

51

|

52

|

53

|

54

|

55

|

|

Получатели льгот, обуславливающих стимулирующие налоговые расходы, в 2016 году

|

Получатели льгот, обуславливающих стимулирующие налоговые расходы, в 2017 году

|

Получатели льгот, обуславливающих стимулирующие налоговые расходы, в 2018 году

|

||||||||||||||||

|

Льгота (2015)

|

База (2014)

|

База (2013)

|

База (2012)

|

Ni (2016)

|

Льгота (2016)

|

База (2015)

|

База (2014)

|

База (2013)

|

База (2012)

|

Ni (2017)

|

Льгота (2017)

|

База (2016)

|

База (2015)

|

База (2014)

|

База (2013)

|

База (2012)

|

Ni (2018)

|

Льгота (2018)

|

|

15

|

19

|

19

|

19

|

20

|

15

|

19

|

19

|

19

|

19

|

20

|

15

|

19

|

19

|

19

|

19

|

19

|

20

|

15

|

|

ФНС, ФТС

|

ФНС, ФТС

|

ФНС, ФТС

|

||||||||||||||||

|

56

|

57

|

58

|

59

|

60

|

61

|

62

|

63

|

64

|

65

|

66

|

67

|

68

|

69

|

70

|

71

|

72

|

73

|

74

|

|

Численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, потенциально имеющих право на получение данной льготы

|

Соответствие налоговых расходов целям государственных программ и (или) социально-экономической политики

|

Востребованность налоговых льгот

|

|||||||||||||

|

База (2017)

|

База (2016)

|

База (2015)

|

База (2014)

|

База (2013)

|

База (2012)

|

2012 год

|

2013 год

|

2014 год

|

2015 год

|

2016 год

|

2017 год

|

2018 год

|

Пороговое значение

|

Уровень востребованности

|

|

|

19

|

19

|

19

|

19

|

19

|

19

|

||||||||||

|

ФНС, ФТС

|

Куратор

|

Куратор

|

Куратор

|

Куратор

|

|||||||||||

|

75

|

76

|

77

|

78

|

79

|

80

|

81

|

82

|

83

|

84

|

85

|

86

|

87

|

88

|

89

|

90

|

|

Вклад льготы в изменение значения целевого показателя <*>

|

Сравнительный анализ результативности предоставления льготы и результативности применения альтернативных механизмов достижения целей государственной программы и (или) целей социально-экономической политики <*>

|

|||||

|

Качественная интерпретация уровня востребованности

|

Количественное значение

|

Краткое описание

|

Вид альтернативного механизма

|

Краткое описание альтернативного механизма

|

Количественное значение результатов сравнительного анализа

|

Качественное описание результатов сравнительного анализа

|

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Куратор

|

Куратор

|

Куратор

|

Куратор

|

Куратор

|

Куратор

|

Куратор

|

|

91

|

92

|

93

|

94

|

95

|

96

|

97

|

|

Количественное значение оценки совокупного бюджетного эффекта (самоокупаемости) (чистая приведенная стоимость дополнительных налоговых поступлений от введения льготы, тыс. рублей)

|

Краткое описание совокупного бюджетного эффекта (самоокупаемости)

|

Итоги оценки эффективности (эффективная/неэффективная)

|

Предложения по итогам оценки эффективности (сохранение льготы/уточнение льготы/отмена льготы)

|

|

-

|

-

|

||

|

Куратор

|

Куратор

|

Куратор

|

Куратор

|

|

98

|

99

|

100

|

101

|

|

Краткое описание результатов оценки эффективности

|

|

Куратор

|

|

102

|