См. Документы Федеральной налоговой службы Российской Федерации

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 5 декабря 2023 г. N ЕД-7-3/933@

ОБ УТВЕРЖДЕНИИ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ

ПО НАЛОГУ НА ДОБАВЛЕННУЮ СТОИМОСТЬ ПРИ ОКАЗАНИИ ИНОСТРАННЫМИ

НАЛОГОПЛАТЕЛЬЩИКАМИ УСЛУГ В ЭЛЕКТРОННОЙ ФОРМЕ, ПОРЯДКА ЕЕ

ЗАПОЛНЕНИЯ, А ТАКЖЕ ФОРМАТА ПРЕДСТАВЛЕНИЯ В ЭЛЕКТРОННОЙ

ФОРМЕ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОБАВЛЕННУЮ

СТОИМОСТЬ ПРИ ОКАЗАНИИ ИНОСТРАННЫМИ НАЛОГОПЛАТЕЛЬЩИКАМИ

УСЛУГ В ЭЛЕКТРОННОЙ ФОРМЕ

В соответствии с абзацем первым пункта 7 статьи 80 Налогового кодекса Российской Федерации, а также подпунктом 5.9.36 пункта 5 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 N 506, в целях реализации положений статьи 174.2 части второй Налогового кодекса Российской Федерации и Протокола о внесении изменений в Договор о Евразийском экономическом союзе от 29 мая 2014 года в части определения порядка взимания косвенных налогов при оказании услуг в электронной форме от 09.12.2022, ратифицированного Федеральным законом от 24.07.2023 N 328-ФЗ "О ратификации Протокола о внесении изменений в Договор о Евразийском экономическом союзе от 29 мая 2014 года в части определения порядка взимания косвенных налогов при оказании услуг в электронной форме", являющегося обязательным для Российской Федерации в соответствии с Договором о Евразийском экономическом союзе от 29.05.2014, ратифицированным Федеральным законом от 03.10.2014 N 279-ФЗ "О ратификации Договора о Евразийском экономическом союзе" (Договор вступил в силу для Российской Федерации 01.01.2015), приказываю:

1. Утвердить:

форму налоговой декларации по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме согласно приложению N 1 к настоящему приказу;

порядок заполнения налоговой декларации по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме согласно приложению N 2 к настоящему приказу;

формат представления в электронной форме налоговой декларации по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме согласно приложению N 3 к настоящему приказу.

2. Признать утратившими силу:

приказ ФНС России от 30.11.2016 N ММВ-7-3/646@ "Об утверждении формы налоговой декларации по налогу на добавленную стоимость при оказании иностранными организациями услуг в электронной форме, порядка ее заполнения, а также формата представления в электронной форме налоговой декларации по налогу на добавленную стоимость при оказании иностранными организациями услуг в электронной форме" (зарегистрирован Министерством юстиции Российской Федерации 26.12.2016, регистрационный N 44951);

пункт 1 приказа ФНС России от 05.03.2019 N ММВ-7-3/118@ "О внесении изменений в приложения к приказам Федеральной налоговой службы от 30 ноября 2016 года N ММВ-7-3/646@ и от 12 декабря 2016 года N ММВ-7-14/677@" (зарегистрирован Министерством юстиции Российской Федерации 18.04.2019, регистрационный N 54419).

3. Установить, что:

настоящий приказ вступает в силу по истечении двух месяцев со дня его официального опубликования, но не ранее вступления в силу Протокола о внесении изменений в Договор о Евразийском экономическом союзе от 29 мая 2014 года в части определения порядка взимания косвенных налогов при оказании услуг в электронной форме, подписанного в г. Бишкек 9 декабря 2022 года;

налоговая декларация по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме представляется за налоговый период, в котором вступил в силу настоящий приказ.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы методологического и организационного обеспечения работы налоговых органов по вопросам исчисления в соответствующий бюджет налогов и сборов, иных обязательных платежей (за исключением транспортного налога, налога на имущество организаций, налога на имущество физических лиц, земельного налога, налога на доходы физических лиц, страховых взносов).

Руководитель

Федеральной налоговой службы

Д.В.ЕГОРОВ

Приложение N 1

к приказу ФНС России

от 05.12.2023 N ЕД-7-3/933@

|

ИНН

|

|||||

|

КПП

|

Стр.

|

001

|

|||

|

Форма по КНД 1151115

|

|

Налоговая декларация

по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме

|

|

Номер корректировки

|

Налоговый период (код)

|

Отчетный год

|

Представляется в налоговый орган (код)

|

|

Сведения об иностранном налогоплательщике

|

Код страны

|

|

(наименование (фамилия, имя, отчество <*>) иностранного налогоплательщика)

|

|

Номер контактного телефона

|

||

|

Дата составления

|

||

|

Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю:

|

|

1 - иностранный налогоплательщик

2 - представитель иностранного налогоплательщика

|

|

Фамилия

|

|

|

Имя

|

|

|

Отчество <*>

|

|

Наименования документа, подтверждающего полномочия представителя иностранного налогоплательщика

|

--------------------------------

<*> Отчество указывается при наличии.

|

ИНН

|

|||||

|

КПП

|

Стр.

|

||||

|

Раздел 1. Сумма налога, подлежащая уплате в бюджет

|

|

Показатели

|

Код строки

|

Значения показателей

|

||

|

1

|

2

|

3

|

||

|

Код по ОКТМО

|

100

|

|||

|

Код бюджетной классификации

|

110

|

|||

|

Общая стоимость услуг в рублях

|

120

|

|||

|

Общая сумма налога, подлежащая уплате в бюджет в рублях

|

130

|

|||

|

ИНН

|

|||||

|

КПП

|

Стр.

|

||||

|

Раздел 2. Расчет суммы налога, подлежащей уплате в бюджет

|

|

Показатели

|

Код строки

|

Значения показателей

|

|||

|

1

|

2

|

3

|

|||

|

Признак иностранного налогоплательщика

|

200

|

1 - иностранный налогоплательщик;

2 - иностранный налогоплательщик-посредник (налоговый агент)

|

|||

|

Код вида оказанной услуги

|

205

|

||||

|

Стоимость услуг с учетом суммы налога в валюте платежа

|

210

|

||||

|

Код валюты

|

220

|

||||

|

Официальный курс рубля на последний день налогового периода

|

230

|

||||

|

Стоимость услуг с учетом суммы налога по соответствующему коду вида оказанной услуги в рублях

|

240

|

||||

|

Стоимость услуг с учетом суммы налога в валюте платежа

|

210

|

||||

|

Код валюты

|

220

|

||||

|

Официальный курс рубля на последний день налогового периода

|

230

|

||||

|

Стоимость услуг с учетом суммы налога по соответствующему коду вида оказанной услуги в рублях

|

240

|

||||

|

Стоимость услуг с учетом суммы налога в валюте платежа

|

210

|

||||

|

Код валюты

|

220

|

||||

|

Официальный курс рубля на последний день налогового периода

|

230

|

||||

|

Стоимость услуг с учетом суммы налога по соответствующему коду вида оказанной услуги в рублях

|

240

|

||||

|

Стоимость услуг с учетом суммы налога в валюте платежа

|

210

|

||||

|

Код валюты

|

220

|

||||

|

Официальный курс рубля на последний день налогового периода

|

230

|

||||

|

Стоимость услуг с учетом суммы налога по соответствующему коду вида оказанной услуги в рублях

|

240

|

||||

|

Итоговая стоимость услуг с учетом суммы налога по соответствующему коду вида оказанной услуги в рублях (

строк 240) строк 240) |

245

|

||||

|

Расчетная налоговая ставка, %

|

250

|

||||

|

Сумма налога по соответствующему коду вида оказанной услуги в рублях (стр. 245 x стр. 250 / 100)

|

260

|

||||

|

ИНН

|

|||||

|

КПП

|

Стр.

|

||||

|

Раздел 3. Сведения (информация) об оказанных иностранными налогоплательщиками услугах в электронной форме, не подлежащих налогообложению (освобождаемых от налогообложения) налогом на добавленную стоимость

|

|

Показатели

|

Код строки

|

Значения показателей

|

|||

|

1

|

2

|

3

|

|||

|

Признак иностранного налогоплательщика

|

300

|

1 - иностранный налогоплательщик;

2 - иностранный налогоплательщик-посредник (налоговый агент)

|

|||

|

Код вида оказанной услуги

|

305

|

||||

|

Стоимость услуг в валюте платежа

|

310

|

||||

|

Код валюты

|

320

|

||||

|

Официальный курс рубля на последний день налогового периода

|

330

|

||||

|

Стоимость услуг по соответствующему коду вида оказанной услуги в рублях

|

340

|

||||

|

Стоимость услуг в валюте платежа

|

310

|

||||

|

Код валюты

|

320

|

||||

|

Официальный курс рубля на последний день налогового периода

|

330

|

||||

|

Стоимость услуг по соответствующему коду вида оказанной услуги в рублях

|

340

|

||||

|

Стоимость услуг в валюте платежа

|

310

|

||||

|

Код валюты

|

320

|

||||

|

Официальный курс рубля на последний день налогового периода

|

330

|

||||

|

Стоимость услуг по соответствующему коду вида оказанной услуги в рублях

|

340

|

||||

|

Стоимость услуг в валюте платежа

|

310

|

||||

|

Код валюты

|

320

|

||||

|

Официальный курс рубля на последний день налогового периода

|

330

|

||||

|

Стоимость услуг по соответствующему коду вида оказанной услуги в рублях

|

340

|

||||

|

Итоговая стоимость услуг по соответствующему коду вида оказанной услуги в рублях (

строк 340) строк 340) |

345

|

||||

Приложение N 2

к приказу ФНС России

от 05.12.2023 N ЕД-7-3/933@

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОБАВЛЕННУЮ

СТОИМОСТЬ ПРИ ОКАЗАНИИ ИНОСТРАННЫМИ НАЛОГОПЛАТЕЛЬЩИКАМИ

УСЛУГ В ЭЛЕКТРОННОЙ ФОРМЕ

I. Общие требования к порядку заполнения налоговой

декларации по налогу на добавленную стоимость при оказании

иностранными налогоплательщиками услуг в электронной форме

1. Налоговая декларация по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме (далее - декларация) заполняется следующими иностранными налогоплательщиками:

налогоплательщиками других государств - членов Евразийского экономического союза (далее - ЕАЭС), указанными в пункте 14 Порядка взимания налога на добавленную стоимость при оказании услуг в электронной форме, являющегося приложением к Протоколу о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющемуся приложением N 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (далее - Порядок взимания), в том числе являющимися посредниками, указанными в пункте 11 Порядка взимания, оказывающими услуги в электронной форме физическим лицам, местом осуществления деятельности которых признана территория Российской Федерации (далее - иностранные организации ЕАЭС, физические лица - предприниматели ЕАЭС);

иностранными организациями, в том числе являющимися налоговыми агентами, оказывающими физическим лицам услуги в электронной форме, указанными в пункте 8 статьи 174.2 Налогового кодекса Российской Федерации <1> (далее - иностранные организации, не являющиеся налогоплательщиками ЕАЭС).

--------------------------------

<1> Далее - "Кодекс".

2. В декларацию включаются: Титульный лист, Раздел 1 "Сумма налога, подлежащая уплате в бюджет" (далее - Раздел 1), Раздел 2 "Расчет суммы налога, подлежащей уплате в бюджет" (далее - Раздел 2), Раздел 3 "Сведения (информация) об оказанных иностранными налогоплательщиками услугах в электронной форме, не подлежащих налогообложению (освобождаемых от налогообложения) налогом на добавленную стоимость" (далее - Раздел 3).

3. Стоимостные значения показателей декларации указываются в полных рублях, а в показателях, предусматривающих их заполнение в иностранной валюте, - в полных единицах иностранной валюты. При указании значений стоимостных показателей в полных рублях значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

4. При обнаружении иностранным налогоплательщиком в поданной им в налоговый орган декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога на добавленную стоимость (далее - налог), подлежащей уплате, иностранный налогоплательщик обязан внести необходимые изменения в декларацию.

При обнаружении иностранным налогоплательщиком в поданной им в налоговый орган декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, иностранный налогоплательщик вправе внести необходимые изменения в декларацию.

В уточненную декларацию подлежат включению те разделы декларации и приложения к ним, которые ранее были представлены иностранным налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (дополнений).

При перерасчете сумм налога иностранным налогоплательщиком не учитываются результаты налоговых проверок, проведенных налоговым органом, за тот налоговый период, по которому иностранным налогоплательщиком производится перерасчет сумм налога.

II. Порядок заполнения Титульного листа декларации

5. При заполнении Титульного листа указываются идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) (при наличии) иностранного налогоплательщика согласно уведомлению о постановке на учет в налоговом органе, в который представляется декларация.

6. При заполнении реквизита "Номер корректировки" в первичной декларации за налоговый период проставляется "0--", в уточненной декларации за соответствующий налоговый период указывается номер корректировки (например, "1--", "2--" и так далее).

7. Реквизит "Налоговый период (код)" заполняется в соответствии с кодами, определяющими налоговый период, приведенными в приложении N 2 к настоящему Порядку.

8. При заполнении реквизита "Отчетный год" указывается год, за налоговый период которого представлена декларация.

9. В реквизите "Представляется в налоговый орган (код)" отражается код налогового органа, в который представляется декларация.

10. В разделе Титульного листа "Сведения об иностранном налогоплательщике" при заполнении реквизита "Код страны" указывается цифровой код страны регистрации иностранного налогоплательщика по Общероссийскому классификатору стран мира.

11. При заполнении реквизита "Наименование (фамилия, имя, отчество <*>) иностранного налогоплательщика" указывается полное наименование иностранной организации, не являющейся налогоплательщиком ЕАЭС, или иностранной организации ЕАЭС либо фамилия, имя, отчество <2> физического лица - предпринимателя ЕАЭС, соответствующее указанному в уведомлении о постановке на учет в налоговом органе.

--------------------------------

<2> Здесь и далее по тексту отчество указывается при наличии.

12. При заполнении реквизита "Номер контактного телефона" указывается номер контактного телефона иностранного налогоплательщика с указанием телефонных кодов, требующихся для обеспечения телефонной связи. Номер телефона указывается без пробелов и прочерков, например, 84950000000.

13. При заполнении реквизита "Дата составления" указывается дата составления декларации - цифрами день, месяц, год в формате ДД.ММ.ГГГТ.

14. В разделе Титульного листа "Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю:" указывается:

1 - если документ представлен иностранным налогоплательщиком;

2 - если документ представлен в соответствии со статьей 29 Кодекса уполномоченным представителем иностранного налогоплательщика.

По реквизитам "Фамилия", "Имя", "Отчество <*>" указываются построчно фамилия, имя, отчество руководителя иностранной организации, не являющейся налогоплательщиком ЕАЭС, или иностранной организации ЕАЭС, или фамилия, имя, отчество физического лица - предпринимателя ЕАЭС, либо построчно фамилия, имя, отчество представителя юридического или физического лица.

При представлении декларации физическим лицом - представителем иностранного налогоплательщика по реквизитам "Фамилия", "Имя", "Отчество <*>" указываются построчно фамилия, имя, отчество физического лица.

По реквизиту "Наименование документа, подтверждающего полномочия представителя иностранного налогоплательщика" указывается вид документа (дата, номер такого документа), подтверждающего полномочия представителя иностранного налогоплательщика. Для доверенности, совершенной в электронной форме, указывается ее единый регистрационный номер (GUID доверенности).

III. Порядок заполнения Раздела 1 декларации

15. Раздел 1 декларации включает в себя показатели сумм налога, подлежащих уплате в бюджет, по данным иностранного налогоплательщика с отражением кода бюджетной классификации Российской Федерации, на который подлежат зачислению суммы налога, рассчитанные в декларации за налоговый период.

16. При заполнении Раздела 1 декларации необходимо указать ИНН и КПП (при наличии) иностранного налогоплательщика.

17. По строке 100 отражается код в соответствии с Общероссийским классификатором территорий муниципальных образований (далее - ОКТМО). При заполнении показателя "Код по ОКТМО" указывается код муниципального образования, на территории которого находится налоговый орган, осуществляющий администрирование налога.

18. По строке 110 отражается код бюджетной классификации Российской Федерации в отношении подлежащей перечислению в бюджет суммы налога по строке 130.

19. По строке 120 отражается общая стоимость оказанных услуг на территории Российской Федерации в рублях, определяемая как общая сумма всех величин, указанных в строках 245 Раздела 2 декларации.

20. По строке 130 отражается общая сумма налога, подлежащая уплате в бюджет в рублях, которая определяется как общая сумма всех величин, указанных в строках 260 Раздела 2 декларации.

IV. Порядок заполнения Раздела 2 декларации

21. При заполнении Раздела 2 декларации необходимо указать ИНН и КПП (при наличии) иностранного налогоплательщика.

22. По строке 200 указывается признак иностранного налогоплательщика.

Признак 1 проставляется в случае, если иностранный налогоплательщик, оказывающий услуги в электронной форме, осуществляет расчеты непосредственно с физическими лицами.

Признак 2 проставляется иностранным налогоплательщиком - посредником (налоговым агентом), если иностранный налогоплательщик оказывает физическим лицам услуги в электронной форме с участием иностранного налогоплательщика - посредника (либо нескольких посредников) в расчетах непосредственно с физическими лицами.

23. Строки 205 - 260 заполняет иностранный налогоплательщик (признак 1 по строке 200), а также иностранный налогоплательщик - посредник (налоговый агент) (признак 2 по строке 200).

24. По строкам 205 отражается соответствующий код вида услуги, оказанной иностранным налогоплательщиком в электронной форме, согласно приложению N 1 к настоящему Порядку.

25. Показатели по строкам 210 - 230 заполняются в отношении определенного вида оказанной услуги в электронной форме (код по строке 205), а также отдельно по каждому виду валюты (код по строке 220).

В случае если иностранный налогоплательщик получает оплату (частичную оплату) оказанных услуг в нескольких видах валют, то строки 210 - 230 заполняются по каждому виду валюты (код по строке 220), а также в отношении определенного вида оказанной услуги (код по строке 205).

26. По строкам 210 по каждому коду вида оказанной услуги отражается стоимость оказанных услуг в электронной форме на территории Российской Федерации с учетом суммы налога в валюте платежа по каждому коду вида валюты.

27. По строкам 220 по определенному коду вида оказанной услуги отражается цифровой код валюты, в которой иностранный налогоплательщик получает оплату (частичную оплату), по Общероссийскому классификатору валют (далее - ОКВ).

Если иностранный налогоплательщик получает оплату (частичную оплату) оказанных услуг в валюте Российской Федерации, то по строке 220 указывается цифровой код 643.

28. По строкам 230 по определенному коду вида оказанной услуги указывается официальный курс валюты к рублю Центрального банка Российской Федерации на последний день налогового периода, в котором поступила оплата (частичная оплата) оказанных услуг иностранному налогоплательщику, в отношении определенного кода вида иностранной валюты.

Если иностранный налогоплательщик получает оплату (частичную оплату) оказанных услуг в валюте Российской Федерации, то по строке 230 указывается значение "1".

29. По строкам 240 отражается стоимость оказанных услуг на территории Российской Федерации с учетом суммы налога по каждому коду вида оказанной услуги в электронной форме в рублях, определяемая как произведение показателей строк 210 и 230. В случае если курс единицы иностранной валюты к рублю Российской Федерации установлен за 10, 100, 1000 единиц, то произведение показателей по строкам 210 и 230 делится соответственно на 10, 100, 1000 единиц.

30. Показатель по строке 245 определяется путем суммирования строк 240 по соответствующему коду вида оказанной услуги в рублях.

31. По строкам 250 указывается соответствующая расчетная налоговая ставка по каждому коду вида оказанной услуги.

32. По строкам 260 отражается сумма налога, исчисленная за налоговый период по каждому коду вида оказанной услуги в рублях. Показатель по строкам 260 рассчитывается путем умножения суммы, отраженной по строкам 245, на соответствующую расчетную налоговую ставку и деления на 100.

V. Порядок заполнения Раздела 3 декларации

33. Раздел 3 декларации заполняется иностранным налогоплательщиком в случае оказания физическим лицам услуг в электронной форме, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 Кодекса (далее - услуги в электронной форме, не подлежащие налогообложению).

34. При заполнении Раздела 3 декларации необходимо указать ИНН и КПП иностранного налогоплательщика. КПП не указывается физическим лицом - предпринимателем ЕАЭС.

35. По строке 300 указывается код признака иностранного налогоплательщика.

Признак 1 проставляется в случае, если иностранный налогоплательщик, оказывающий услуги в электронной форме, осуществляет расчеты непосредственно с физическими лицами.

Признак 2 проставляется иностранным налогоплательщиком - посредником (налоговым агентом), если иностранный налогоплательщик оказывает физическим лицам услуги в электронной форме, не подлежащие налогообложению, с участием иностранного налогоплательщика - посредника (либо нескольких посредников).

36. Строки 305 - 340 заполняет иностранный налогоплательщик, оказывающий услуги в электронной форме, не подлежащие налогообложению (признак 1 по строке 300), а также иностранный налогоплательщик - посредник (налоговый агент) (признак 2 по строке 300).

37. По строкам 305 отражаются соответствующие коды видов услуг согласно приложению N 1 к настоящему Порядку, оказанных иностранным налогоплательщиком в электронной форме, не подлежащих налогообложению.

38. По строкам 310 по каждому коду вида оказанной услуги в электронной форме, не подлежащей налогообложению, отражается стоимость оказанных услуг на территории Российской Федерации в валюте платежа по определенному коду вида валюты.

39. По строкам 320 по определенному коду вида оказанной услуги в электронной форме, не подлежащей налогообложению, отражается цифровой код валюты, в которой иностранный налогоплательщик получает оплату (частичную оплату) по ОКВ.

Если иностранный налогоплательщик получает оплату (частичную оплату) оказанных услуг в валюте Российской Федерации, то по строке 320 указывается цифровой код 643.

40. По строкам 330 по каждому коду вида оказанной услуги в электронной форме, не подлежащей налогообложению, указывается официальный курс иностранной валюты к рублю Центрального банка Российской Федерации на последний день налогового периода, в котором поступила оплата (частичная оплата) иностранному налогоплательщику, по определенному виду иностранной валюты.

Если иностранный налогоплательщик получает оплату (частичную оплату) оказанных услуг в валюте Российской Федерации, то по строке 330 указывается значение "1".

41. По строкам 340 отражается стоимость оказанных услуг на территории Российской Федерации в рублях по каждому коду вида оказанной услуги в электронной форме, не подлежащей налогообложению, определяемая как произведение показателей строк 310 и 330. В случае если курс единицы иностранной валюты к рублю Российской Федерации установлен за 10, 100, 1000 единиц, то произведение показателей по строкам 310 и 330 делится соответственно на 10, 100, 1000 единиц.

42. Показатели по строке 345 определяются путем суммирования строк 340 по соответствующему коду вида оказанной услуги в рублях.

Приложение N 1

к порядку заполнения

налоговой декларации по налогу

на добавленную стоимость при оказании

иностранными налогоплательщиками

услуг в электронной форме,

утвержденному приказом ФНС России

от 05.12.2023 N ЕД-7-3/933@

КОДЫ

ВИДОВ УСЛУГ, ОКАЗЫВАЕМЫХ ИНОСТРАННЫМИ НАЛОГОПЛАТЕЛЬЩИКАМИ

В ЭЛЕКТРОННОЙ ФОРМЕ

|

Код

|

Наименование операции

|

|

010

|

предоставление через информационно-телекоммуникационную сеть, в том числе сеть "Интернет" (далее - информационные сети), прав на использование программного обеспечения для любых видов электронных устройств, баз данных, в том числе путем предоставления удаленного доступа к ним, включая обновления к ним и дополнительные функциональные возможности

|

|

020

|

предоставление через информационные сети прав на использование компьютерных игр, в том числе онлайн-игр, за исключением запрещенных в соответствии с законодательством государства - члена Евразийского экономического союза покупателя, в том числе путем предоставления удаленного доступа к ним, включая обновления к ним и дополнительные функциональные возможности

|

|

030

|

оказание рекламных услуг в информационных сетях, в том числе с использованием программного обеспечения для любых видов электронных устройств и баз данных, функционирующих в информационных сетях, а также предоставление в информационных сетях рекламной площади (пространства)

|

|

040

|

оказание услуг по размещению в информационных сетях предложений о приобретении (реализации) товаров (работ, услуг), имущественных прав

|

|

050

|

оказание через информационные сети услуг по предоставлению технических, организационных, информационных и иных возможностей с использованием информационных технологий и систем, для установления контактов и заключения сделок между продавцами и покупателями (включая предоставление торговой площадки, функционирующей в информационных сетях, в режиме реального времени, на которой потенциальные покупатели предлагают свою цену посредством автоматизированной процедуры и стороны извещаются о продаже путем отправляемого автоматически создаваемого сообщения)

|

|

060

|

обеспечение и (или) поддержание присутствия в информационных сетях для личных целей или в целях осуществления предпринимательской (коммерческой) деятельности, поддержка электронных ресурсов пользователей (сайтов и (или) страниц сайтов в информационных сетях), обеспечение доступа к ним других пользователей информационных сетей, предоставление пользователям возможности их модификации

|

|

070

|

хранение и обработка информации (при условии, что лицо, представившее эту информацию, имеет к ней доступ через информационные сети)

|

|

080

|

предоставление в режиме реального времени вычислительной мощности для размещения информации в информационной системе

|

|

090

|

предоставление доменных имен, оказание услуг хостинга

|

|

100

|

оказание услуг по администрированию информационных систем, сайтов в информационных сетях

|

|

110

|

оказание услуг, осуществляемых автоматическим способом через информационные сети, при вводе данных покупателем услуги, автоматизированных услуг по поиску данных, их отбору и сортировке по запросам, предоставлению указанных данных пользователям через информационные сети (включая сводки фондовых бирж в режиме реального времени, осуществление в режиме реального времени автоматизированного перевода)

|

|

120

|

предоставление через информационные сети прав на использование электронных книг (изданий) и других электронных публикаций, в том числе путем предоставления удаленного доступа к ним для просмотра или прослушивания через информационные сети

|

|

130

|

предоставление через информационные сети прав на использование информационных, образовательных материалов, в том числе путем предоставления удаленного доступа к ним для просмотра или прослушивания через информационные сети

|

|

140

|

предоставление через информационные сети прав на использование графических изображений, в том числе путем предоставления удаленного доступа к ним для просмотра или прослушивания через информационные сети

|

|

150

|

предоставление через информационные сети прав на использование музыкальных произведений с текстом или без текста, в том числе путем предоставления удаленного доступа к ним для просмотра или прослушивания через информационные сети

|

|

160

|

предоставление через информационные сети прав на использование аудиовизуальных произведений, в том числе путем предоставления удаленного доступа к ним для просмотра или прослушивания через информационные сети

|

|

170

|

оказание услуг заказчику по поиску и (или) представлению информации о потенциальных покупателях

|

|

180

|

предоставление доступа к поисковым системам в информационных сетях

|

|

190

|

оказание услуг по ведению статистики на сайтах в информационных сетях

|

|

210

|

иные операции, местом реализации которых признается территория Российской Федерации

|

Приложение N 2

к порядку заполнения

налоговой декларации по налогу

на добавленную стоимость при оказании

иностранными налогоплательщиками

услуг в электронной форме,

утвержденному приказом ФНС России

от 05.12.2023 N ЕД-7-3/933@

КОДЫ, ОПРЕДЕЛЯЮЩИЕ НАЛОГОВЫЙ ПЕРИОД

|

Код

|

Наименование

|

|

21

|

I квартал

|

|

22

|

II квартал

|

|

23

|

III квартал

|

|

24

|

IV квартал

|

Приложение N 3

к приказу ФНС России

от 05.12.2023 N ЕД-7-3/933@

ФОРМАТ

ПРЕДСТАВЛЕНИЯ В ЭЛЕКТРОННОЙ ФОРМЕ НАЛОГОВОЙ ДЕКЛАРАЦИИ

ПО НАЛОГУ НА ДОБАВЛЕННУЮ СТОИМОСТЬ ПРИ ОКАЗАНИИ ИНОСТРАННЫМИ

НАЛОГОПЛАТЕЛЬЩИКАМИ УСЛУГ В ЭЛЕКТРОННОЙ ФОРМЕ

I. ОБЩИЕ СВЕДЕНИЯ

1. Настоящий формат описывает требования к XML-файлам (далее - файл обмена) передачи в налоговые органы в электронной форме налоговой декларации по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме.

2. Номер версии настоящего формата 5.03, часть CLXIII.

II. ОПИСАНИЕ ФАЙЛА ОБМЕНА

3. Имя файла обмена должно иметь следующий вид:

R_T_A_K_O_GGGGMMDD_N, где.

R_T - префикс, принимающий значение NO_NDSIO;

A_K - идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена. Передача файла от отправителя к конечному получателю (K) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором A. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов A и K совпадают. Каждый из идентификаторов (A и K) имеет вид для налоговых органов - четырехразрядный код налогового органа;

O - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при наличии. При отсутствии ИНН - последовательность из двенадцати нулей).

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла. (Длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - XML. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML-файла должна иметь следующий вид:

<?xml version ="1.0" encoding ="windows-1251"?>

Имя файла, содержащего XML-схему файла обмена, должно иметь следующий вид:

NO_NDSIO_1_163_00_05_03_xx, где xx - номер версии схемы. Расширение имени файла - xsd.

XML-схема файла обмена приводится отдельным файлом и размещается на официальном сайте Федеральной налоговой службы в информационно-телекоммуникационной сети "Интернет".

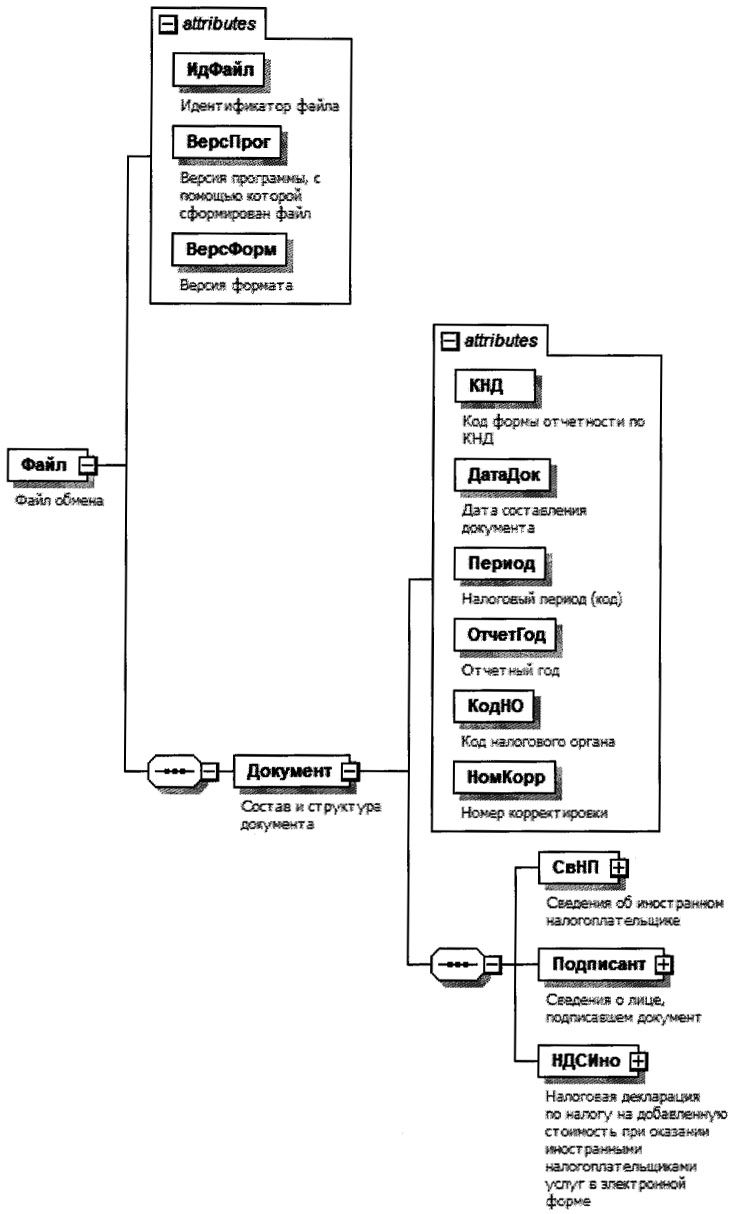

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML-файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1 - 4.16 настоящего формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента. В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом "|". Такая форма записи применяется при наличии в файле обмена только одного элемента из описанных в этой строке;

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: "С" - сложный элемент логической модели (содержит вложенные элементы), "П" - простой элемент логической модели, реализованный в виде элемента XML-файла, "А" - простой элемент логической модели, реализованный в виде атрибута элемента XML-файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: T - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде T(n-k) или T(=k), где: n - минимальное количество знаков, к - максимальное количество знаков, символ "-" - разделитель, символ "=" означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид T(0-k). В случае, если максимальное количество знаков неограничено, формат имеет вид T(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML, таких как элемент с типом "date", поле "Формат элемента" не заполняется. Для таких элементов в поле "Дополнительная информация" указывается тип базового элемента;

признак обязательности элемента определяет обязательность наличия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: "О" - наличие элемента в файле обмена обязательно; "Н" - наличие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю), то признак обязательности элемента дополняется символом "К". В случае, если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом "М".

К вышеперечисленным признакам обязательности элемента может добавляться значение "У" в случае описания в XML-схеме условий, предъявляемых к элементу в файле обмена, описанных в графе "Дополнительная информация".

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря), указывается соответствующее наименование классификатора (кодового словаря) или приводится перечень возможных значений. Для классификатора (кодового словаря) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Рисунок 1. Диаграмма структуры файла обмена

Таблица 4.1.

Файл обмена (Файл)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Идентификатор файла

|

ИдФайл

|

А

|

T(1-255)

|

ОУ

|

Содержит (повторяет) имя сформированного файла (без расширения)

|

|

Версия программы, с помощью которой сформирован файл

|

ВерсПрог

|

А

|

T(1-40)

|

О

|

|

|

Версия формата

|

ВерсФорм

|

А

|

T(1-5)

|

О

|

Принимает значение: 5.03

|

|

Состав и структура документа

|

Документ

|

С

|

О

|

Состав элемента представлен в таблице 4.2

|

Таблица 4.2

Состав и структура документа (Документ)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Код формы отчетности по КНД

|

КНД

|

А

|

T(=7)

|

ОК

|

Типовой элемент <КНДТип>. Принимает значение: 1151115

|

|

Дата составления документа

|

ДатаДок

|

А

|

T(=10)

|

О

|

Типовой элемент <ДатаТип>. Дата в формате ДД.ММ.ГГГГ

|

|

Налоговый период (код)

|

Период

|

А

|

T(=2)

|

ОК

|

Принимает значение:

21 - 1 квартал |

22 - 2 квартал |

23 - 3 квартал |

24 - 4 квартал

|

|

Отчетный год

|

ОтчетГод

|

А

|

О

|

Типовой элемент <xs:gYear>. Год в формате ГГГГ

|

|

|

Код налогового органа

|

КодНО

|

А

|

T(=4)

|

ОК

|

Типовой элемент <СОНОТип>

|

|

Номер корректировки

|

НомКорр

|

А

|

N(3)

|

О

|

Принимает значение:

0 - первичный документ,

1 - 999 - номер корректировки для корректирующего документа

|

|

Сведения об иностранном налогоплательщике

|

СвНП

|

С

|

О

|

Состав элемента представлен в таблице 4.3

|

|

|

Сведения о лице, подписавшем документ

|

Подписант

|

С

|

О

|

Состав элемента представлен в таблице 4.6

|

|

|

Налоговая декларация по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме

|

НДСИно

|

С

|

О

|

Состав элемента представлен в таблице 4.8

|

Таблица 4.3

Сведения об иностранном налогоплательщике (СвНП)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Код страны

|

ОКСМ

|

А

|

T(=3)

|

ОК

|

Типовой элемент <ОКСМТип>. Принимает значение в соответствии с Общероссийским классификатором стран мира

|

|

Номер контактного телефона

|

ТЛФ

|

А

|

T(1-20)

|

Н

|

|

|

Иностранный налогоплательщик - организация |

|

НПЮЛ

|

С

|

О

|

Состав элемента представлен в таблице 4.4

|

|

|

Иностранный налогоплательщик - физическое лицо

|

НПФЛ

|

С

|

О

|

Состав элемента представлен в таблице 4.5

|

Таблица 4.4

Иностранный налогоплательщик - организация (НПЮЛ)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Наименование иностранного налогоплательщика - организации

|

НаимОрг

|

А

|

T(1-1000)

|

О

|

|

|

ИНН иностранного налогоплательщика - организации

|

ИННЮЛ

|

А

|

T(=10)

|

О

|

Типовой элемент <ИННЮЛТип>

|

|

КПП

|

КПП

|

А

|

T(=9)

|

О

|

Типовой элемент <КППТип>

|

Таблица 4.5

Иностранный налогоплательщик - физическое лицо (НПФЛ)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

ИНН иностранного налогоплательщика - физического лица

|

ИННФЛ

|

А

|

T(=12)

|

О

|

Типовой элемент <ИННФЛТип>

|

|

Фамилия, имя, отчество (при наличии) иностранного налогоплательщика - физического лица

|

ФИО

|

С

|

О

|

Типовой элемент <ФИОТип>. Состав элемента представлен в таблице 4.16

|

Таблица 4.6

Сведения о лице, подписавшем документ (Подписант)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Признак лица, подписавшего документ

|

ПрПодп

|

А

|

T(=1)

|

ОК

|

Принимает значение:

1 - иностранный налогоплательщик |

2 - представитель иностранного налогоплательщика

|

|

Фамилия, имя, отчество (при наличии)

|

ФИО

|

С

|

О

|

Типовой элемент <ФИОТип>.

Состав элемента представлен в таблице 4.16

|

|

|

Сведения о представителе иностранного налогоплательщика

|

СвПред

|

С

|

НУ

|

Состав элемента представлен в таблице 4.7.

Элемент обязателен при <ПрПодп>=2

|

Таблица 4.7

Сведения о представителе иностранного

налогоплательщика (СвПред)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Наименование документа, подтверждающего полномочия представителя иностранного налогоплательщика

|

НаимДок

|

А

|

T(1-120)

|

О

|

Для доверенности, совершенной в электронной форме, необходимо указывать GUID доверенности

|

Таблица 4.8

Налоговая декларация по налогу на добавленную

стоимость при оказании иностранными налогоплательщиками

услуг в электронной форме (НДСИно)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Сумма налога, подлежащая уплате в бюджет

|

СумНалПУ

|

С

|

О

|

Состав элемента представлен в таблице 4.9

|

|

|

Расчет суммы налога, подлежащей уплате в бюджет

|

РасчНал

|

С

|

НМУ

|

Состав элемента представлен в таблице 4.10.

Элемент обязателен при отсутствии элемента <УслНеНал>

|

|

|

Сведения (информация) об оказанных иностранными налогоплательщиками услугах в электронной форме, не подлежащих налогообложению (освобождаемых от налогообложения) налогом на добавленную стоимость

|

УслНеНал

|

С

|

НМУ

|

Состав элемента представлен в таблице 4.13.

Элемент обязателен при отсутствии элемента <РасчНал>

|

Таблица 4.9

Сумма налога, подлежащая уплате в бюджет (СумНалПУ)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Код по ОКТМО

|

ОКТМО

|

А

|

T(8-11)

|

ОК

|

Типовой элемент <ОКТМОТип>.

Принимает значение в соответствии с Общероссийским классификатором территорий муниципальных образований

|

|

Код бюджетной классификации

|

КБК

|

А

|

T(=20)

|

ОК

|

Типовой элемент <КБКТип>.

Принимает значение в соответствии с Классификатором кодов классификации доходов бюджетов Российской Федерации

|

|

Общая стоимость услуг в рублях

|

ОбщСтоимУслугР

|

А

|

N(15)

|

О

|

|

|

Общая сумма налога, подлежащая уплате в бюджет в рублях

|

ОбщСумИсчисл

|

А

|

N(15)

|

О

|

Таблица 4.10

Расчет суммы налога, подлежащей уплате в бюджет (РасчНал)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Признак иностранного налогоплательщика

|

ПризИО

|

А

|

T(=1)

|

ОК

|

Принимает значение:

1 - иностранный налогоплательщик |

2 - иностранный налогоплательщик-посредник (налоговый агент)

|

|

Расчет суммы налога, подлежащей уплате в бюджет по коду вида оказанной услуги

|

РасчНалКод

|

С

|

ОМ

|

Состав элемента представлен в таблице 4.11

|

Таблица 4.11

Расчет суммы налога, подлежащей уплате в бюджет по коду вида

оказанной услуги (РасчНалКод)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Код вида оказанной услуги

|

КодУслуг

|

А

|

T(=3)

|

ОК

|

Принимает значения в соответствии с кодами видов услуг, оказываемых иностранными налогоплательщиками в электронной форме, приведенными в приложении N 1 к порядку заполнения налоговой декларации по налогу на добавленную стоимость при оказании иностранными налогоплательщиками услуг в электронной форме, утвержденному настоящим приказом (далее - Порядок заполнения)

|

|

Итоговая стоимость услуг с учетом суммы налога по соответствующему коду вида оказанной услуги в рублях

|

ИтогСтоимУслугР

|

А

|

N(15)

|

О

|

|

|

Расчетная налоговая ставка, %

|

НалСтав

|

А

|

N(4.2)

|

ОК

|

Принимает значение: 15.25 | 16.67

|

|

Сумма налога по соответствующему коду вида оказанной услуги в рублях

|

СумНал

|

А

|

N(14)

|

О

|

|

|

Стоимость услуг с учетом суммы налога по коду валюты платежа

|

СтоимУслугВ

|

С

|

ОМ

|

Состав элемента представлен в таблице 4.12

|

Таблица 4.12

Стоимость услуг с учетом суммы налога по коду валюты

платежа (СтоимУслугВ)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Стоимость услуг с учетом суммы налога в валюте платежа

|

СтоимУслуг

|

А

|

N(15)

|

О

|

|

|

Код валюты

|

ОКВ

|

А

|

T(=3)

|

ОК

|

Типовой элемент <ОКВТип>.

Принимает значение в соответствии с Общероссийским классификатором валют

|

|

Официальный курс рубля на последний день налогового периода

|

КурсРубПер

|

А

|

N(10.4)

|

О

|

|

|

Стоимость услуг с учетом суммы налога по соответствующему коду вида оказанной услуги в рублях

|

СтоимУслугР

|

А

|

N(15)

|

О

|

Таблица 4.13

Сведения (информация) об оказанных

иностранными налогоплательщиками услугах в электронной

форме, не подлежащих налогообложению (освобождаемых

от налогообложения) налогом на добавленную

стоимость (УслНеНал)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Признак иностранного налогоплательщика

|

ПризИО

|

А

|

T(=1)

|

ОК

|

Принимает значение:

1 - иностранный налогоплательщик |

2 - иностранный налогоплательщик-посредник (налоговый агент)

|

|

Сведения (информация) об услугах в электронной форме, не подлежащих налогообложению (освобождаемых от налогообложения) налогом на добавленную стоимость, по коду вида оказанной услуги

|

УслНеНалКод

|

С

|

ОМ

|

Состав элемента представлен в таблице 4.14

|

Таблица 4.14

Сведения (информация) об услугах в электронной

форме, не подлежащих налогообложению (освобождаемых

от налогообложения) налогом на добавленную стоимость,

по коду вида оказанной услуги (УслНеНалКод)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Код вида оказанной услуги

|

КодУслуг

|

А

|

T(=3)

|

ОК

|

Принимает значения в соответствии с кодами видов услуг, оказываемых иностранными налогоплательщиками в электронной форме, приведенными в приложении N 1 к Порядку заполнения

|

|

Итоговая стоимость услуг по соответствующему коду вида оказанной услуги в рублях

|

ИтогСтоимУслугР

|

А

|

N(15)

|

О

|

|

|

Стоимость услуг по коду валюты платежа

|

СтоимУслугВ

|

С

|

ОМ

|

Состав элемента представлен в таблице 4.15

|

Таблица 4.15

Стоимость услуг по коду валюты платежа (СтоимУслугВ)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Стоимость услуг в валюте платежа

|

СтоимУслуг

|

А

|

N(15)

|

О

|

|

|

Код валюты

|

ОКБ

|

А

|

T(=3)

|

ОК

|

Типовой элемент <ОКВТип>. Принимает значение в соответствии с Общероссийским классификатором валют

|

|

Официальный курс рубля на последний день налогового периода

|

КурсРубПер

|

А

|

N(10.4)

|

О

|

|

|

Стоимость услуг по соответствующему коду вида оказанной услуги в рублях

|

СтоимУслугР

|

А

|

N(15)

|

О

|

Таблица 4.16

Фамилия, имя, отчество (ФИОТип)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Фамилия

|

Фамилия

|

А

|

T(1-60)

|

О

|

|

|

Имя

|

Имя

|

А

|

T(1-60)

|

О

|

|

|

Отчество

|

Отчество

|

А

|

T(1-60)

|

Н

|