См. Документы Федеральной налоговой службы Российской Федерации

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 21 мая 2021 г. N БС-4-11/7032

О НАПРАВЛЕНИИ РЕКОМЕНДУЕМЫХ ФОРМ ДОКУМЕНТОВ

Федеральная налоговая служба в связи с вступлением с 21.05.2021 года в силу положений Федерального закона от 20.04.2021 N 100-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации" направляет рекомендуемые формы документов, используемых при применении упрощенного порядка получения налоговых вычетов по налогу на доходы физических лиц, а также формат представления заявления о получении налоговых вычетов по налогу на доходы физических лиц в упрощенном порядке через личный кабинет налогоплательщика в электронной форме.

Управлениям ФНС России по субъектам Российской Федерации необходимо довести настоящее письмо до подведомственных налоговых органов.

Действительный

государственный советник

Российской Федерации

2 класса

С.Л.БОНДАРЧУК

Приложение N 1

к приказу ФНС России

от _______ 2021 г. N _____

Форма по КНД 1150117

|

В

|

|||

|

Код налогового органа

|

|||

|

от

|

|||

|

Фамилия

|

|||

|

Имя

|

|||

|

Отчество <1>

|

|||

|

ИНН

|

|||

|

контактный телефон: ________________________

|

|||

|

Заявление N _______

о получении налоговых вычетов по налогу на доходы физических лиц в упрощенном порядке

|

||

|

дата

|

||

|

На основании пункта 2 статьи 221.1 Налогового кодекса Российской Федерации прошу предоставить мне за ____ год в упрощенном порядке <2>:

|

||

|

1 - инвестиционный налоговый вычет, предусмотренный подпунктом 2 пункта 1 статьи 219.1 Налогового кодекса Российской Федерации;

2 - имущественные налоговые вычеты, предусмотренные подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации;

3 - имущественные налоговые вычеты, предусмотренные подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в сумме неиспользованного в предыдущих налоговых периодах остатка имущественных налоговых вычетов

|

|

|

Реквизиты индивидуального инвестиционного счета в случае заявления права на получение инвестиционного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1 Налогового кодекса Российской Федерации <3>:

|

||

|

Профессиональный участник рынка ценных бумаг:

Наименование: ____________________________________________________________,

ИНН _______________, КПП _____________

Дата открытия счета __.__.____, номер договора _______________________________

Дата заключения договора __._.____

Сумма денежных средств, внесенных на индивидуальный инвестиционный счет ___________ руб. __ коп.

Сумма внесенных на индивидуальный инвестиционный счет денежных средств, в отношении которых заявлено право на получение налогового вычета ___________ руб. <4> __ коп.

|

||

|

Сведения, подтверждающие право на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в сумме фактически произведенных налогоплательщиком расходов <5>:

|

||

|

Данные об объекте недвижимого имущества:

Вид объекта недвижимого имущества <6>: ____________________________________

Кадастровый номер объекта недвижимого имущества: __________________________;

Стоимость недвижимого имущества в соответствии с договором: ___________ руб. __ коп.;

Сумма расходов на приобретение недвижимого имущества, в отношении которых заявлено право на получение налогового вычета ___________ руб. __ коп. <3>;

Сумма расходов на погашение процентов, в отношении которых заявлено право на получение налогового вычета __________ руб. __ коп. <3>

|

||

|

Данные о кредитной организации:

Наименование ____________________________________________________________

ИНН ___________________________, КПП ____________________.

|

||

|

Сведения, подтверждающие право на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в сумме неиспользованного в предыдущих налоговых периодах остатка имущественных налоговых вычетов <7>:

|

||

|

Данные об объекте недвижимого имущества:

Вид объекта недвижимого имущества <5>:

Кадастровый номер объекта недвижимого имущества: __________________________;

Сумма остатка имущественного налогового вычета по расходам на приобретение недвижимого имущества, перешедшего с предыдущих налоговых периодов, в отношении которых заявлено право на получение налогового вычета ___________ руб. __ коп. <3>

Сумма остатка имущественного налогового вычета по расходам на погашение процентов, перешедшего с предыдущих налоговых периодов, в отношении которых заявлено право на получение налогового вычета ___________ руб. __ коп. <3>

|

||

|

Сумму излишне уплаченного налога на доходы физических лиц в связи с предоставлением налогового вычета по налогу на доходы физических лиц по данному заявлению прошу перечислить на банковский счет по следующим реквизитам:

|

||

|

Наименование банка _______________________________________________________

БИК _____________________________________________________________________

Номер счета налогоплательщика _____________________________________________

|

||

|

Получатель

|

|

|

(Фамилия, имя, отчество <1> получателя) <8>

|

|

/

|

|||

|

подпись

|

(фамилия, имя, отчество <1> налогоплательщика) <8>

|

--------------------------------

<1> Отчество указывается при наличии.

<2> Нужное указать.

<3> Заполняется в случае заявления права на получение инвестиционного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1 Налогового кодекса Российской Федерации, в упрощенном порядке.

<4> Определяется с учетом ограничений, установленных статьей 219.1 и статьей 220 Налогового кодекса Российской Федерации, а также с учетом общей суммы налогооблагаемых доходов, к которым возможно применение налоговых вычетов, и предоставленных за налоговый период налоговых вычетов в порядке, предусмотренном пунктом 2 статьи 219, пунктами 7, 8 статьи 220 Налогового кодекса Российской Федерации.

<5> Заполняется в случае заявления права на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в упрощенном порядке.

<6> Указывается объект недвижимого имущества, по которому заявляется налоговый вычет: 1 - жилой дом, 2 - квартира, 3 - комната, 4 - доля (доли) в жилом доме, квартире, комнате, земельном участке, 6 - земельный участок, на котором расположен приобретенный жилой дом, 7 - жилой дом с земельным участком.

<7> Заполняется в случае заявления права на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в сумме неиспользованного в предыдущих налоговых периодах остатка имущественных налоговых вычетов.

<8> Заполняется полностью, без сокращений.

Приложение N 2

к приказу ФНС России

от _______ 2021 г. N _____

Форма по КНД 1125153

|

(ИНН, фамилия, имя, отчество <1> налогоплательщика)

|

|

|

Сообщение N _________

о невозможности получения имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в упрощенном порядке

|

|||

|

дата

|

|||

|

,

|

|||

|

(наименование налогового органа)

|

|||

|

рассмотрев поступившие __.__.____ г. в порядке, предусмотренном пунктом 3 статьи 221.1 Налогового кодекса Российской Федерации, от банка _________________________________________________________________________

наименование банка

ИНН ___________, КПП ________ сведения, сообщает о невозможности получения налогоплательщиком ______________________________________________________

(ИНН, фамилия, имя, отчество <1>)

|

|||

|

имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в упрощенном порядке по причине(ам) (нужные варианты отметить):

|

|||

|

1 - отсутствие в налоговых органах информации о зарегистрированном праве собственности на объект недвижимого имущества, указанный в поступивших от банка сведениях;

|

||

|

2 - несоответствие имеющейся в налоговых органах информации о собственнике объекта недвижимого имущества с информацией, содержащейся в поступивших от банка сведениях;

|

||

|

3 - несоответствие имеющейся в налоговых органах информации о кадастровом номере объекта недвижимого имущества с информацией, содержащейся в поступивших от банка сведениях;

|

||

|

4 - получение имущественных налоговых вычетов ранее в отношении иного объекта недвижимого имущества в полном объеме;

|

||

|

5 - предоставление в отношении указанных в поступивших от банка сведениях расходов на приобретение объекта недвижимого имущества и (или) погашения целевого кредита, имущественных налоговых вычетов на основании налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ);

|

||

|

6 - отсутствие в налоговых органах информации о налогооблагаемом доходе физического лица, к которому возможно применение налоговых вычетов;

|

||

|

7 - отсутствие сведений о счете в банке для перечисления денежных средств налогоплательщику;

|

||

|

8 - иные причины:

|

||

|

(указать причины)

|

|||

--------------------------------

<1> Отчество указывается при наличии.

Приложение N 3

к приказу ФНС России

от _______ 2021 г. N _____

Форма по КНД 1125154

|

(ИНН, фамилия, имя, отчество <1> налогоплательщика)

|

|

|

Сообщение N _________

о невозможности получения инвестиционного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1 Налогового кодекса Российской Федерации, в упрощенном порядке

|

|||

|

дата

|

|||

|

,

|

|||

|

(наименование налогового органа)

|

|||

|

рассмотрев поступившие __.__.____ г. в порядке, предусмотренном пунктом 3 статьи 221.1 Налогового кодекса Российской Федерации, от налогового агента _________________________________________________________________________

наименование налогового агента

ИНН ___________, КПП ________ сведения, сообщает о невозможности получения налогоплательщиком ______________________________________________________

(ИНН, фамилия, имя, отчество <1>)

|

|||

|

инвестиционного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1 Налогового кодекса Российской Федерации, в упрощенном порядке по причине(ам) (нужные варианты отметить):

|

|||

|

1 отсутствие в налоговых органах информации об индивидуальном инвестиционном счете, указанном в поступивших от налогового агента сведениях;

|

||

|

2 - несоблюдение ограничений, установленных подпунктом 3 пункта 3 статьи 219.1 Налогового кодекса Российской Федерации;

|

||

|

3 - предоставление в отношении денежных средств, внесенных на указанный в поступивших от налогового агента сведениях индивидуальный инвестиционный счет, инвестиционного налогового вычета на основании налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ);

|

||

|

4 - отсутствие в налоговых органах информации о налогооблагаемом доходе физического лица, к которому возможно применение налогового вычета;

|

||

|

5 - отсутствие в налоговых органах сведений о счете в банке для перечисления денежных средств налогоплательщику;

|

||

|

6 - иные причины:

|

||

|

(указать причины)

|

|||

--------------------------------

<1> Отчество указывается при наличии.

Приложение N 4

к приказу ФНС России

от _______ 2021 г. N _____

ФОРМАТ

ПРЕДСТАВЛЕНИЯ ЗАЯВЛЕНИЯ О ПОЛУЧЕНИИ НАЛОГОВЫХ ВЫЧЕТОВ

ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В УПРОЩЕННОМ ПОРЯДКЕ

ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА В ЭЛЕКТРОННОЙ ФОРМЕ

I. ОБЩИЕ СВЕДЕНИЯ

1. Настоящий формат описывает требования к XML файлам (далее - файл обмена) передачи в налоговые органы заявления о получении налоговых вычетов по налогу на доходы физических лиц в упрощенном порядке через личный кабинет налогоплательщика в электронной форме.

2. Номер версии настоящего формата 5.01, часть CCXLIV.

II. ОПИСАНИЕ ФАЙЛА ОБМЕНА

3. Имя файла обмена должно иметь следующий вид:

R_T_A_K_O_GGGGMMDD_N, где:

R_T - префикс, принимающий значение ON_ZVPVICH;

A_K - идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена. Передача файла от отправителя к конечному получателю (K) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором A. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов A и K совпадают. Каждый из идентификаторов (A и K) имеет вид для налоговых органов - четырехразрядный код налогового органа;

O - идентификатор отправителя информации, имеет вид:

для физических лиц - двенадцатиразрядный код (ИНН физического лица).

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла. (Длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

<?xml version="1.0" encoding="windows-1251"?>

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

ON_ZVPVICH_1_244_00_05_01_xx, где xx - номер версии схемы.

Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом и размещается на официальном сайте Федеральной налоговой службы в информационной-телекоммуникационной сети "Интернет".

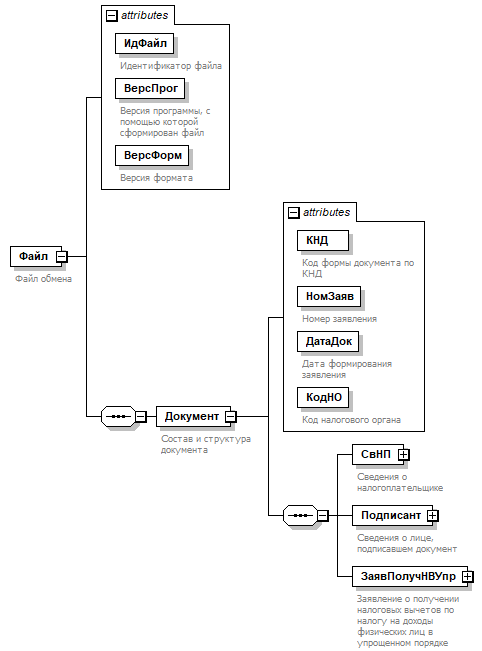

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1 - 4.13 настоящего формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента. В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом "|". Такая форма записи применяется при наличии в файле обмена только одного элемента из описанных в этой строке;

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: "С" - сложный элемент логической модели (содержит вложенные элементы), "П" - простой элемент логической модели, реализованный в виде элемента XML файла, "А" - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: T - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде T(n-k) или T(=k), где: n - минимальное количество знаков, k - максимальное количество знаков, символ "-" - разделитель, символ "=" означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид T(0-k). В случае, если максимальное количество знаков неограничено, формат имеет вид Т(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML, например, элемент с типом "date", поле "Формат элемента" не заполняется. Для таких элементов в поле "Дополнительная информация" указывается тип базового элемента;

признак обязательности элемента определяет обязательность наличия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: "О" - наличие элемента в файле обмена обязательно; "Н" - наличие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом "К". Например, "ОК". В случае если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом "М". Например, "НМ" или "ОКМ".

К вышеперечисленным признакам обязательности элемента может добавляться значение "У" в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе "Дополнительная информация". Например, "НУ" или "ОКУ";

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Рисунок 1. Диаграмма структуры файла обмена

Таблица 4.1

Файл обмена (Файл)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Идентификатор файла

|

ИдФайл

|

А

|

T(1-255)

|

ОУ

|

Содержит (повторяет) имя сформированного файла (без расширения)

|

|

Версия программы, с помощью которой сформирован файл

|

ВерсПрог

|

А

|

T(1-40)

|

О

|

|

|

Версия формата

|

ВерсФорм

|

А

|

T(1-5)

|

О

|

Принимает значение: 5.01

|

|

Состав и структура документа

|

Документ

|

С

|

О

|

Состав элемента представлен в таблице 4.2

|

Таблица 4.2

Состав и структура документа (Документ)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Код формы документа по КНД

|

КНД

|

А

|

T(=7)

|

ОК

|

Типовой элемент <КНДТип>.

Принимает значение: 1150117

|

|

Номер заявления

|

НомЗаяв

|

А

|

T(1-9)

|

О

|

|

|

Дата формирования заявления

|

ДатаДок

|

А

|

T(=10)

|

О

|

Типовой элемент <ДатаТип>.

Дата в формате ДД.ММ.ГГГГ

|

|

Код налогового органа

|

КодНО

|

А

|

T(=4)

|

ОК

|

Типовой элемент <СОНОТип>

|

|

Сведения о налогоплательщике

|

СвНП

|

С

|

О

|

Состав элемента представлен в таблице 4.3

|

|

|

Сведения о лице, подписавшем документ

|

Подписант

|

С

|

О

|

Состав элемента представлен в таблице 4.5

|

|

|

Заявление о получении налоговых вычетов по налогу на доходы физических лиц в упрощенном порядке

|

ЗаявПолучНВУпр

|

С

|

О

|

Состав элемента представлен в таблице 4.6

|

Таблица 4.3

Сведения о налогоплательщике (СвНП)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Налогоплательщик - физическое лицо

|

НПФЛ

|

С

|

О

|

Состав элемента представлен в таблице 4.4

|

Таблица 4.4

Налогоплательщик - физическое лицо (НПФЛ)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

ИНН физического лица

|

ИННФЛ

|

А

|

T(=12)

|

О

|

Типовой элемент <ИННФЛТип>

|

|

Номер контактного телефона

|

Тлф

|

А

|

T(1-20)

|

Н

|

|

|

Фамилия, имя, отчество физического лица

|

ФИОФЛ

|

С

|

О

|

Типовой элемент <ФИОТип>.

Состав элемента представлен в таблице 4.13

|

Таблица 4.5

Сведения о лице, подписавшем документ (Подписант)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Признак лица, подписавшего документ

|

ПрПодп

|

А

|

T(=1)

|

ОК

|

Принимает значение:

1 - налогоплательщик

|

|

Фамилия, имя, отчество физического лица

|

ФИОФЛ

|

С

|

О

|

Типовой элемент <ФИОТип>.

Состав элемента представлен в таблице 4.13

|

Таблица 4.6

Заявление о получении налоговых вычетов по налогу на доходы

физических лиц в упрощенном порядке (ЗаявПолучНВУпр)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Год получения налоговых вычетов

|

ГодПолучВыч

|

А

|

О

|

Типовой элемент <xs:gYear>.

Год в формате ГГГГ

|

|

|

Сведения о налоговом вычете

|

СвНалогВыч

|

С

|

О

|

Состав элемента представлен в таблице 4.7

|

|

|

Реквизиты банковского счета для перечисления суммы излишне уплаченного налога на доходы физических лиц в связи с предоставлением налогового вычета по налогу на доходы физических лиц

|

РеквБанкСчет

|

С

|

О

|

Состав элемента представлен в таблице 4.11

|

Таблица 4.7

Сведения о налоговом вычете (СвНалогВыч)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Признак налогового вычета

|

ПрНалогВыч

|

А

|

T(=1)

|

ОК

|

Принимает значение:

1 - инвестиционный налоговый вычет, предусмотренный подпунктом 2 пункта 1 статьи 219.1 Налогового кодекса Российской Федерации, в упрощенном порядке |

2 - имущественные налоговые вычеты, предусмотренные подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в упрощенном порядке |

3 - имущественные налоговые вычеты, предусмотренные подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в сумме неиспользованного в предыдущих налоговых периодах остатка имущественных налоговых вычетов

|

|

Реквизиты индивидуального инвестиционного счета в случае заявления права на получение инвестиционного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1 Налогового кодекса Российской Федерации |

|

РеквИИС

|

С

|

ОУ

|

Состав элемента представлен в таблице 4.8.

Элемент заполняется при <ПрНалогВыч>=1

|

|

|

Сведения, подтверждающие право на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в сумме фактически произведенных налогоплательщиком расходов |

|

СведИмВычФакт

|

С

|

ОУ

|

Состав элемента представлен в таблице 4.9.

Элемент заполняется при <ПрНалогВыч>=2

|

|

|

Сведения, подтверждающие право на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в сумме неиспользованного в предыдущих налоговых периодах остатка имущественных налоговых вычетов

|

СведИмВычСумОст

|

С

|

ОУ

|

Состав элемента представлен в таблице 4.10.

Элемент заполняется при <ПрНалогВыч>=3

|

Таблица 4.8

Реквизиты индивидуального инвестиционного счета в случае

заявления права на получение инвестиционного налогового

вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1

Налогового кодекса Российской Федерации (РеквИИС)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Дата открытия счета

|

ДатаИИС

|

А

|

T(=10)

|

О

|

Типовой элемент <ДатаТип>.

Дата в формате ДД.ММ.ГГГГ

|

|

Номер договора

|

НомДог

|

А

|

T(1-25)

|

О

|

|

|

Дата заключения договора

|

ДатаДог

|

А

|

T(=10)

|

О

|

Типовой элемент <ДатаТип>.

Дата в формате ДД.ММ.ГГГГ

|

|

Сумма денежных средств, внесенных на индивидуальный инвестиционный счет

|

СуммаВнес

|

А

|

N(9.2)

|

О

|

|

|

Сумма внесенных на индивидуальный инвестиционный счет денежных средств, в отношении которых заявлено право на получение налогового вычета

|

СуммаВнесВыч

|

А

|

N(9.2)

|

О

|

|

|

Профессиональный участник рынка ценных бумаг

|

ПрофУчРЦБ

|

С

|

О

|

Типовой элемент <ЮЛТип>.

Состав элемента представлен в таблице 4.12

|

Таблица 4.9

Сведения, подтверждающие право на получение

имущественных налоговых вычетов, предусмотренных

подпунктами 3 и (или) 4 пункта 1 статьи 220

Налогового кодекса Российской Федерации, в сумме

фактически произведенных налогоплательщиком

расходов (СведИмВычФакт)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Код наименования объекта

|

КодНаимОб

|

А

|

T(=1)

|

ОК

|

Принимает значение:

1 - жилой дом |

2 - квартира |

3 - комната |

4 - доля (доли) в жилом доме, квартире, комнате, земельном участке |

6 - земельный участок, на котором расположен приобретенный жилой дом|

7 - жилой дом с земельным участком

|

|

Кадастровый номер объекта недвижимого имущества

|

КадастрНомер

|

А

|

T(1-100)

|

О

|

|

|

Стоимость недвижимого имущества в соответствии с договором

|

СтоимНИДогов

|

А

|

N(15.2)

|

Н

|

|

|

Сумма расходов на приобретение недвижимого имущества, в отношении которых заявлено право на получение налогового вычета

|

СумРасхНИВыч

|

А

|

N(15.2)

|

НУ

|

Обязателен при отсутствии элемента <СумРасхПроц>

|

|

Сумма расходов на погашение процентов, в отношении которых заявлено право на получение налогового вычета

|

СумРасхПроц

|

А

|

N(15.2)

|

НУ

|

Обязателен при отсутствии элемента <СумРасхНИВыч>

|

|

Данные о кредитной организации

|

ДанКредОрг

|

С

|

О

|

Типовой элемент <ЮЛТип>.

Состав элемента представлен в таблице 4.12

|

Таблица 4.10

Сведения, подтверждающие право на получение

имущественных налоговых вычетов, предусмотренных

подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового

кодекса Российской Федерации, в сумме неиспользованного

в предыдущих налоговых периодах остатка имущественных

налоговых вычетов (СведИмВычСумОст)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Код наименования объекта

|

КодНаимОб

|

А

|

T(=1)

|

ОК

|

Принимает значение:

1 - жилой дом |

2 - квартира |

3 - комната |

4 - доля (доли) в жилом доме, квартире, комнате, земельном участке |

6 - земельный участок, на котором расположен приобретенный жилой дом |

7 - жилой дом с земельным участком

|

|

Кадастровый номер объекта недвижимого имущества

|

КадастрНомер

|

А

|

T(1-100)

|

О

|

|

|

Сумма остатка имущественного налогового вычета по расходам на приобретение недвижимого имущества, перешедшего с предыдущих налоговых периодов, в отношении которых заявлено право на получение налогового вычета

|

СумОстИмВыч

|

А

|

N(15.2)

|

НУ

|

Обязателен при отсутствии элемента <СумОстПроц>

|

|

Сумма остатка имущественного налогового вычета по расходам на погашение процентов, перешедшего с предыдущих налоговых периодов, в отношении которых заявлено право на получение налогового вычета

|

СумОстПроц

|

А

|

N(15.2)

|

НУ

|

Обязателен при отсутствии элемента <СумОстИмВыч>

|

Таблица 4.11

Реквизиты банковского счета для перечисления

суммы излишне уплаченного налога на доходы физических лиц

в связи с предоставлением налогового вычета по налогу

на доходы физических лиц (РеквБанкСчет)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Наименование банка

|

НаимБанк

|

А

|

T(1-255)

|

О

|

|

|

Банковский идентификационный код

|

БИК

|

А

|

T(=9)

|

О

|

Типовой элемент <БИКТип>

|

|

Номер счета налогоплательщика

|

НомерСчНП

|

А

|

T(=20)

|

О

|

Типовой элемент <КорСчТип>

|

|

Получатель

|

Получатель

|

С

|

О

|

Типовой элемент <ФИОТип>.

Состав элемента представлен в таблице 4.13

|

Таблица 4.12

Сведения об организации (ЮЛТип)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Наименование организации

|

НаимОрг

|

А

|

T(1-1000)

|

О

|

|

|

ИНН организации

|

ИННЮЛ

|

А

|

T(=10)

|

О

|

Типовой элемент <ИННЮЛТип>

|

|

КПП

|

КПП

|

А

|

T(=9)

|

О

|

Типовой элемент <КППТип>

|

Таблица 4.13

Фамилия, имя, отчество (ФИОТип)

|

Наименование элемента

|

Сокращенное наименование (код) элемента

|

Признак типа элемента

|

Формат элемента

|

Признак обязательности элемента

|

Дополнительная информация

|

|

Фамилия

|

Фамилия

|

А

|

T(1-60)

|

О

|

|

|

Имя

|

Имя

|

А

|

T(1-60)

|

О

|

|

|

Отчество

|

Отчество

|

А

|

T(1-60)

|

Н

|