См. Документы Центрального Банка Российской Федерации

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 21 августа 2023 г. N 6513-У

О ВНЕСЕНИИ ИЗМЕНЕНИЙ

В ПОЛОЖЕНИЕ БАНКА РОССИИ ОТ 16 НОЯБРЯ 2021 ГОДА N 781-П

"О ТРЕБОВАНИЯХ К ФИНАНСОВОЙ УСТОЙЧИВОСТИ

ПЛАТЕЖЕСПОСОБНОСТИ СТРАХОВЩИКОВ"

На основании подпункта 7 пункта 1 статьи 4.1, пунктов 2, 4.1, 4.2 статьи 25 и пунктов 2 и 5 статьи 26 Закона Российской Федерации от 27 ноября 1992 года N 4015-1 "Об организации страхового дела в Российской Федерации", статьи 20 Федерального закона от 29 ноября 2007 года N 286-ФЗ "О взаимном страховании", пункта 5 статьи 2, пункта 4 части 2 статьи 8 Федерального закона от 2 ноября 2013 года N 293-ФЗ "Об актуарной деятельности в Российской Федерации":

1. Внести в Положение Банка России от 16 ноября 2021 года N 781-П "О требованиях к финансовой устойчивости и платежеспособности страховщиков" <1> следующие изменения:

--------------------------------

<1> Зарегистрировано Минюстом России 4 апреля 2022 года, регистрационный N 68049, с изменениями, внесенными Указанием Банка России от 22 сентября 2022 года N 6252-У (зарегистрировано Минюстом России 8 ноября 2022 года, регистрационный N 70854).

1.1. В пункте 1.1:

абзац четвертый после слов "принятых в перестрахование" дополнить словами "(далее - договор входящего перестрахования)";

абзац пятый изложить в следующей редакции:

"права требования из договоров перестрахования, заключенных с перестраховщиком, в том числе с акционерным обществом "Российское агентство по страхованию экспортных кредитов и инвестиций" в соответствии с пунктом 2.2 части 20 статьи 46.1 Федерального закона от 8 декабря 2003 года N 164-ФЗ "Об основах государственного регулирования внешнеторговой деятельности", в которых страховщик выступает перестрахователем (далее соответственно - перестраховщик, договор исходящего перестрахования), если денежные потоки по ним указаны в абзацах втором, четвертом, пятом и восьмом подпункта 5.6.5 пункта 5.6 настоящего Положения;";

в абзаце седьмом слово "Банком" заменить словом "Банка".

1.2. В пункте 1.4:

подпункт 1.4.5 дополнить абзацем следующего содержания:

"если договор входящего перестрахования заключен в рамках соглашений о перестраховочных пулах, предусмотренных пунктом 3 статьи 21.1 Федерального закона от 25 апреля 2002 года N 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств" (далее - Федеральный закон "Об обязательном страховании гражданской ответственности владельцев транспортных средств"), частью 2 статьи 23 Федерального закона от 27 июля 2010 года N 225-ФЗ "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте" (далее - Федеральный закон "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте"), частью 3 статьи 24 Федерального закона от 14 июня 2012 года N 67-ФЗ "Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном" (далее - Федеральный закон "Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном") (далее при совместном упоминании - соглашения о перестраховочных пулах по обязательным видам страхования), то верхней границей договора является дата окончания периода действия страхового покрытия;";

дополнить подпунктом 1.4.6 следующего содержания:

"1.4.6. в состав активов вместо долей участия в уставном капитале общества с ограниченной ответственностью, доля участия страховой организации в уставном капитале которого составляет 100 процентов (далее - Общество), включаются обыкновенные акции, одновременно соответствующие на расчетную дату условиям, указанным в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения, аналитический учет которых осуществляется на счетах бухгалтерского учета, кроме забалансовых счетов, в составе активов Общества (далее - обыкновенные акции, принадлежащие Обществу) в соответствии с приказом Минфина России от 31 октября 2000 года N 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению" (признан не нуждающимся в государственной регистрации, письмо Минюста России от 9 ноября 2000 года N 95 5 8-ЮД, с изменениями, внесенными приказами Минфина России от 7 мая 2003 года N 38н (признан не нуждающимся в государственной регистрации, письмо Минюста России от 16 мая 2003 года N 07/4892-ЮД), от 18 сентября 2006 года N 115н (признан не нуждающимся в государственной регистрации, письмо Минюста России от 27 октября 2006 года N 01/9423-СВ), от 8 ноября 2010 года N 142н (признан не нуждающимся в государственной регистрации, письмо Минюста России от 10 декабря 2010 года N 01/28429-ДК), при одновременном выполнении следующих условий на расчетную дату:

права Общества на владение обыкновенными акциями, принадлежащими Обществу, учитываются в специализированном депозитарии;

стоимость обыкновенных акций, принадлежащих Обществу, определенная в соответствии с пунктом 3.8(1) настоящего Положения на расчетную дату, превышает 45 миллиардов рублей;

основным и единственным видом хозяйственной деятельности Общества является деятельность по вложениям в ценные бумаги, относящаяся в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД) к коду 64.99.11;

Общество не является кредитной организацией или некредитной финансовой организацией;

на расчетную дату у Общества отсутствуют права требования и обязательства по договорам, являющимся производными финансовыми инструментами, а также по поставке активов по сделкам;

на расчетную дату у Общества отсутствуют вложения в доли участия в уставном капитале обществ с ограниченной ответственностью, ценные бумаги, за исключением обыкновенных акций, принадлежащих Обществу, и активов, полученных от эмитентов указанных обыкновенных акций в качестве дивидендов;

суммарная величина активов Общества согласно данным бухгалтерского учета, кроме обыкновенных акций, принадлежащих Обществу, прав требования Общества к эмитенту обыкновенных акций, принадлежащих Обществу, по выплате дивидендов, активов, полученных от такого эмитента в качестве дивидендов в течение 6 месяцев до расчетной даты, и обязательств Общества, кроме задолженности перед страховой организацией по распределению чистой прибыли Общества, на расчетную дату составляет менее 0,01 процента от стоимости обыкновенных акций, принадлежащих Обществу, определенной в соответствии с пунктом 3.8(1) настоящего Положения на расчетную дату;

обыкновенные акции, принадлежащие Обществу, непрерывно учитываются в составе активов Общества согласно данным бухгалтерского учета в течение 3 лет до расчетной даты;

доли участия в уставном капитале Общества непрерывно учитываются в составе активов страховой организации согласно данным бухгалтерского учета в течение 2 лет до расчетной даты;

в отношении годовой (промежуточной) бухгалтерской (финансовой) отчетности Общества, требования к которой установлены в статье 13 Федерального закона от 6 декабря 2011 года N 402-ФЗ "О бухгалтерском учете", на конец года (квартала), предшествующего расчетной дате, выражено немодифицированное мнение в аудиторском заключении, составленном аудиторской организацией, а начиная с годовой отчетности за 2023 год - аудиторской организацией, сведения о которой внесены Банком России в реестр аудиторских организаций, оказывающих аудиторские услуги общественно значимым организациям на финансовом рынке.".

1.3. В пункте 2.6:

сноску 1 к абзацу третьему изложить в следующей редакции:

"<1> Пункт 3 статьи 21.1 Федерального закона "Об обязательном страховании гражданской ответственности владельцев транспортных средств", часть 2 статьи 23 Федерального закона "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте", часть 4 статьи 10 Федерального закона от 25 июля 2011 года N 260-ФЗ "О государственной поддержке в сфере сельскохозяйственного страхования и о внесении изменений в Федеральный закон "О развитии сельского хозяйства" (далее - Федеральный закон "О государственной поддержке в сфере сельскохозяйственного страхования и о внесении изменений в Федеральный закон "О развитии сельского хозяйства"), часть 3 статьи 24 Федерального закона "Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном".";

дополнить абзацем следующего содержания:

"Для целей настоящего Положения Российская Федерация, субъект Российской Федерации, муниципальное образование соответственно признаются поручителем, выдавшим поручительство, соответствующее условиям подпункта 3.1.8 пункта 3.1 настоящего Положения, по обязательствам федеральных органов исполнительной власти, органов исполнительной власти субъектов Российской Федерации, органов местного самоуправления, казенных учреждений, казенных предприятий.".

1.4. В абзаце первом пункта 2.7 слова "ценных бумаг, исполнение" заменить словами "активов, исполнение".

1.5. В пункте 2.8:

абзац первый после слов "страховые резервы" дополнить словами "(далее для целей настоящего пункта - активы общества взаимного страхования)";

абзац пятый после слов "обществу взаимного страхования," дополнить словами "в которые инвестированы страховые резервы общества взаимного страхования,";

дополнить абзацем следующего содержания:

"Положения абзацев четвертого - седьмого настоящего пункта не распространяются на общества взаимного страхования, сформировавшие страховые резервы на расчетную дату в сумме менее 1 миллиона рублей.".

1.6. В пункте 3.1:

подпункт 3.1.2 дополнить абзацами следующего содержания:

"обыкновенных акций при одновременном выполнении следующих условий на расчетную дату:

эмитент обыкновенных акций является созданным в соответствии с законодательством Российской Федерации об акционерных обществах публичным акционерным обществом, со дня государственной регистрации которого до расчетной даты прошло не менее 7 лет, и имеет кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

эмитент обыкновенных акций является эмитентом находящегося в обращении выпуска облигаций объемом не менее 500 миллионов рублей, допущенного к организованным торгам с включением их в котировальный список хотя бы одной из российских бирж;

эмитентом обыкновенных акций в течение 5 лет, предшествующих расчетной дате, если расчетная дата приходится на дату после 30 июня, или в течение 4 лет, предшествующих году, предшествующему расчетной дате, если расчетная дата приходится на дату до 30 июня (включительно), составлялась годовая консолидированная финансовая отчетность (в случае ее отсутствия - индивидуальная годовая финансовая отчетность), которая утверждена согласно требованиям устава эмитента и в отношении которой выражено немодифицированное мнение в аудиторском заключении, составленном аудиторской организацией, а начиная с годовой отчетности за 2023 год - аудиторской организацией, сведения о которой внесены Банком России в реестр аудиторских организаций, оказывающих аудиторские услуги общественно значимым организациям на финансовом рынке;

выручка эмитента обыкновенных акций по данным годовой консолидированной финансовой отчетности (в случае ее отсутствия - индивидуальной годовой финансовой отчетности) на конец каждого из 3 предшествующих расчетной дате лет, если расчетная дата приходится на дату после 30 июня, иначе - на конец каждого из 2 лет, предшествующих году, предшествующему расчетной дате, составляет не менее 25 процентов стоимости всех обыкновенных акций эмитента, определенной в соответствии с пунктом 3.8(1) настоящего Положения на расчетную дату;

обыкновенные акции не являются акциями, указанными в абзаце третьем настоящего подпункта;";

подпункт 3.1.5 дополнить словами ", а также вкладов в имущество юридических лиц, не увеличивающих их уставные (складочные) капиталы";

в абзаце третьем подпункта 3.1.12.4 слова "центральным депозитарием, центральным контрагентом" заменить словами "инфраструктурной организацией";

в подпункте 3.1.12.6 слово "попадающие" заменить словом "подпадающие";

в абзаце втором подпункта 3.1.12.8 слова "(за исключением денежных потоков, указанных в подпункте 5.3.7 пункта 5.3 настоящего Положения)" исключить;

абзац третий подпункта 3.1.12.10 изложить в следующей редакции:

"расчеты по которым осуществляются в рамках соглашений о перестраховочных пулах по обязательным видам страхования;";

абзац первый подпункта 3.1.14 изложить в следующей редакции:

"3.1.14. прав требований, в том числе по ценным бумагам, за исключением прав требований в части, обеспеченной государственной гарантией, выданной в соответствии с бюджетным законодательством Российской Федерации, и за исключением прав требований по срочным сделкам, кроме тех, на которые в соответствии с абзацами четвертым - тринадцатым пункта 3.3 настоящего Положения не распространяется действие пункта 3.3 настоящего Положения, к лицу, которое удовлетворяет одному из следующих критериев:";

подпункт 3.1.22 изложить в следующей редакции:

"3.1.22. активов, на которые наложен арест, иное обременение или к которым применены обеспечительные меры, препятствующие отчуждению имущества, за исключением прав требований по срочным сделкам, кроме тех, на которые в соответствии с абзацами четвертым - тринадцатым пункта 3.3 настоящего Положения не распространяется действие пункта 3.3 настоящего Положения, и объектов недвижимости, на которые федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере обеспечения установленного порядка деятельности судов и исполнения судебных актов и актов других органов, наложен запрет на совершение регистрационных действий в соответствии с пунктом 17 части 1 статьи 64 Федерального закона от 2 октября 2007 года N 229-ФЗ "Об исполнительном производстве", если на расчетную дату такой запрет действует непрерывно не более 60 дней со дня его наложения и сумма долга по исполнительному производству (исполнительным производствам), в связи с которым (которыми) наложен этот запрет (запреты), не превышает 2 процентов от стоимости каждого объекта недвижимости, на который наложен запрет (запреты), определенной в соответствии с требованиями настоящей главы;";

подпункт 3.1.25 дополнить словами "и долей перестраховщиков в страховых резервах, если их стоимость принимает отрицательное значение".

1.7. В пункте 3.2 слова "вклада и процентного дохода, который будет получен" заменить словами "денежных средств, которая будет получена".

1.8. В пункте 3.3:

абзац первый после слов "базисного актива <1>" дополнить словами "либо выплаты денежных средств в зависимости от изменения цен на базисный актив";

абзац седьмой изложить в следующей редакции:

"акции, товары, паи иностранных инвестиционных фондов, облигации, недвижимое имущество и имущественные права на недвижимое имущество, стоимость которых не признается равной нулю в соответствии с пунктом 3.1 настоящего Положения;";

абзац восьмой признать утратившим силу.

1.9. Пункт 3.4 изложить в следующей редакции:

"3.4. Стоимость активов, соответствующих исключению, указанному в подпункте 3.1.16 пункта 3.1 настоящего Положения, и активов, указанных в подпункте 3.1.17 пункта 3.1 настоящего Положения и не относящихся к указанному в нем случаю, принимается равной их стоимости по данным бухгалтерского учета страховой организации без учета резерва под обесценение.".

1.10. В пункте 3.7 слова "попадающих под исключения, предусмотренные в подпункте 3.1.2 пункта 3.1 настоящего Положения, облигаций с кредитным рейтингом" заменить словами "облигаций, недвижимого имущества и имущественных прав на недвижимое имущество, стоимость которых не признается равной нулю в соответствии с пунктом 3.1 настоящего Положения".

1.11. Дополнить пунктом 3.8(1) следующего содержания:

"3.8(1). Стоимость обыкновенных акций, в отношении которых на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения, признается равной минимальному из значений их стоимости, указанных в отчетах двух оценщиков, при условии, что разница между указанными значениями не превышает 10 процентов от минимального из указанных значений, в ином случае стоимость таких обыкновенных акций признается равной нулю.".

1.12. В пункте 3.11:

абзацы пятый и шестой изложить в следующей редакции:

"дата определения стоимости обыкновенных акций, в отношении которых на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения, составляет не ранее 6 месяцев до даты, по состоянию на которую определяется стоимость активов;

дата определения стоимости объекта оценки иного имущества, исключая недвижимое имущество и обыкновенные акции, в отношении которых на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения, составляет не ранее 3 месяцев до даты, по состоянию на которую определяется стоимость активов;";

дополнить абзацем следующего содержания:

"стоимость актива определяется на основании доступного на дату ее определения отчета оценщика (отчетов двух оценщиков - для обыкновенных акций, в отношении которых на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения) с датой определения стоимости объекта оценки, наиболее близкой к дате определения стоимости актива.".

1.13. В абзаце втором пункта 4.3 слова "втором, четвертом - седьмом" заменить словами "втором - седьмом".

1.14. В абзаце пятом пункта 4.4 слова ", учитываемую при определении нормативного размера маржи платежеспособности согласно пункту 6.3" заменить словами "по договорам исходящего перестрахования, которые признаны передающими страховой риск в соответствии с подпунктом 6.3.4 пункта 6.3".

1.15. В пункте 5.1:

абзац второй подпункта 5.1.1 изложить в следующей редакции:

"Расчет страховых резервов и доли перестраховщиков в них производится в соответствии с условиями договоров страхования и договоров исходящего перестрахования, настоящим Положением и положением о формировании страховых резервов, разработанным и утвержденным страховщиком в соответствии с настоящим Положением, и должен учитывать данные отчетности, необходимой для осуществления контроля и надзора в сфере страховой деятельности, формы, сроки и порядок составления и представления в Банк России которой установлены нормативным актом Банка России, принятым на основании абзаца первого пункта 4 статьи 28 Закона Российской Федерации "Об организации страхового дела в Российской Федерации" и статьи 76.6 Федерального закона "О Центральном банке Российской Федерации (Банке России)" (далее - отчетность в порядке надзора), а также сведения, содержащиеся в журналах, указанных в подпункте 5.9.1 пункта 5.9 настоящего Положения (далее - наблюдаемая статистика страховщика).";

абзац второй подпункта 5.1.12 изложить в следующей редакции:

"Предполагаемая дата полного исполнения обязательств по договору страхования или по договору исходящего перестрахования определяется в зависимости от условий договора страхования или договора исходящего перестрахования и на основании предположений и суждений актуария в соответствии с наблюдаемой статистикой страховщика или иных данных при их соответствии признакам, установленным пунктом 5.7 настоящего Положения, в отношении сроков урегулирования обязательств по договору, включая обязательства по прямому возмещению убытков (дата, начиная с которой больше не предполагается денежных потоков, в том числе в результате досрочного прекращения договора).".

1.16. В пункте 5.3:

в подпункте 5.3.1:

абзац шестой изложить в следующей редакции:

"Для каждого денежного потока прогноз денежного потока должен содержать следующие характеристики: вид денежного потока, размер денежного потока, валюта платежа, дата платежа (период платежа, если ожидается, что денежный поток будет реализован в течение периода), направление денежного потока, наименование плательщика (при наличии), вероятность реализации денежного потока, наименование получателя (для денежных потоков по договорам исходящего перестрахования), дата или период (если прогноз денежных потоков получен с использованием методов математического моделирования) наступления страхового случая или события, инициирующего страховой случай (если дата такого события отличается от даты страхового случая), в отношении входящих и исходящих денежных потоков, возникших в результате наступления страхового случая или события, инициирующего страховой случай (если дата такого события отличается от даты страхового случая).";

абзац седьмой после слов "Период платежа" дополнить словами "(период наступления страхового случая или события, инициирующего страховой случай)";

в абзаце четырнадцатом слова "по учетной группе" заменить словами "от величины страховых резервов по учетной группе, но не менее чем на один миллион рублей";

в подпункте 5.3.2, абзаце первом подпункта 5.3.3, подпункте 5.3.4 слова "(за исключением денежных потоков, указанных в подпункте 5.3.7 настоящего пункта)" исключить;

в подпункте 5.3.7:

в абзаце первом слова "по учитываемым в расчете договорам" заменить словами ", связанные с учитываемыми в расчете договорами";

в абзаце втором слово "страхования" исключить;

абзац третий изложить в следующей редакции:

"реализованные (выплаченные и (или) полученные) денежные потоки, срок платежей по которым в соответствии с условиями договоров наступил до расчетной даты, а также соответствующие реализованным денежным потокам по страховым премиям (страховым взносам) денежные потоки по оплате расходов на заключение (аквизицию) договоров страхования;";

абзац шестой после слов "денежным средствам," дополнить словами "а также денежные потоки по";

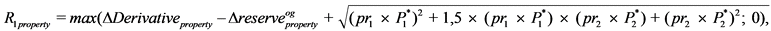

подпункт 5.3.8 изложить в следующей редакции:

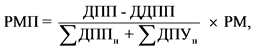

"5.3.8. РМП и РМУ по учетной группе определяются соответственно по формулам:

где:

ДДДП (ДДПУ) - величина рассчитанных в соответствии с требованиями пункта 5.6 настоящего Положения долей перестраховщиков в резерве премий (в резерве убытков) по учетной группе по договорам исходящего перестрахования, которые признаны передающими страховой риск в соответствии с подпунктом 6.3.4 пункта 6.3 настоящего Положения;

- сумма величин ДПП (ДПУ) по всем учетным группам, уменьшенных на величину доли перестраховщиков в резерве премий (в резерве убытков) по всем учетным группам по договорам исходящего перестрахования, которые признаны передающими страховой риск в соответствии с подпунктом 6.3.4 пункта 6.3 настоящего Положения;

- сумма величин ДПП (ДПУ) по всем учетным группам, уменьшенных на величину доли перестраховщиков в резерве премий (в резерве убытков) по всем учетным группам по договорам исходящего перестрахования, которые признаны передающими страховой риск в соответствии с подпунктом 6.3.4 пункта 6.3 настоящего Положения;

PM - вспомогательная величина, рассчитанная в соответствии с приложением 5 к настоящему Положению.";

в абзаце втором подпункта 5.3.13 слово "ДПП" заменить словами "страховых резервов";

в подпункте 5.3.14:

абзац десятый изложить в следующей редакции:

"РКV - ставка доходности для срока V, определенная на расчетную дату. В случае если валютой денежного потока является российский рубль, используется кривая бескупонной доходности облигаций федерального займа, значения которой опубликованы на официальном сайте публичного акционерного общества "Московская биржа ММВБ-РТС" (далее - ПАО "Московская биржа") в информационно-телекоммуникационной сети "Интернет", в случае если валютой денежного потока является китайский юань, используется кривая бескупонной доходности государственных ценных бумаг Китайской Народной Республики, показатели которой опубликованы на сайте Китайского депозитария государственных ценных бумаг и клиринговой корпорации в информационно-телекоммуникационной сети "Интернет", в остальных случаях - кривая бескупонной доходности государственных ценных бумаг США, ежедневные показатели которой публикуются на официальном сайте Департамента казначейства США в информационно-телекоммуникационной сети "Интернет";";

в абзаце пятнадцатом слова "календарных кварталов" заменить словами "периодов, соответствующих 3 месяцам,".

1.17. В пункте 5.4:

в подпункте 5.4.3.2:

абзацы пятый и шестой изложить в следующей редакции:

"суммы, в том числе выкупные, выплачиваемые при досрочном прекращении договора страхования (учитываются в прогнозе денежных потоков отдельно и не могут быть смешаны с другими денежными потоками);

расходы, указанные в подпункте 5.3.9 пункта 5.3 настоящего Положения (в случае оценки ДПУ не учитываются расходы на заключение и сопровождение договоров страхования), и расходы на сопровождение договоров исходящего перестрахования (учитываются только в случае оценки ДПП), в соответствии с условиями которых перестраховываются основные договоры, относящиеся к учетной группе (учитываются в прогнозе денежных потоков отдельно и не могут быть смешаны с другими денежными потоками);";

абзац седьмой признать утратившим силу;

абзац второй подпункта 5.4.4 дополнить словами ", за исключением договоров страхования, относящихся к учетной группе 20".

1.18. В пункте 5.5:

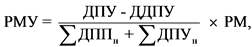

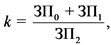

подпункты 5.5.3 и 5.5.4 изложить в следующей редакции:

"5.5.3. Оценка ДПУ по каждой учетной группе по страхованию иному, чем страхование жизни, производится по формуле:

где:

ДПУНО - неотрицательная наилучшая оценка приведенной стоимости всех денежных потоков по исполнению обязательств, учитываемых в расчете величины резерва убытков, по договорам страхования, отнесенным к учетной группе;

ДПРУУНО - наилучшая оценка приведенной стоимости денежных потоков по расходам на исполнение обязательств по страховым случаям по учетной группе;

ДПУФ - вспомогательная величина, рассчитанная по учетной группе в соответствии с приложением 3 к настоящему Положению;

ОРСФ - вспомогательная величина, рассчитанная по учетным группам 3 и 7 в соответствии с приложением 4 к настоящему Положению;

k - коэффициент аппроксимации, определяемый в соответствии с подпунктом 5.5.4 настоящего пункта;

ДПУВНО - наилучшая оценка приведенной стоимости денежных потоков по страховым выплатам, учитываемых в расчете величины резерва убытков, по договорам страхования, отнесенным к учетной группе.

Показатели ДПУФ и ОРСФ определяются на конец квартала. В случае если расчетная дата не совпадает с концом квартала, в расчете используются значения указанных показателей, определенные на конец календарного квартала, предшествующего расчетной дате;

ЗНУ - вспомогательная величина, рассчитанная в соответствии с пунктом 4 приложения 3 к настоящему Положению.

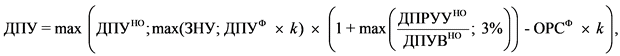

5.5.4. Коэффициент аппроксимации (k) определяется по каждой учетной группе и принимается равным единице, если расчетная дата совпадает с концом квартала. Если расчетная дата не совпадает с концом квартала, коэффициент аппроксимации (k) определяется по формуле:

где:

ЗП0 - сумма заработанной страховой премии по договорам страхования, отнесенным к учетной группе, за период с начала календарного квартала, содержащего расчетную дату, до расчетной даты включительно и заработанной страховой премии по договорам страхования, отнесенным к учетной группе, за три календарных квартала, предшествующие календарному кварталу, содержащему расчетную дату, определяемых в соответствии с подпунктом 5.5.5 настоящего пункта;

ЗП1 - произведение заработанной страховой премии по договорам страхования, отнесенным к учетной группе, за четвертый календарный квартал, предшествующий календарному кварталу, содержащему расчетную дату, определяемой в соответствии с подпунктом 5.5.5 настоящего пункта, и отношения количества дней от дня, следующего за расчетной датой, до даты окончания календарного квартала (включительно), содержащего расчетную дату, к количеству дней в календарном квартале, содержащем расчетную дату;

ЗП2 - заработанная страховая премия по договорам страхования, отнесенным к учетной группе, за год, предшествующий календарному кварталу, содержащему расчетную дату, определяемая в соответствии с подпунктом 5.5.5 настоящего пункта.";

в подпункте 5.5.5:

абзац четвертый дополнить словами ", в том числе наилучшая оценка стоимости денежных потоков по страховым премиям, учитываемым согласно требованиям абзаца второго подпункта 5.3.13 пункта 5.3 настоящего Положения";

дополнить абзацем следующего содержания:

"По договору входящего перестрахования, заключенному по облигаторной или облигаторно-факультативной форме перестрахования на базе покрытия страхового года, расчет величин d и s осуществляется с учетом предполагаемых сроков действия страхового покрытия по основным договорам страхования, подпадающим под действие такого договора согласно его условиям, определяемых на основании условий договора входящего страхования и на основании предположений и суждений актуария в соответствии с наблюдаемой статистикой страховщика или иных данных при их соответствии признакам, установленным пунктом 5.7 настоящего Положения.";

в подпункте 5.5.6.2:

абзац третий изложить в следующей редакции:

"возвраты части страховой премии при досрочном прекращении договора страхования - в случае оценки ДПП (учитываются в прогнозе денежных потоков отдельно и не могут быть смешаны с другими денежными потоками);";

абзац пятый изложить в следующей редакции:

"расходы, указанные в подпункте 5.3.9 пункта 5.3 настоящего Положения (в случае оценки ДПУНО не учитываются расходы на заключение и сопровождение договоров страхования), и расходы на сопровождение договоров исходящего перестрахования (учитываются только в случае оценки ДПП), в соответствии с условиями которых перестраховываются основные договоры, относящиеся к учетной группе (учитываются в прогнозе денежных потоков отдельно и не могут быть смешаны с другими денежными потоками);";

абзац шестой признать утратившим силу.

1.19. В пункте 5.6:

первое предложение абзаца второго подпункта 5.6.1 после слов "исходящего перестрахования" дополнить словами "и каждому перестраховщику, с которым заключен такой договор,";

подпункт 5.6.2 дополнить словами ", если величина ДПУНО положительна";

подпункт 5.6.3 изложить в следующей редакции:

"5.6.3. Величина доли перестраховщиков в резерве премий (резерве убытков, РПВУ) по учетной группе принимается равной сумме величин долей перестраховщиков в резерве премий (резерве убытков, РПВУ) по договорам исходящего перестрахования, основные договоры по которым относятся к соответствующей учетной группе.

Величина доли перестраховщиков в резерве премий (резерве убытков, РПВУ) по договору исходящего перестрахования по учетной группе (по перестраховщику по договору исходящего перестрахования по учетной группе, если договор заключен с несколькими перестраховщиками) принимается равной сумме наилучшей оценки приведенной стоимости всех денежных потоков, входящих в прогноз денежных потоков по этому договору исходящего перестрахования (по этому перестраховщику по договору исходящего перестрахования), полученных путем применения условий этого договора исходящего перестрахования к прогнозу денежных потоков по основным договорам страхования, используемых для оценки ДПП (ДПУ, РГТВУ) для данной учетной группы (далее соответственно - вспомогательные величины СПРПНО, СПРУНО, СПРПВУНО), и корректировки на риск неплатежа по договору исходящего перестрахования по учетной группе по резерву премий (резерву убытков, РГТВУ) (далее соответственно - вспомогательные величины КРНП, КРНУ, КРНПВУ), рассчитанной в соответствии с подпунктом 5.6.6 настоящего пункта. В случае если договор исходящего перестрахования заключен с несколькими перестраховщиками, величина доли перестраховщиков в резерве премий (резерве убытков, РПВУ) по договору исходящего перестрахования по учетной группе принимается равной сумме долей перестраховщиков, с которыми заключен данный договор, в резерве премий (резерве убытков, РПВУ) по указанному договору исходящего перестрахования по учетной группе.

Величина доли перестраховщиков в резерве премий (резерве убытков) по договорам исходящего перестрахования, признаваемым (не признаваемым) передающими страховой риск в соответствии с подпунктом 6.3.4 пункта 6.3 настоящего Положения, по учетной группе определяется как сумма величин долей перестраховщиков в резерве премий (резерве убытков) по учетной группе по договорам исходящего перестрахования, признаваемым (не признаваемым) передающими страховой риск согласно требованиям подпункта 6.3.4 пункта 6.3 настоящего Положения, основные договоры по которым относятся к соответствующей учетной группе. Величина доли перестраховщиков в резерве премий (резерве убытков), в том числе только по договорам исходящего перестрахования, признаваемым передающими страховой риск в соответствии с подпунктом 6.3.4 пункта 6.3 настоящего Положения, по учетной группе не может быть более ДПП (ДПУ) по этой учетной группе.

Величина доли перестраховщика в страховых резервах рассчитывается как сумма величин доли этого перестраховщика в резерве премий, резерве убытков и РПВУ по всем учетным группам.";

в подпункте 5.6.6:

абзац первый изложить в следующей редакции:

"5.6.6. Вспомогательные величины КРНП, КРНУ, КРНПВУ определяются по каждому перестраховщику по договору исходящего перестрахования, за исключением договоров исходящего перестрахования, заключенных в рамках соглашений о перестраховочных пулах по обязательным видам страхования, по формуле:";

абзац четвертый изложить в следующей редакции:

"PD - вероятность дефолта, определенная по таблице 1 приложения 2 к настоящему Положению исходя из группы кредитного качества перестраховщика. При этом для договора исходящего перестрахования с субсидиарной и солидарной ответственностью PD определяется как минимальная из всех вероятностей дефолта всех перестраховщиков, участвующих в таком договоре;";

дополнить абзацами следующего содержания:

"Вспомогательные величины КРНП, КРНУ, КРНПВУ признаются равными нулю по каждому перестраховщику по договору исходящего перестрахования, заключенному в рамках соглашений о перестраховочных пулах по обязательным видам страхования.

Величина КРНП (КРНУ, КРНПВУ) определяется по договору исходящего перестрахования как сумма величин КРНП (КРНУ, КРНПВУ) по каждому перестраховщику по данному договору исходящего перестрахования.".

1.20. Абзац третий подпункта 5.8.3 пункта 5.8 после слов "по данным отчетности" дополнить словами "в порядке надзора".

1.21. В пункте 5.9:

подпункт 5.9.2 дополнить абзацами следующего содержания:

"верхняя граница договора страхования;

форма перестрахования: облигаторное, факультативное, факультативнооблигаторное, облигаторно-факультативное (только для договоров входящего перестрахования);

вид пропорционального (квотный, эксцедент сумм, иное) или непропорционального (эксцедент убытка, эксцедент убыточности, иное) перестрахования (только для договоров входящего перестрахования).";

подпункт 5.9.3 дополнить абзацем следующего содержания:

"сведения о том, что договор страхования жизни предусматривает обязательства страховщика, указанные в подпункте 1.3.2 пункта 1.3 настоящего Положения, и страховщиком приобретены активы, указанные в подпункте 1.2.2 пункта 1.2 настоящего Положения.";

абзац девятый подпункта 5.9.4 после слова "договору" дополнить словом "исходящего";

в абзаце восемнадцатом подпункта 5.9.6 слово "страховщиком" заменить словом "актуарием"; в подпункте 5.9.8:

в абзаце втором слово "отчет" заменить словами "результат актуарных расчетов";

в абзаце четвертом слова "отчета актуария" заменить словами "результата актуарных расчетов".

1.22. Подпункт 5.10.6 пункта 5.10 дополнить предложением следующего содержания: "В случае неприменения ранее согласованных иных методов страховщик не может впоследствии применять их без повторного согласования с Банком России.".

1.23. В пункте 6.3:

абзац девятый подпункта 6.3.1 изложить в следующей редакции:

"ДДППi (ДДПУi) - величина доли перестраховщиков в резерве премий (в резерве убытков) по договорам исходящего перестрахования, которые признаны передающими страховой риск в соответствии с подпунктом 6.3.4 настоящего пункта, по учетной группе i, рассчитываемая в соответствии с требованиями пункта 5.6 настоящего Положения.";

подпункт 6.3.2.1 изложить в следующей редакции:

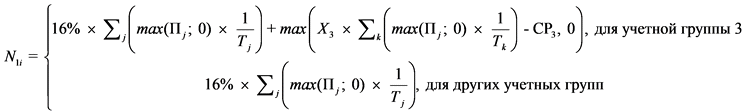

"6.3.2.1. Показатель N1 рассчитывается по формуле:

где:

i - номер учетной группы в соответствии с подпунктом 5.1.3 пункта 5.1 настоящего Положения;

Ki - поправочный коэффициент по учетной группе i, рассчитанный в соответствии с подпунктом 6.3.2.4 настоящего пункта;

N1i - первый показатель по учетной группе i, рассчитанный по формуле:

где:

j - договор страхования (кроме договоров, обязательства по которым переданы в составе переданного страхового портфеля), признанный в соответствии с подпунктом 5.1.10 пункта 5.1 настоящего Положения в предшествующие расчетной дате 12 месяцев включительно или признанный ранее, но действующий по состоянию на расчетную дату, отнесенный в соответствии с подпунктом 5.1.3 пункта 5.1 настоящего Положения к учетной группе i;

k - договор страхования (кроме договоров, обязательства по которым переданы в составе переданного страхового портфеля, и договоров входящего перестрахования), признанный в соответствии с подпунктом 5.1.10 пункта 5.1 настоящего Положения в предшествующие расчетной дате 12 месяцев включительно или признанный ранее, но действующий по состоянию на расчетную дату, отнесенный в соответствии с подпунктом 5.1.3 пункта 5.1 настоящего Положения к учетной группе 3;

Пj (Пk) - страховая премия по договору страхования j (k) за вычетом возвратов части страховой премии по этому договору, уменьшенная на сумму отчислений от страховых премий по договору страхования j (k), осуществленных страховой организацией в соответствии со страховым законодательством Российской Федерации и правилами и стандартами профессиональных объединений, союзов, ассоциаций страховых организаций, к полномочиям которых относится аккумулирование производимых страховыми организациями отчислений от страховых премий, и обязательства страховой организации по возвратам страховых премий (страховых взносов) по договору страхования j (k) по состоянию на расчетную дату;

Tj (Tk) - сумма периодов действия страхового покрытия по договору страхования j (k) (в годах), округленная до сотой части числа в случае, если сумма составляет более одного года, и до целого числа в большую сторону в случае, если сумма составляет менее одного года;

X3 - установленный в соответствии с таблицей 17 приложения 2 к настоящему Положению коэффициент дополнительных требований по учетной группе 3 в зависимости от показателя "Доля страховых премий (взносов) в общем объеме страховых премий (взносов) по договорам страхования, в процентах" по состоянию на конец ближайшего предшествующего расчетной дате квартала, данные по которому размещены до расчетной даты включительно на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет" в соответствии с пунктом 5 статьи 28 Закона Российской Федерации "Об организации страхового дела в Российской Федерации", отражающего долю премии страховой организации по договорам страхования, за исключением договоров входящего перестрахования, от суммы страховых премий по соответствующему виду страхования по учетной группе 3 (далее - доля рынка);

CP3 - вспомогательная величина CP, рассчитанная в соответствии с приложением 6 к настоящему Положению, по учетной группе 3.";

абзац четвертый подпункта 6.3.2.4 после слова "обязательств" дополнить словами "по страховым случаям";

в абзаце втором подпункта 6.3.3 слова "учитываемых при определении показателя НРМП" заменить словами "которые признаны передающими страховой риск в соответствии с подпунктом 6.3.4 настоящего пункта";

подпункт 6.3.4.3.2 изложить в следующей редакции:

"6.3.4.3.2. договором исходящего перестрахования предусмотрено условие о невозможности взаимозачета встречных требований по данному договору с какими-либо другими договорами <1> (в том числе не являющимися договорами страхования и исходящего перестрахования), за исключением случая взаимозачета встречных требований с договором перестрахования, если по каждому из указанных договоров не существует безусловного обязательства, размер которого зависит от сложившегося до даты определения размера такого обязательства финансового результата перестраховщика по договору, с которым предусмотрен взаимозачет встречных требований. Для целей настоящего подпункта финансовым результатом по договору исходящего перестрахования на определенную дату признается сумма денежных потоков, величина и срок платежа которых определены в соответствии с таким договором до указанной даты;".

1.24. В пункте 6.5:

подпункт 6.5.2.2 после слов "является юридическим лицом" дополнить словами ", которому не присвоен кредитный рейтинг";

подпункт 6.5.10.1 изложить в следующей редакции:

"6.5.10.1. При оценке риска 2 рассчитывается концентрация на обязанное лицо для целей расчета риска 2, под которой понимается совокупная стоимость ценных бумаг обязанного лица, активов, по которым обязанное лицо является поручителем (гарантом), прав требований к обязанному лицу (в том числе прав требований из договора банковского счета (вклада), прав требований по возврату ценных бумаг и денежных средств по второй части договора репо, доли перестраховщика в страховых резервах, прав требований по договору страхования в части уплаты страховой премии (страховых взносов).

При оценке риска 2 и определении концентрации на обязанное лицо для целей расчета риска 2 не учитываются:

активы, обязанным лицом по которым является Российская Федерация;

активы, обязанным лицом по которым являются государства - члены ОЭСР, с долгосрочным кредитным рейтингом на уровне не менее "А" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтинге" (S&P Global Ratings) или "Фитч Рейтинге" (Fitch Ratings) либо на уровне не менее "А2" по международной рейтинговой шкале "Мудис Инвесторе Сервис" (Moody's Investors Service);

авансовые платежи медицинским организациям и учреждениям санаторно-курортного профиля, содержащимся в Перечне санаторно-курортных учреждений, внесенные в соответствии с договором, заключенным в целях оказания застрахованным лицам медицинских услуг в рамках договоров страхования;

недвижимое имущество и товары;

авансовые платежи по налогам, задолженности бюджетов по налогам и сборам;

права требования к инфраструктурным организациям в случаях, если такая задолженность обусловлена осуществлением инфраструктурной организацией операций в рамках погашения ценных бумаг или проведения сделок с ними;

права требования, расчеты по которым осуществляются в рамках соглашения о прямом возмещении убытков, соглашений о перестраховочных пулах по обязательным видам страхования;

права требования, регламентированные правилами профессиональной деятельности;

права требования к перестраховщику по договорам страхования гражданско-правовой ответственности за убытки и вред, причиненные радиационным воздействием, при осуществлении указанным перестраховщиком перестрахования в составе пулов по страхованию ядерных рисков при условии солидарной ответственности участников пула, принимающих такие риски;

права требования в части уплаты страховой премии (страховых взносов) по риску дожития по договорам страхования жизни с периодом страхового покрытия более одного года, если в соответствии с условиями договора при неуплате страхователем очередного страхового взноса договор страхования расторгается с даты, следующей за датой, установленной для оплаты этого страхового взноса. Стоимость таких прав требований определяется как неотрицательная наилучшая оценка приведенной стоимости денежных потоков в части поступления страховых премий (страховых взносов), относимых к риску дожития, по договору страхования из прогноза денежных потоков, строящегося в соответствии с подпунктом 5.3.1 пункта 5.3 настоящего Положения. Порядок определения части страховой премии (страхового взноса), относимой к риску дожития, определяется в положении о формировании страховых резервов в соответствии с требованиями пункта 5.8 настоящего Положения;

доля перестраховщика в страховых резервах, стоимость которой принимает отрицательное значение;

облигации российских эмитентов, решение о выпуске которых содержит условие об использовании всех денежных средств, полученных от размещения указанных облигаций, на цели, связанные с финансированием проектов технологического суверенитета и проектов структурной адаптации экономики Российской Федерации, определенных в соответствии с пунктом 2 Положения об условиях отнесения проектов к проектам технологического суверенитета и проектам структурной адаптации экономики Российской Федерации, о представлении сведений о проектах технологического суверенитета и проектах структурной адаптации экономики Российской Федерации и ведении реестра указанных проектов, а также о требованиях к организациям, уполномоченным представлять заключения о соответствии проектов требованиям к проектам технологического суверенитета и проектам структурной адаптации экономики Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 15 апреля 2023 года N 603, при одновременном выполнении следующих условий (далее - проектные облигации):

проектные облигации имеют кредитный рейтинг выпуска не ниже уровня, установленного Советом директоров Банка России;

нормативное соотношение не опускается ниже порогового значения, указанного в таблице 19 приложения 2 к настоящему Положению исходя из наибольшего номера уровня кредитного качества проектных облигаций, в случае его расчета без учета в составе активов, определяемом в соответствии с пунктом 1.1 настоящего Положения, следующих активов:

проектных облигаций;

акций и облигаций, паев иностранных инвестиционных фондов, эмитентом которых (лицом обязанным по которым) является иностранное лицо и в отношении которых у страховщика имеются достаточные данные, подтверждающие, что права на такие ценные бумаги учитываются на счете лица, действующего в интересах других лиц, открытом российскому депозитарию в иностранной организации, имеющей право в соответствии с ее личным законом осуществлять учет и переход прав на ценные бумаги, являющейся резидентом иностранного государства и (или) территории, включенных в перечень иностранных государств и территорий, совершающих в отношении Российской Федерации, российских юридических лиц и физических лиц недружественные действия, утвержденный распоряжением Правительства Российской Федерации от 5 марта 2022 года N 430-р (далее - недружественные страны), и (или) эмитентом которых (лицом обязанным по которым) является резидент недружественных стран, а также прав требований к эмитентам, являющимся резидентами недружественных стран, по выплатам по таким ценным бумагам;

прав требований по денежному обязательству к лицам недружественных стран, возникших из договора банковского счета (вклада), брокерского договора;

прав требований по уплате просроченной задолженности по выплатам по ценным бумагам, вызванной задержкой исполнения обязательств иностранной организацией, являющейся резидентом недружественной страны и имеющей право в соответствии с ее личным законом осуществлять учет и переход прав на ценные бумаги;

прав требований к лицам недружественных стран или подконтрольным им лицам, исключая резидентов Российской Федерации, по договорам входящего и исходящего перестрахования в части уплаты просроченной задолженности, за исключением доли перестраховщика в страховых резервах.

В целях определения уровня кредитного качества проектных облигаций используется уровень кредитного рейтинга выпуска проектных облигаций, установленный решением Совета директоров Банка России (при наличии кредитных рейтингов нескольких кредитных рейтинговых агентств выбирается кредитный рейтинг, на основе которого будет присвоен наибольший номер уровня кредитного качества проектных облигаций).".

1.25. В абзацах втором - пятом пункта 7.8 слова "надзорной отчетности по отчетным периодам" заменить словами "отчетности в порядке надзора, предоставленной страховщиком в Банк России за отчетные периоды".

1.26. Дополнить пунктом 7.8(1) следующего содержания:

"7.8(1). В случае если положением о формировании страховых резервов по страхованию иному, чем страхование жизни, по отчетным периодам до 31 декабря 2022 года (включительно) установлен расчет заработанной страховой премии по соответствующей учетной группе в соответствии с данными отчетности в порядке надзора, заработанная страховая премия по отчетным периодам до 31 декабря 2022 года (включительно) по соответствующим учетной группе и отчетному периоду принимается равной величине заработанной страховой премии, определенной по данным отчетности в порядке надзора, предоставленной страховщиком в Банк России по состоянию на 31 декабря 2022 года.".

1.27. Пункты 7.9(2) и 7.9(3) изложить в следующей редакции:

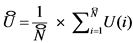

"7.9(2). Страховые организации, не принявшие решение о выплате дивидендов (распределении прибыли) после 1 января 2023 года, и общества взаимного страхования применяют требования настоящего Положения с учетом следующего:

7.92(2-1). Стоимость перечисленных в настоящем подпункте активов определяется в размере не более произведения их фиксированной стоимости в рублях и коэффициента снижения стоимости активов, приведенного в таблице 16 приложения 2 к настоящему Положению. При этом фиксированная стоимость в рублях рассчитывается:

для акций и облигаций, паев иностранных инвестиционных фондов, эмитентом которых (лицом обязанным по которым) является иностранное лицо, учтенных в составе активов страховщика по состоянию на 25 февраля 2022 года и в отношении которых у страховщика имеются достаточные данные, подтверждающие, что права на такие ценные бумаги учитываются на счете лица, действующего в интересах других лиц, открытом российскому депозитарию в иностранной организации, имеющей право в соответствии с ее личным законом осуществлять учет и переход прав на ценные бумаги, являющейся резидентом недружественных стран, и (или) эмитентом которых (лицом обязанным по которым) является резидент недружественных стран, - как стоимость в рублях, определенная согласно требованиям настоящего Положения по состоянию на 18 февраля 2022 года или более позднюю дату приобретения, за вычетом полученных после указанной даты выплат по таким ценным бумагам, но не менее нуля;

для прав требования к эмитентам, являющимся резидентами недружественных стран, по выплатам по ценным бумагам, указанным в абзаце втором настоящего подпункта, - как стоимость в рублях, определенная согласно требованиям настоящего Положения на дату возникновения такой задолженности, за вычетом полученных после указанной даты денежных средств по таким активам, но не менее нуля;

для акций и облигаций, паев иностранных инвестиционных фондов, эмитентом которых (лицом обязанным по которым) является иностранное лицо, не учтенных в составе активов страховщика по состоянию на 25 февраля 2022 года и в отношении которых у страховщика имеются достаточные данные, подтверждающие, что права на такие ценные бумаги учитываются на счете лица, действующего в интересах других лиц, открытом российскому депозитарию в иностранной организации, имеющей право в соответствии с ее личным законом осуществлять учет и переход прав на ценные бумаги, являющейся резидентом недружественных стран, и (или) эмитентом которых (лицом обязанным по которым) является резидент недружественных стран, - как стоимость, равная нулю;

для прав требований по денежному обязательству к лицам недружественных стран, возникших до 25 февраля 2022 года из договора банковского счета (вклада), брокерского договора, - как стоимость в рублях, определенная согласно требованиям настоящего Положения по состоянию на 25 февраля 2022 года, за вычетом полученных после 25 февраля 2022 года денежных средств по таким активам, но не менее нуля;

для прав требований по денежному обязательству к лицам недружественных стран, возникших после 25 февраля 2022 года из договора банковского счета (вклада), брокерского договора, - как стоимость, равная нулю;

для прав требований по уплате просроченной задолженности по выплатам по ценным бумагам, которые учтены в составе активов страховщика по состоянию на 25 февраля 2022 года, вызванной задержкой исполнения обязательств иностранной организацией, являющейся резидентом недружественных стран и имеющей право в соответствии с ее личным законом осуществлять учет и переход прав на ценные бумаги, - как стоимость в рублях, определенная согласно требованиям настоящего Положения на дату возникновения такой задолженности, за вычетом полученных после 25 февраля 2022 года денежных средств по таким правам требования, но не менее нуля;

для прав требований к лицам недружественных стран или подконтрольным им лицам, исключая резидентов Российской Федерации, с датой погашения после 1 февраля 2022 года по договорам входящего и исходящего перестрахования, заключенным до 14 апреля 2022 года в части уплаты просроченной задолженности, за исключением доли перестраховщика в страховых резервах, - как стоимость в рублях, определенная согласно требованиям настоящего Положения на дату платежа в соответствии с условиями договора страхования.

7.9(2-2). Активы, перечисленные в подпункте 7.9(2-1) настоящего пункта, не включаются в расчет показателя РК, величина которого определяется в соответствии с пунктами 6.4 и 6.5 настоящего Положения.

7.9(2-3). Страховые организации, принявшие решение о выплате дивидендов (распределении прибыли) после 1 января 2023 года, применяют требования настоящего Положения с учетом того, что стоимость активов, перечисленных в подпункте 7.9(2-1) настоящего пункта, принимается равной нулю.

7.93. До 31 декабря 2024 года для страховых организаций, не принявших решение о выплате дивидендов (распределении прибыли) после 1 января 2023 года, величина порогового значения нормативного соотношения, предусмотренного пунктом 6.7 настоящего Положения, определяется в соответствии с таблицей 18 приложения 2 к настоящему Положению.".

1.28. В приложении 1:

пункт 1 изложить в следующей редакции:

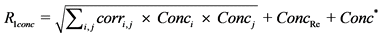

"1. Оценка концентрационного риска (Riconc) определяется по формуле:

corri,j = 1,

где:

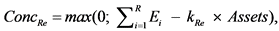

Conci(j) - оценка концентрационного риска для каждого i(j)-го обязанного лица (1), объектов недвижимости (2), определяемая по формуле:

Conci = max (0; Ei - CTi x Assets), где:

Ei(1) - концентрация на обязанное лицо - совокупная стоимость ценных бумаг i-го обязанного лица, активов, по которым обязанное лицо является поручителем (гарантом), прав требований к обязанному лицу (в том числе прав требований из договора банковского счета (вклада), прав требований по возврату ценных бумаг и денежных средств по второй части договора репо, доли перестраховщика в страховых резервах, прав требований по договору страхования в части уплаты страховой премии), за исключением:

прав требований страховой организации к i-му обязанному лицу, являющемуся перестраховщиком, в части уплаты его доли в выплатах страхового возмещения по страховым случаям, заявленным страховой организации до расчетной даты, в том числе задолженности i-го обязанного лица по уплате его доли в выплатах страхового возмещения, произведенных до расчетной даты в соответствии с договором исходящего перестрахования, и доли i-го обязанного лица, являющегося перестраховщиком, в выплатах страхового возмещения после расчетной даты по страховым случаям, по которым ожидаются страховые выплаты;

величины доли i-го обязанного лица в выплатах страхового возмещения по страховым случаям, страховая выплата по которым еще не была произведена, рассчитываемой в соответствии с пунктом 2.7 настоящего Положения;

доли перестраховщика - i-го обязанного лица, являющегося национальной перестраховочной компанией, а также отрицательной доли перестраховщика - i-го обязанного лица;

активов, обязанным лицом по которым является Российская Федерация;

задолженности i-го обязанного лица, являющегося инфраструктурной организацией, в случае если такая задолженность обусловлена осуществлением инфраструктурной организацией операций в рамках погашения ценных бумаг или проведения сделок с ними;

проектных облигаций;

прав требований, расчеты по которым осуществляются в рамках соглашения о прямом возмещении убытков, соглашений о перестраховочных пулах по обязательным видам страхования, и прав требований, регламентированных правилами профессиональной деятельности;

прав требований к перестраховщику по договорам страхования гражданско-правовой ответственности за убытки и вред, причиненные радиационным воздействием, при осуществлении указанным перестраховщиком перестрахования в составе пулов по страхованию ядерных рисков при условии солидарной ответственности участников пула, принимающих такие риски;

прав требований по договору страхования в части уплаты страховой премии (страховых взносов) по риску дожития по договорам страхования жизни с периодом страхового покрытия более одного года, если в соответствии с условиями договора при неуплате страхователем очередного страхового взноса договор страхования расторгается с даты, следующей за датой, установленной для оплаты этого страхового взноса;

Ei (2) - совокупная стоимость всех объектов недвижимости;

Assets - стоимость активов страховой организации, рассчитанная в соответствии с главой 3 настоящего Положения исходя из состава активов, указанного в главе 1 настоящего Положения, за исключением отрицательной доли перестраховщика в страховых резервах, и стоимость прав требований в части уплаты страховой премии (страхового взноса), учитываемых в прогнозе денежных потоков, строящемся в соответствии с подпунктом 5.3.1 пункта 5.3 настоящего Положения. Стоимость указанных прав требований определяется как неотрицательная наилучшая оценка приведенной стоимости денежных потоков в части поступления страховых премий (страховых взносов) (за исключением части страховых премий, относимых к риску дожития) из прогноза денежных потоков, строящегося в соответствии с подпунктом 5.3.1 пункта 5.3 настоящего Положения;

CTi (1) - коэффициент концентрации на обязанное лицо, равный 50 процентам, если i-е обязанное лицо является перестраховщиком, созданным в соответствии с законодательством государства - члена ОЭСР, если у такого перестраховщика группа кредитного качества, определенная в соответствии с подпунктом 6.5.2.2 пункта 6.5 настоящего Положения, принимает значения от 1 до 6 и такому перестраховщику переданы в перестрахование обязательства по страховой выплате по договорам страхования (исходящего перестрахования). Для обязанных лиц, не перечисленных в настоящем абзаце, коэффициент концентрации определяется в соответствии с таблицей 9 приложения 2 к настоящему Положению;

CTi (2) - коэффициент концентрации для объектов недвижимости, равный 25 процентам;

ConcRe - суммарная оценка концентрационного риска на перестраховщиков, определяемая по формуле:

где:

R - количество перестраховщиков, которым переданы в перестрахование обязательства по страховой выплате;

kRe - коэффициент, равный 20 процентам (для страховых организаций, имеющих лицензию на осуществление добровольного страхования жизни) и 60 процентам (для иных страховых организаций);

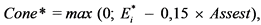

Cone* - суммарная оценка концентрационного риска на обыкновенные акции, в отношении которых на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения, определяемая по формуле:

где:

- совокупная стоимость всех обыкновенных акций, в отношении которых на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения.";

- совокупная стоимость всех обыкновенных акций, в отношении которых на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения.";

в пункте 2:

абзац второй изложить в следующей редакции:

" ";

";

абзац четвертый после слов "(Moody's Investors Service)" дополнить словами ", проектных облигаций";

в пункте 3:

" ";

";

абзац четвертый изложить в следующей редакции:

абзац шестой изложить в следующей редакции:

"M - количество облигаций (банковских вкладов (депозитов), займов), за исключением проектных облигаций (далее в целях настоящего пункта - инструмент);";

в абзацах тринадцатом - пятнадцатом слова "в таблицах 3 и 4" заменить словами "в таблицах 3, 3.1 и 4";

абзац двадцать первый изложить в следующей редакции:

"RKV - уровень процентных ставок для срока V, определенный на расчетную дату. В случае если валютой процентной ставки является российский рубль, используется кривая бескупонной доходности облигаций федерального займа, значения которой опубликованы на официальном сайте ПАО "Московская биржа" в информационно-телекоммуникационной сети "Интернет", в случае если валютой денежного потока является китайский юань, используется кривая бескупонной доходности государственных ценных бумаг Китайской Народной Республики, показатели которой опубликованы на сайте Китайского депозитария государственных ценных бумаг и клиринговой корпорации в информационно-телекоммуникационной сети "Интернет", в остальных случаях - кривая бескупонной доходности государственных ценных бумаг США, ежедневные показатели которой публикуются на официальном сайте Департамента казначейства США в информационно-телекоммуникационной сети "Интернет";";

в абзаце двадцать третьем слова "процентной ставки" заменить словами "ставки доходности"; в пункте 4:

абзац восьмой изложить в следующей редакции:

"Imup,down - коэффициент увеличения (снижения) стоимости m-й акции, определяемый по таблице 5 приложения 2 к настоящему Положению в зависимости от страны, в соответствии с законодательством которой создан эмитент акций, а также одновременного выполнения в отношении обыкновенных акций условий, указанных в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения. В случае если в отношении акций на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения, используется коэффициент 3. В случае если в отношении акций на расчетную дату не выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения и эмитент акций создан в соответствии с законодательством Российской Федерации об акционерных обществах, используется коэффициент 1, иначе - коэффициент 2;";

абзац десятый изложить в следующей редакции:

" - разность стоимости резерва инвестиционных обязательств, определенной в соответствии с требованиями главы 5 настоящего Положения, и стоимости резерва инвестиционных обязательств, определенной в соответствии с требованиями главы 5 настоящего Положения, в случае изменения стоимости актива, которое в соответствии с договором страхования ведет к изменению величины резерва инвестиционных обязательств исходя из увеличения (снижения) стоимости акций в соответствии с таблицей 5 приложения 2 к настоящему Положению. В случае если в отношении обыкновенных акций на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения, используется коэффициент 3. В случае если в отношении обыкновенных акций на расчетную дату не выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения и эмитент акций создан в соответствии с законодательством Российской Федерации об акционерных обществах, используется коэффициент 1, иначе - коэффициент 2.";

- разность стоимости резерва инвестиционных обязательств, определенной в соответствии с требованиями главы 5 настоящего Положения, и стоимости резерва инвестиционных обязательств, определенной в соответствии с требованиями главы 5 настоящего Положения, в случае изменения стоимости актива, которое в соответствии с договором страхования ведет к изменению величины резерва инвестиционных обязательств исходя из увеличения (снижения) стоимости акций в соответствии с таблицей 5 приложения 2 к настоящему Положению. В случае если в отношении обыкновенных акций на расчетную дату одновременно выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения, используется коэффициент 3. В случае если в отношении обыкновенных акций на расчетную дату не выполняются условия, указанные в абзацах шестом - десятом подпункта 3.1.2 пункта 3.1 настоящего Положения и эмитент акций создан в соответствии с законодательством Российской Федерации об акционерных обществах, используется коэффициент 1, иначе - коэффициент 2.";

в пункте 5:

абзац второй изложить в следующей редакции:

" ";

";

абзац седьмой изложить в следующей редакции:

- суммарная стоимость объектов жилой (нежилой) недвижимости, включая стоимость земельных участков (прав аренды на земельные участки), на которых расположена указанная недвижимость. В случае если на земельном участке расположены объекты жилой и нежилой недвижимости, для целей настоящего пункта такой земельный участок учитывается как два условных участка пропорционально совокупной стоимости объектов жилой и нежилой недвижимости, расположенных на нем.";

- суммарная стоимость объектов жилой (нежилой) недвижимости, включая стоимость земельных участков (прав аренды на земельные участки), на которых расположена указанная недвижимость. В случае если на земельном участке расположены объекты жилой и нежилой недвижимости, для целей настоящего пункта такой земельный участок учитывается как два условных участка пропорционально совокупной стоимости объектов жилой и нежилой недвижимости, расположенных на нем.";

абзац пятый пункта 7 изложить в следующей редакции:

" ".

".

1.29. В приложении 2:

после таблицы 3 дополнить таблицей 3.1 следующего содержания:

|

"Таблица 3.1.

|

Относительное увеличение или уменьшение процентных ставок, если валютой процентной ставки является китайский юань

|

|

N п/п

|

Период

|

Относительное увеличение/уменьшение процентных ставок, %

|

|||||||

|

менее 0,25 года

|

0,5 года

|

1 год

|

3 года

|

5 лет

|

7 лет

|

10 лет

|

более 30 лет

|

||

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1

|

до 30.06.2024

|

42/-28

|

41/-26

|

39/-24

|

31/-20

|

23/-18

|

18/-16

|

16/-16

|

10/-12

|

|

2

|

01.07.2024 - 30.06.2025

|

61/-36

|

60/-34

|

58/-32

|

40/-25

|

30/-21

|

25/-20

|

21/-20

|

13/-15

|

|

3

|

начиная с 01.07,2025

|

74/-40

|

70/-40

|

68/-40

|

44/-27

|

35/-24

|

28/-22

|

25/-21

|

16/-17

|

таблицы 4 и 5 изложить в следующей редакции:

|

"Таблица 4.

|

Относительное увеличение или уменьшение процентных ставок, если валюта процентной ставки иная, чем российский рубль и китайский юань

|

|

N п/п

|

Период

|

Относительное увеличение/уменьшение процентных ставок, %

|

|||||||||

|

менее 0,25 года

|

0,5 года

|

1 год

|

2 года

|

3 года

|

5 лет

|

7 лет

|

10 лет

|

20 лет

|

более 30 лет

|

||

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

|

1

|

до 30.06.2024

|

167/-57

|

114/-43

|

98/-36

|

57/-32

|

54/-28

|

40/-24

|

32/-20

|

26/-18

|

15/-15

|

11/-13

|

|

2

|

01.07.2024 30.06.2025

|

278/-81

|

169/-63

|

118/-48

|

75/-47

|

72/-42

|

57/-33

|

45/-29

|

36/-26

|

24/-23

|

18/-22

|

|

3

|

начиная с 01.07.2025

|

526/-87

|

250/-74

|

140/-60

|

84/-55

|

81/-49

|

70/-41

|

58/-35

|

42/-30

|

29/-30

|

24/-27

|

|

Таблица 5.

|

Коэффициент увеличения (снижения) стоимости акций

|

|

N п/п

|

Период

|

Коэффициент 1 увеличения (up) стоимости акции (относительное изменение), %

|

Коэффициент 1 снижения (down) стоимости акции (относительное изменение), %

|

Коэффициент 2 увеличения (up) стоимости акции (относительное изменение), %

|

Коэффициент 2 снижения (down) стоимости акции (относительное изменение), %

|

Коэффициент 3 увеличения (up) стоимости акции (относительное изменение), %

|

Коэффициент 3 снижения (down) стоимости акции (относительное изменение), %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

1

|

до 30.06.2024

|

4

|

-4

|

12

|

-12

|

25

|

-25

|

|

2

|

01.07.2024 30.06.2025

|

10

|

-10

|

20

|

-20

|

25

|

-25

|

|

3

|

01.07.2025 31.12.2025

|

18

|

-18

|

25

|

-25

|

25

|

-25

|

|

4

|

01.01.2026 31.12.2026

|

18

|

-18

|

25

|

-25

|

35

|

-35

|

|

5

|

начиная с 01.01.2027

|

18

|

-18

|

25

|

-25

|

45

|

-45

|

";

в таблице 10 слова "10 рабочих" заменить словами "20 рабочих";

таблицу 16 изложить в следующей редакции:

|

"Таблица 16.

|

Коэффициент снижения стоимости активов

|

|

N п/п

|

Период

|

Коэффициент снижения стоимости активов

|

|

1

|

2

|

3

|

|

1

|

01.01.2024 - 31.01.2024

|

0,892

|

|

2

|

01.02.2024 - 29.02.2024

|

0,883

|

|

3

|

01.03.2024 - 31.03.2024

|

0,875

|

|

4

|

01.04.2024 - 30.04.2024

|

0,867

|

|

5

|

01.05.2024 - 31.05.2024

|

0,858

|

|

6

|

01.06.2024 - 30.06.2024

|

0,85

|

|

7

|

01.07.2024 - 31.07.2024

|

0,842

|

|

8

|

01.08.2024 - 31.08.2024

|

0,833

|

|

9

|

01.09.2024 - 30.09.2024

|

0,825

|

|

10

|

01.10.2024 - 31.10.2024

|

0,817

|

|

11

|

01.11.2024 - 30.11.2024

|

0,808

|

|

12

|

01.12.2024 - 31.12.2024

|

0,8

|

|

13

|

01.01.2025 - 31.01.2025

|

0,792

|

|

14

|

01.02.2025 - 28.02.2025

|

0,783

|

|

15

|

01.03.2025 - 31.03.2025

|

0,775

|

|

16

|

01.04.2025 - 30.04.2025

|

0,767

|

|

17

|

01.05.2025 - 31.05.2025

|

0,758

|

|

18

|

01.06.2025 - 30.06.2025

|

0,75

|

|

19

|

01.07.2025 - 31.07.2025

|

0,742

|

|

20

|

01.08.2025 - 31.08.2025

|

0,733

|

|

21

|

01.09.2025 - 30.09.2025

|

0,725

|

|

22

|

01.10.2025 - 31.10.2025

|

0,717

|

|

23

|

01.11.2025 - 30.11.2025

|

0,708

|

|

24

|

01.12.2025 - 31.12.2025

|

0,7

|

|

25

|

01.01.2026 - 31.01.2026

|

0,692

|

|

26

|

01.02.2026 - 28.02.2026

|

0,683

|

|

27

|

01.03.2026 - 31.03.2026

|

0,675

|

|

28

|

01.04.2026 - 30.04.2026

|

0,667

|

|

29

|

01.05.2026 - 31.05.2026

|

0,658

|

|

30

|

01.06.2026 - 30.06.2026

|

0,65

|

|

31

|

01.07.2026 - 31.07.2026

|

0,642

|

|

32

|

01.08.2026 - 31.08.2026

|

0,633

|

|

33

|

01.09.2026 - 30.09.2026

|

0,625

|

|

34

|

01.10.2026 - 31.10.2026

|

0,617

|

|

35

|

01.11.2026 - 30.11.2026

|

0,608

|

|

36

|

01.12.2026 - 31.12.2026

|

0,6

|

|

37

|

01.01.2027 - 31.01.2027

|

0,592

|

|

38

|

01.02.2027 - 28.02.2027

|

0,583

|

|

39

|

01.03.2027 - 31.03.2027

|

0,575

|

|

40

|

01.04.2027 - 30.04.2027

|

0,567

|

|

41

|

01.05.2027 - 31.05.2027

|

0,558

|

|

42

|

01.06.2027 - 30.06.2027

|

0,550

|

|

43

|

01.07.2027 - 31.07.2027

|

0,542

|

|

44

|

01.08.2027 - 31.08.2027

|

0,533

|

|

45

|

01.09.2027 - 30.09.2027

|

0,525

|

|

46

|

01.10.2027 - 31.10.2027

|

0,517

|

|

47

|

01.11.2027 - 30.11.2027

|

0,508

|

|

48

|

01.12.2027 - 31.12.2027

|

0,500

|

|

49

|

01.01.2028 - 31.01.2028

|

0,492

|

|

50

|

01.02.2028 - 29.02.2028

|

0,483

|

|

51

|

01.03.2028 - 31.03.2028

|

0,475

|

|

52

|

01.04.2028 - 30.04.2028

|

0,467

|

|

53

|

01.05.2028 - 31.05.2028

|

0,458

|

|

54

|

01.06.2028 - 30.06.2028

|

0,450

|

|

55

|

01.07.2028 - 31.07.2028

|

0,442

|

|

56

|

01.08.2028 - 31.08.2028

|

0,433

|

|

57

|

01.09.2028 - 30.09.2028

|

0,425

|

|

58

|

01.10.2028 - 31.10.2028

|

0,417

|

|

59

|

01.11.2028 - 30.11.2028

|

0,408

|

|

60

|

01.12.2028 - 31.12.2028

|

0,400

|

|

61

|

01.01.2029 - 31.01.2029

|

0,392

|

|

62

|

01.02.2029 - 28.02.2029

|

0,383

|

|

63

|

01.03.2029 - 31.03.2029

|

0,375

|

|

64

|

01.04.2029 - 30.04.2029

|

0,367

|

|

65

|

01.05.2029 - 31.05.2029

|

0,358

|

|

66

|

01.06.2029 - 30.06.2029

|

0,350

|

|

67

|

01.07.2029 - 31.07.2029

|

0,342

|

|

68

|

01.08.2029 - 31.08.2029

|

0,333

|

|

69

|

01.09.2029 - 30.09.2029

|

0,325

|

|

70

|

01.10.2029 - 31.10.2029

|

0,317

|

|

71

|

01.11.2029 - 30.11.2029

|

0,308

|

|

72

|

01.12.2029 - 31.12.2029

|

0,300

|

|

73

|

01.01.2030 - 31.01.2030

|

0,292

|

|

74

|

01.02.2030 - 28.02.2030

|

0,283

|

|

75

|

01.03.2030 - 31.03.2030

|

0,275

|

|

76

|

01.04.2030 - 30.04.2030

|

0,267

|

|

77

|

01.05.2030 - 31.05.2030

|

0,258

|

|

78

|

01.06.2030 - 30.06.2030

|

0,250

|

|

79

|

01.07.2030 - 31.07.2030

|

0,242

|

|

80

|

01.08.2030 - 31.08.2030

|

0,233

|

|

81

|

01.09.2030 - 30.09.2030

|

0,225

|

|

82

|

01.10.2030 - 31.10.2030

|

0,217

|

|

83

|

01.11.2030 - 30.11.2030

|

0,208

|

|

84

|

01.12.2030 - 31.12.2030

|

0,200

|

|

85

|

01.01.2031 - 31.01.2031

|

0,192

|

|

86

|

01.02.2031 - 28.02.2031

|

0,183

|

|

87

|

01.03.2031 - 31.03.2031

|

0,175

|

|

88

|

01.04.2031 - 30.04.2031

|

0,167

|

|